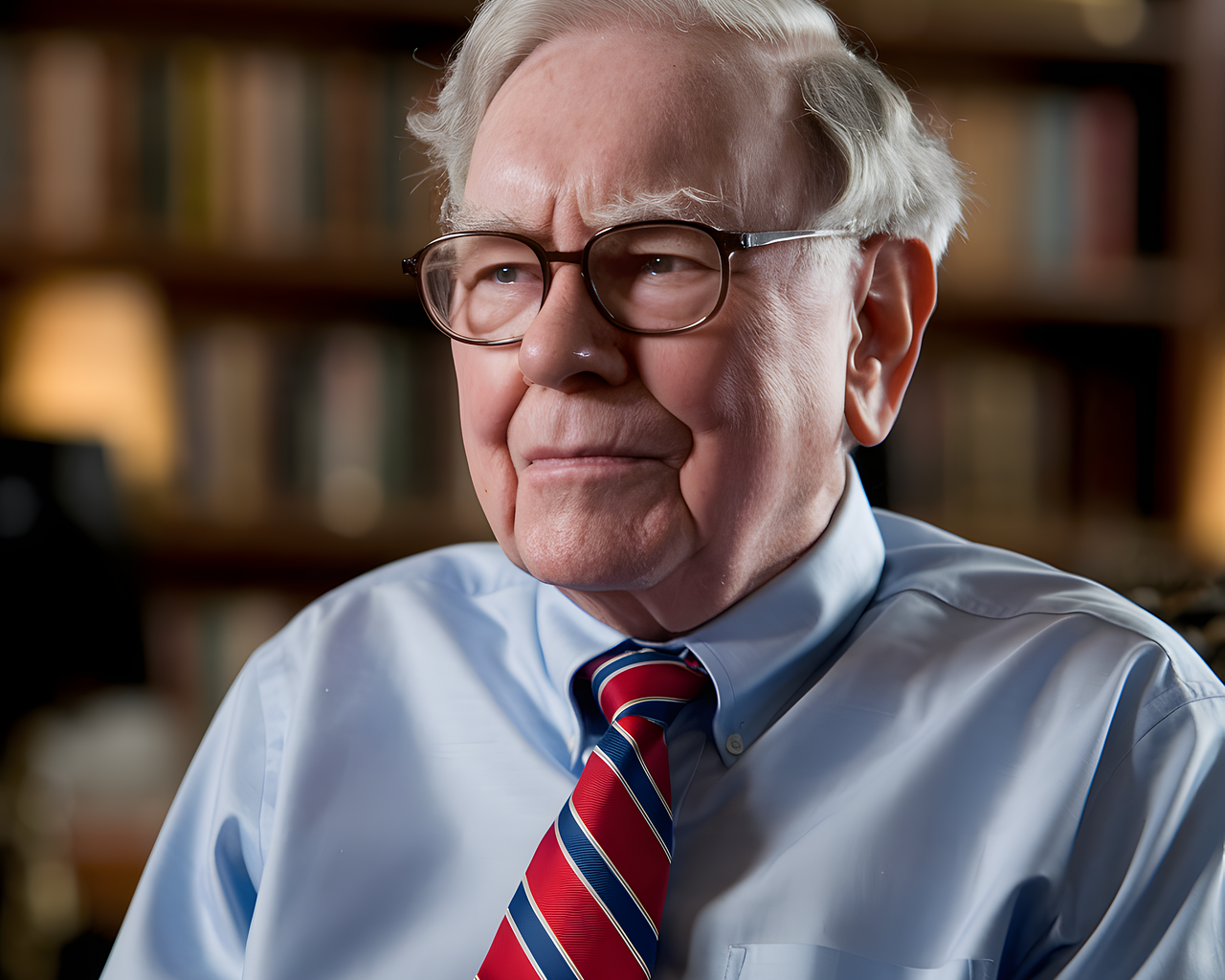

Die Berkshire-Aktie hat ihre Kursgewinne dieses Jahr fast wieder alle verloren. Seit Januar steht die Aktie nur noch 4% im Plus. Erstens liegt das am angekündigten Rückzug von Warren Buffett, der zum Jahresende als CEO zurücktritt und die Geschäfte an Greg Abel übergeben will. Zweitens geht die Kursschwäche auf das schwache operative Ergebnis im ersten Quartal zurück, das um 14% auf 9,64 Milliarden Euro gesunken ist. Eine wichtige Rolle in der Zahl spielt das Eisenbahn- und Versicherungsgeschäft des Konglomerats.

Viele Follower haben mich gefragt, ob die Kursschwäche bei Berkshire vielleicht eine Nachkaufchance ist. Mit 1,56 ist das Buchwert-Multiple kein Schnäppchen. Die Aktie wird nach wie vor recht üppig bewertet. Buffett hat in der Vergangenheit vom Aktienrückkaufprogramm beim 1,1- bis 1,2-fachen des Buchwerts Gebrauch gemacht. Bis dies also der Fall wäre, müsste die Aktie weiter Federn lassen. Kurzum, Berkshire ist selbst nach der aktuellen Korrektur kein Schnäppchen. Ich behalte natürlich meine Berkshire-B-Aktien. Aber aufstocken werde ich die Position vorerst nicht.

Das sind spannende Familiendynastien aus Deutschland

In Deutschland gibt es auch einige Familienunternehmen, die langfristig wie Berkshire ausgerichtet sind, die du dir eventuell anschauen kannst. Dazu gehören BMW, Conti, Ceconomy, Henkel, Heidelberg Materials oder der Pharma- und Chemiekonzern Merck. Natürlich kannst du diese deutschen Konzerne nicht mit Berkshire eins zu eins vergleichen. Dennoch haben sie alle eine Familie mit viel Geduld als Großaktionär.

Ich besitze zum Beispiel ein kleines Aktienpaket am Elektronikmarkt Ceconomy (Media Markt, Saturn), der lange Zeit in der Krise steckte, sich aber zunehmend erholt. Besonders beeindruckend ist indes die Rallye des Baustoffkonzerns Heidelberg Materials. Die Heidelberger fädeln Übernahmen weltweit ein und bauen ihr Ergebnis sukzessive aus. Angesichts der vielerorts kaputten Infrastruktur (Straßen, Brücken, Häfen, Tunnel) ist das kein Wunder. Hinzu kommen die Bevölkerungszuwächse und der Wohlstandsgewinn. Die Aussichten sind folglich langfristig ganz gut.

Ein Gelegenheit ergibt sich vielleicht bei der nächsten Korrektur.

5 % Kurskorrektur wären gesund.

Es kann trotzdem noch eine Weile nach oben gehen, sehen wir ob das Timing stimmt….

Ich habe heute einen Put auf den S&P 500 gekauft, nur eine Prise, quasi egal. Mein Aktienanteil ist nur noch 6%, Gold 30%, der Rest in Geld-ETFs. Versteht mich nicht falsch, ich bin nicht pessimistisch, ich brauche das Geld, ich alter Sack.

Ich warte darauf erneut zuzuschlagen.

Und? Wie viel Rendite hast mit dieser Strategie im Laufe deiner Jahre liegengelassen? Ich nehme an, einiges an Rendite :)

Hier geht es vorwiegend um Vermögenserhalt und Volatilitätsvermeidung, nicht um Renditejagd, brauche ich nicht mehr. Mir reichen 10% pro Jahr, habe ich dieses Jahr schon.

„Mir reichen 10% pro Jahr“ als alter Börsianer, ist schon harter Tobak und spricht tatsächlich für das absolute top im Markt :-P

8% bis 12% sind in den Indizes im Mittel möglich und für mich Richtwert.

Also 100% Aktienquote!

Beißt sich komplett mit Kapitalerhalt und Volavermeidung.

Wenn du das als Ziel hast, dann kannst vlt über 60/40 Aktien/Anleihen oder sogar 40/60 nachdenken und da sind 10% eine utopische Annahme.

Renditedreieck ist dir alter Hase natürlich ein Begriff und da verwundern solche Aussagen sehr.

Genau mein Gedanke.

Ja das Problem ist, hättest Du mehr Rendite gemacht die letzten Dekaden, bräuchtest du jetzt vielleicht nur 3% (und das hat man schon fast nur aus Dividenden) anstatt 10% pro Jahr, wenn man 10% Rendite BRAUCHT pro Jahr ist es hart, ein enormer Druck, ständig Angst etwas zu verlieren und man muss laufend spekulieren und das hat wenig mit Freiheit zu tun. Aber vielleicht habe ich das auch nur falsch verstanden.

Ich dachte du lebst primär von Immobilien?

„Braucht“ ? „Ständige Angst“ „Spekulieren“ ? Keine Ahnung, kann ich nichts mit anfangen. Ich glaube Vermögensverwalter haben diese Angst eher nicht, und wir Börsianer tun gut daran es ihnen nachzutun.

Gekauft habe ich gerade : Hannover Rück, Allianz. Diese Katzen sind muksch, aber werden vielleicht bald weiter steigen, vielleicht gerade wenn es woanders wieder rappelt.

deine Worte aber vielleicht habe ich auch die Bedeutung nicht richtig verstanden „ich brauche das Geld“.

Das ist aus einem Kinofilm, deswegen kursiv. :)

Puh. Derzeit noch Versicherungswerte wie Allianz, Hannover Rück oder Münchener Rück aufzustocken ist aber schon mutig.

Allianz und Munich Re hab ich selbst, würde da momentan nicht weiter aufstocken nach den dollen Anstiegen und mit den derzeitigen Bewertungen.

Ihr immer mit euren Zahlen. Es gibt immer eine Strategie die bessere Rendite bringt, im Nachgang ist sie sogar relativ leicht zu finden. Wichtig ist, das man sich dabei wohl fühlt und seine eigenen Ziele erreicht. Die einzige schlechte Strategie ist: nicht zu investieren!

Anfang 2023 habe ich meine gesamte Position in Berkshire Hathaway-Aktien verkauft. Das fiel mir nicht leicht, da ich sie über viele Jahre gehalten hatte. Den Erlös nutzte ich, um meine Bitcoin-Position deutlich auszubauen. Im Januar 2023 kaufte ich 6,6 Bitcoin dazu – zusätzlich zu meiner bestehenden Position, insgesamt hatte ich dann 9,5 Bitcoin.

Im Mai 2024 habe ich die Bitcoin steuerfrei verkauft und dabei einen Gewinn von rund 400.000 Euro erzielt.

Mit dem gesamten Kapital – etwa 600.000 Euro – bin ich anschließend in eine einzige Aktie eingestiegen: MicroStrategy, inzwischen umbenannt in „Strategy“, das Unternehmen von Michael Saylor. Mein komplettes Vermögen habe ich in diese eine Aktie investiert. Heute ist die Position etwa 1,4 Millionen Euro wert.

Ich überlege aktuell, 700.000 Euro zu realisieren. Etwa die Hälfte davon würde ich gerne wieder in solide Aktienwerte investieren – möglicherweise auch wieder in Berkshire Hathaway. Aber ich glaube, der richtige Zeitpunkt ist noch nicht gekommen. Ich warte auf einen deutlichen Rücksetzer im Markt.

Klar, MicroStrategy ist extrem volatil. Aber wer Bitcoin wirklich versteht, der kann mit dieser Volatilität überraschend gut umgehen – so geht’s mir jedenfalls. Ich finde, Michael Saylor ist in gewisser Weise der neue Warren Buffett, nur eben mit einem Bitcoin-Fokus.

Ich beschäftige mich seit 2014 mit Aktien und habe aus rund 30.000 Euro als LKW-Fahrer ein Vermögen aufgebaut. Rückblickend betrachtet – gar nicht mal so schlecht, oder?

mein Depot: https://app.parqet.com/p/680e8b7a5f195852b2eaaf7f

Tolle Geschichte aus dem Paulaner Garten.

1,4 Mio. Wow!

Ich würde alles verkaufen und in ausschüttende Dividenden-ETF Stecken.

Die Ausschüttung steigen langsam, überragen viele Jahresgehälter schon jetzt.

Und wenn Du weiter arbeitest, kannst Du neues Geld spekulieren. Aber wenn Strategy fällt, verlierst du wegen 1 Aktie zu viel… oh man, risky risky…

1.400.000 * 0,04 =56.000

Das ist mehr als das Medianeinkommen in DE!

Und setzt das alles auf eine Karte?

Medianeinkommen, aber dafür muss er nicht 40h Woche arbeiten!

Seit der Abspaltung von der Metro ging es nur noch abwärts mit dem Kurs von Ceconomy. Die Filialen kosten halt Geld. Der Online-Shop von Metro/MM ist gar nicht mal so schlecht und auch hier kann man einen Schnapper machen. Nicht nur bei Amazon. Für ein Invest würde mir das aber nicht reichen.

Die Heildelberg Materials hat einen fulminanten Lauf hingelegt. Alle großen Baustoffproduzenten konsolidieren die letzten Jahre. Auch kleine, nicht börsennotierte Familienbetriebe, die wegen der Energiepreise seit dem Ukraine-Kireg Schwierigkeiten haben, werden untereinander aufgekauft. HM ist eine Top-Firma. Schön, dass sich das endlich im Kurs widerspiegelt.

Henkel ist eine schöne „langweilige“ Aktie, da sie nicht im Fokus der Börsen-Communitiy steht. Hatte zuletzt einen groben Rücksetzter, für mich klar ein Einstiegskurs. Große, extreme Kursgewinne sind da aber nicht drin. Stabilisiert aber das Depot.

Ich werfe noch die Talanx in den Ring, oder auch die E.On. Diese hat sich letztes Jahr stabilisiert und seit 2025 steigt die stetig. Saubere, ehrliche Kursgewinne, und nicht durch Reddit- oder YT-Influencer getrieben. Bei der Energiewende (Auto, Wohnung) in Europa werden die Energieträger Öl/Gas/Benzin ersetzt durch Strom (E-Auto, Wärmepumpe). Profiteure sind Versorger, die die Stromleitungen besitzen und an der Durchleitung verdienen. Das Stromnetz ist ein klassischer Burggraben.

Ich habe den Hype um Berkshire ehrlich gesagt nie verstanden. Wahrscheinlich war damit eher der Personenkult um Warren im Fokus. Lässt man mal die größte Position (Apple) mit 25% weg, die man sich problemlos auch selbst als Aktionär besorgen könnte, wären die folgenden Werte, die mit Apple zusammen fast 87% ausmachen, dann hat man folgende Aktien im Depot:

American Express 16%

Coca Cola 11%

Bank of America 10%

Chevron ~8%

Occidental Petroleum 5%

Moodys 4,5%

Kraft Heinz 4%

Chubb Limited 3%

Ich glaube abgesehen von Coca Cola würden die meisten Anleger eher andere Werte kaufen.

BRK verdient +-35.000.000.000 im Jahr, ohne das „Depot“

Ist das nicht ein wenig zu kurz gedacht, eben nur das Depot zu beleuchten?

Erneut genau mein Gedanke!

Die börsennotierten Unternehmen ist nur ein Teil der Beteiligungen von BRK, und zwar unter 50%. D.h. die Prozentwerte, die häufig angegeben werden, beziehen sich nur auf den börsennotierten Teil.

noch viel tiefer ca. 25%, das macht es ja auch interessant, z.B. das ganze Versicherungsgeschäft und für mich macht das Unternehmen auch interessant wegen der 0 Dividendenpolitik.

Henkel ist derzeit durchaus ein spannendes Unternehmen wenn man sich die Bewertung ansieht!

KGV12-13 bei einem langjährigen Schnitt von 16-17

Dividende 3,3% (3,7% für 2027e)

Henkel startet (mal wieder) als Familienunternehmen mit einem Aktienrückkauf das deutet darauf hin, dass die Familie die aktuellen Preise als günstig ansieht. Daneben sind die Stämme derzeit rund 10% günstiger als die Vorzüge.

Ebenfalls positiv ist, dass sich die EBIT Marge für 2027 wieder auf dem 2022 Niveau befinden soll, der Markt reagiert jedoch so (im Kurs), als würde es diese Margenerholung nicht geben.

Klar Henkel ist ein Teil Zykliker mit 2 großen Standbeinen aber genau dadurch kann es auf der einen Seite sichere Einnahmen verzeichnen und auf der anderen Seite prozyklisch gut verdienen. In Summe wächst Henkel auf das EPS gesehen durchweg mittig einstellig (4-6%). Das sollte auch langfristig machbar sein, weil davon 2% Inflation an den Kunden durchgereicht werden, 2% Aktienrückkäufe und die restlichen 0-2% durch potentielle Preissteigerungen/Margenausweitung.