Ein guter Börsianer weiß: Es kann leidvoll werden mit dem Aktiendepot. Die Börse wird irgendwann einknicken. Zumindest vorübergehend. Es kann eine lange Flaute drohen. Aber keine Angst: Das ist völlig normal. So tickt die Börse. Es sind die Börsenzyklen. Schlaue Anleger gehen locker damit um. Sie sparen stur und stetig weiter über den Aktienmarkt. Sie lassen sich nicht vom Kurs abbringen. Nur Loser rennen davon.

2008/09 war der beste Testlauf für Buy-and-Hold-Anleger. Ich nutzte den Crash, um mehr Aktien aggressiv zuzukaufen. Ich gab keine Anteile her. Heute bin ich finanziell frei. Es ist nicht mal ein besonders hoher IQ nötig. Du musst nur stur weitermachen. Lass Dich nicht verunsichern. In den Medien werden wieder die Krisen-Mahner von einem Sender zum nächsten rennen. Behalte einfach Deine Aktien. Mach es so, wie es Warren Buffett macht: Er kauft wie ein Irrer, wenn es knallt.

Wer im Crash seine Aktien bzw. ETFs verkauft, kann enorme Werte vernichten. Es kann ein Schaden entstehen, der nicht mehr aufgeholt werden kann. Während eines Crashs kann gleichzeitig eine Rezession folgen. Das heißt, Jobs können wackeln. Du brauchst starke Nerven. Die meisten Menschen sind dazu nicht in der Lage. Daher ist es ratsam ein schönes Notpolster an Liquidität zu haben, um flaue Monate überbrücken zu können. So kannst Du besser schlafen.

Ja, manchmal kann die Arbeit frustrierend sein. Gerade in einer Wirtschaftskrise machst Du Dir bestimmt Sorgen um Deinen Job. Was kann helfen? Ein Hobby. Menschen. Sport. Andere Aufgaben, Herausforderungen, Ziele. Lass Dich nicht unterkriegen.

Ich denke, dass immer mehr Menschen in Deutschland erkennen, dass die Altersvorsorge wichtiger ist als der neue Mercedes vor der Haustüre. Es spricht sich herum. ETFs sind etwas Sinnvolles. ETFs sind langfristig angenehmer als ein neuer SUV, der nur zum Angeben dient. Im Grunde weiß das jedes Kind.

Wer 50 oder 60 Jahre alt ist und nicht an der Börse investiert hat, hat einen Fehler gemacht. Es ist dann aber fast zu spät, um das Dilemma umzukehren. Mit Immobilien kannst Du natürlich auch Vermögen aufbauen. Zumindest schützt Dich das Betongold vor Inflation, die in Deutschland beginnt, um sich zu greifen.

Wer Monopoly spielt, merkt, möglichst viele Straßen zu besitzen (besonders die teuren wie die Schlossallee), zahlt sich aus. So kann man Mieten kassieren und letztendlich das Spiel gewinnen.

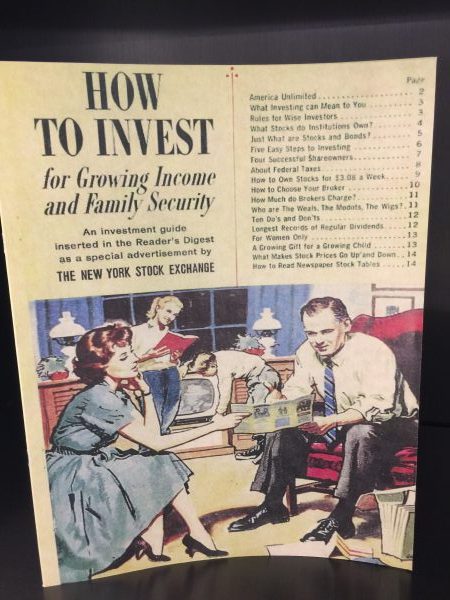

Wenn Du Kinder hast, versuche Dein Vermögen (Schlossallee) zu vererben und nicht sinnlos zu verpulvern. Die Amerikaner vermitteln Wissen seit Ewigkeiten bevorzugt auf eine spielerische Art und Weise. Schaut Euch die alte Werbung der New York Stock Exchange an:

Die Reichen geben jedenfalls nicht ihr Geld für sinnlose Dinge aus. Das habe ich schon häufiger gemerkt. Ich kenne einige Reiche in New York. Für sie spielt die Familie eine große Rolle – nicht der Konsum. Das ist jedenfalls mein persönlicher Eindruck.

Der typische Konsument denkt nur maximal bis zum Monatsende. Ich denke bis ins nächste Jahrzehnt. Mindestens.

Am Montag war ich auf dem Börsenparkett in New York. Der Dow-Jones-Index gab kräftig nach. Das fiel mir dann ein:

Tolle Aufnahme von der NYSE

Die letzten Wochen ging es kräftig nach oben – Trump hat die Märkte beflügelt, das war sicher überraschend. Ich erwarte allerdings keine große Korrektur, die Zahlen der Unternehmen sind im großen und ganzen gut. Ich denke das es weiter aufwärts geht und bleibe auch bei Rücksetzern investiert. Gruß aus Österreich

Hallo Tim!

Vielen Dank für diesen (wieder) tollen Artikel! Ich finde die Aussage besonders toll, dass man nicht besonders intelligent sein muss um an der Börse erfolgreich zu sein. Aber „antizyklisch“ zu agieren (also beim Crash umso mehr nachzukaufen) fällt den Meisten soooooooo unendlich schwer. Ich hatte leider 2008/2009 noch so gut wie nix mit der Börse zu tun (da habe ich gerade die Schule beendet). Daher wird für mich die nächste Krise die erste „Bewährungsprobe“. Ich bin aber fest entschlossen meine ETF-Sparpläne dann nicht nur laufen zu lassen, sondern sogar aufzustocken. Wie du das beschreibst, lege ich mir dafür jetzt schon „Cash-Reserven“ an.

Hierzu gibt es auch einen interessanten „Spar-Trick“ für alle die sagen, sie könnten nichts sparen. Man nennt es das „5€-Prinzip“:

Immer wenn man etwas kauft (gerade Kleinigkeiten beim Bäcker, oder die Kaugummis im Supermarkt etc.) und als Wechselgeld einen 5€-Schein wiederbekommt, legt man diesen in ein separates Fach in der Geldbörse. Zu Hause legt man die gesammelten Scheine dann in eine Box. Das mache ich bis ich 500,00€ zusammen habe. (und es ist erstaunlich wie schnell das geht! Außerdem fehlt einem das Geld gar nicht). Warum 500,00€? Bei der ING-Diba werden ausgewählte ETF’s ab 500,00€ kostenfrei ohne jegliche Gebühren zum Kauf angeboten… :-)

VG Philipp

http://www.passives-einkommen.rocks

Hi Tim,

Ich fühle mich erst richtig wohl, wenn ich Aktien bei fallenden Kursen kaufe. Meine Wunschliste für einige Unternehmen mit hohem KGV ist stets bereit. Sollte es irgendwann zu einem Crash kommen, bin ich bereit.

Ich versuche nicht nur gelassen zu sein, wenn die Börse crasht. Ich plane solche Fälle in meine Investmentstrategie ein. Warren Buffett war zwar ein genialer Stockpicker. Aber er wurde nur deswegen so reich, weil er die Krisensituationen so gnadenlos ausgenutzt hat. Er hat immer eine große Menge Geld einfach frei rumliegen, um sie in solchen Situationen einsetzen zu können.

So mache ich das auch. Ich warte auf den nächsten Crash. Ich empfehle das jedem weiter den ich kenne. Niemals voll investiert sein, immer etwas Geld für ungewöhnliche Situationenn bereithalten…

Ich wünsche euch allen frohes Investieren.

Alles Gute,

Ferhat von weniger-schlecht-investieren.de

Ich hoffe ja auf einen baldigen Crash. Ich habe so viel Geld was auf dem Tagesgeldkonto rum liegt, welches ich gerne investieren würde. Momentan sind mir die Aktien aber zu teuer.

2008 hatte ich noch nicht so die Ahnung von der Börse weshalb ich den Einstieg verpasst habe.

Ich bin der Meinung, dass man immer günstige bzw. unterbewertete Unternehmen finden kann. Auch am Allzeithoch.

Darum habe ich in den letzten Wochen und Monaten auch stetig investiert.

Allerdings halte ich immer mindestens 10% vom Nettovermögen in Cash bereit. Aktuell fahre ich meinen Cashanteil noch weiter hoch, auf 20-30%.

Viel Erfolg beim Investieren.

Der Ärger mit der Steuer hätte doch eigentlich gereicht.

Jetzt meldet mir meim Broker das die 4 Dividendenzahlung in 2016 von HCP storniert wurden. Grund:

Stornierung und Neuabrechnung aufgrund einer seitens der Gesellschaft durchgeführten Reklassifizierung. Bei einer

Reklassifizierung wird die Dividende oder ein Teil der Dividende in eine Kapitalreduktion und / oder einen

Veräußerungsgewinn umgewandelt.

Statt der Dividende wurden jetzt also immer ein „Verkauf“ gebucht und so habe ich 4 Ordergebühren / Gebühr für eine Kapitalmaßnahme / zusätzlich zahlen dürfen.

Sehr ärgerlich …

Ärgert sich jemand mit oder habe ich einfach den falschen ( zu teuren ) Broker?

Mr. B

Bonjour Tim,

wenn ich „zwischen den Zeilen“ dich richtig interpretiere, rechnest du alsbald mit einem Crash.

Das sehe ich genauso.Insbesondere wenn ich auf die amerikanische Politik schaue.

Hinzu kommt, dass wieder kräftig bei Immobilien spekuliert wird. Nur werden beim nächsten Crash die Zentralbanken kein Pulver mehr haben. Dann kann es erst richtig schlimm werden und die Krise (mit allen möglichen gesellschaftlichen Folgen) viel länger als 2008 dauern.

Wahrscheinlich ist es jedoch auch dann sinnvoll, investiert zu bleiben und wenn möglich nachzukaufen. Das erfordert wirklich sehr starke Nerven. Ich habe leider mehrmals den Fehler gemacht, nervös zu verkaufen. Ich denke, diesmal bin ich besser gewappnet.

Man findet ohnehin nie den richtigen Zeitpunkt zum Ein-oder Ausstieg. Aktuell kaufe ich nur bei konservativen oder gefallenen Werten wie Novo Nordisk nach.

Beste Grüße über den Teich

Kall

Uruk & Lagaš – alternativlose Kapitalismen der Schurkenstaaten

Keilschriften belegen den vertraglichen Güter- und Warenverkehr in den ‚rogue states‘. Die Wiege des Kapitalismus. Knebelkreditverträge & Kaufsklavenkapitalismus. Enmetena’s Zins in Ton gemei$elt. Eine Viehherde als materielle Entschädigung für das Risiko im Finanzkapitalismus östlich des Euphrat.

Mehr als 500 Dekaden Subventionierung der Vermögenden durch die Besitzlosen im monopolistischen Stadium des Imperialismus. Akkumulation von Elend, Sklaverei & Unwissenheit. Glorreiche Zeit im revitalisertem Marktkapitalismus. Anlauf ins Totalitäre. Völlige Unterordnung aller Lebensbereiche unter marktstrategische Überlegungen. Unschlagbar, alternativlos. Krieg ist schrecklich profitabel. Börse kann leidvoll sein.

‚Crash is fesch‘. Buy, Hold & Profit. Keine Angst. Die Rendite auf das eingesetzte Kapital ist in der kapitalistischen Ökonomie tendenziell höher als die Wachstumsrate. Handelspolitik konzentriert elitäre Macht. Es existiert Potential unter der dünnen Firnis angepassten Verhaltens. Primitive Mechanismen der psychologischen Regulation sorgen für weitere, unzählige Dekaden. Kein Dekret wird sie aufhalten. Alternativen – verlorene Mühe.

Jeder Crash stellt den Privatanleger vor eine harte Probe. In solchen Zeiten gucke ich weder auf die Kurse noch lese ich Zeitungen bzw. gucke Nachrichten. Das macht mich nur nervös. Der Verzicht auf Nachrichten führt meiner Meinung nach generell zu mehr Wohlbefinden. Das menschliche Gehirn kann diese Flut an negativen Meldungen gar nicht sinnvoll verarbeiten und befindet sich permanent im Stressmodus. Weniger ist Mehr bei dem Thema Nachrichten. Ich halte eine Liquidität von 10% für die unerwarteten Dinge des Alltags. Eine Reserve für Aktienkäufe habe ich nicht. Ich bin immer voll investiert. Auf den nächsten Crash zu warten macht in meinen Augen keinen Sinn. Niemand weiß, wann er kommt und wie stark er ausfällt. Das ist im Grunde auch wieder nur ein Versuch, dem Markt durch Timing ein Schnippchen zu schlagen. Neu angespartes Geld wird immer sofort angelegt. Ob die Kurse gerade hoch oder tief sind weiß man immer erst im Nachhinein. Bei einem Anlagehorizont von mehreren Dekaden sind die aktuellen Kurse im Grunde immer Tiefstkurse.

@Pascal

„Der Verzicht auf Nachrichten führt meiner Meinung nach generell zu mehr Wohlbefinden“

Kann ich nur zustimmen. Ich lese 1-2 mal am Tag die News (aber nur die, die mich interessieren), dass man über das Tagesgeschehen einigermaßen informiert ist und das wars. Keine Nachrichten alle halbe Stunde im Radio, keine Tagesschau, kein heute journal mehr. Berichtet wird ausschließlich über Negativereignisse und immer das gleiche Politikergesülze.

Ich merke, dass ich seit dem viel entspannter bin.

Hallo Tim,

wieder ein toller Artikel.

Jedoch möchte ich bei der nächsten Übertreibung an den Börsen meine „Normalo-Aktien“ verkaufen, um mir dann zum günstigen Zeitpunk von diesem Geld die sogenannten „Big-Five“ von Buffett zu kaufen zu können. Diese möchte ich dann -wie Du es mit Deinen Aktien machst- ewig halten!!!

@ Fabian S. :

Klingt in der Theorie gut, wird aber wahrscheinlich nicht funktionieren. Denn Du mußt gleich zwei mal richtig SPEKULIEREN. Einmal mußt Du den Zeitpunkt erkennen, an dem die Börse übertreibt. Und dann mußt Du den Zeitpunkt erkennen, wann der günstigste Zeitpunkt zum Wiedereinstieg ist.

Lustig dass Du diesen Artikel heute schreibst. Under Armour ist über 20% eingebrochen weil die Zahlen ein bißchen unter dem Vorjahr waren und der Finanzchef geht. Aber dass die so einbrechen kann ich nicht nachvollziehen.

Ich überlege gerade ob ich statt meinem monatlichen Sparplan Kauf morgen lieber bei UA nachkaufe aber kann mich irgendwie nicht durchringen da ich UA eigentlich nicht nachkaufen wollte.

Da ich es als Invest von mindestens 2 Jahren (eher länger) sehe mache ich gar nichts.

Aber verkaufen werde ich ganz sicher nicht. Wieso auch?

http://www.cnbc.com/2017/01/31/under-armour-shares-plunge-on-bad-earnings-miss-cfo-leaving-company.html

@ Christoph

… gut, dass ich mich für H & M entschieden habe, heute +5,5% (Zahlen besser als erwartet + guter Ausblick).

Ich weiss nicht, warum der Finanzchef bei Under Armour geht, wenn es aber nicht geplant war und „persönliche Gründe“ genannt werden, würde ich sofort verkaufen…

LG

Claus

wie meinst du das mit den persönlichen Gründen und dem daraus resultierenden Verkauf?

Viel wichtiger ist doch Plank der CEO. Wenn der gehen würde, würde ich es verstehen dass die so einbrechen.

@Christoph

Die Bewertung von UA ist immer noch so hoch als würde das Unternehmen mit 20 bis 25 % p.a. wachsen.

Tatsächlich ist es nach den aktuellen Zahlen gerade mal die Hälfte. Und der Ausblick ist nicht gerade optimistisch.

Meines Erachtens läuft es jetzt auf eine Wette hinaus. Entweder das Wachstum „erholt“ sich wieder auf den oben genannten Wert oder es bleibt wie es ist bzw. schwächt sich weiter ab.

Bei der ersten Variante ist der aktuelle Kurs fair. Bei der zweiten Variante muss er sich noch mal halbieren.

Nach meiner Meinung eine Wette mit hohen Risiko und geringem Gewinn.

Viel Glück.

Ich habe den kleinen Rücksetzer gar nicht mitbekommen.

Ob man gezielt Bargeld ansammelt und auf einen großen Rücksetzer wartet, ist Geschmackssache. Ich teile wie Pascal frisches Geld umgehend entsprechend meiner festgelegten Portfolioallokation auf, weil ich Kursverläufe nicht vorhersagen kann.

Nachher ist man immer schlauer, aber durch regelmäßige Nachkäufe werden die Einstandskurse geglättet. Man trifft niemals die besten, aber auch niemals die schlechtesten Kurse. Ich versuche, meine kurzfristigen Emotionen (Gier und Angst) auszuschalten und langfristig zu denken. ;-)

@Pessimist: Ich habe sogar bei 30 gekauft gehabt. Das war deutlicher unter dem Alltime hoch. Klar PE war so ca 50 aber ich glaube an UA und auch an den CEO. Wenn man sich anschaut was in den letzten Jahren geschah da kann man nur den Hut vor ziehen. Zumal UA in Europa zB noch relativ unbekannt ist und erst langsam bekannt wird.

UA hat jetzt zB die MLB als Ausrüster gewonnen. Das ist schon viel wert.

@Tim:

„2008/09 war der beste Testlauf für Buy-and-Hold-Anleger“

Der Crash 2008/2009 war der Testlauf für welchen Crash, der uns in Zukunft droht?

Gruß,

Torsten

An Torsten: Ja, es ist jetzt 8 Jahre lang mehr oder weniger nur nach oben gegangen. ;-)

@Torsten:

Der Trump Crash ! :;)))

Unsicherheit und Angst sind nicht gut für die Börsen. Und Trump verbreitet jetzt täglich weltweit Unsicherheit, Angst………

Bin nur gespannt, wie lange die USA, die Welt einen Präsidenten Trump ertragen kann !:;))

Alles Liebe !

Ich halte eine relativ hohe Cash-Quote um im Falle von Korrekturen günstiger nachzukaufen.

Da der Markt derzeit für mich nicht so berechenbar ist, habe ich mich zusätzlich dazu entschieden, Rendite über ein Reverse-Bonus-Zertifikat zu erwirtschaften. Man nimmt Kursgewinne bis zu einer gewissen Spanne mit, profitiert aber auch von fallenden Kursen. Im Detail gibt es einiges zu beachten, aber ich teste es mal aus.

@ Christoph

Ich will keine Angst schüren. UA ist ein tolles Unternehmen. Man sollte aber Aktie und Unternehmen getrennt betrachten. „Das Hündchen“ (der Kurs) ist viel zu weit vor geeilt und kommt nun wieder zum „Herrchen“ zurück. Die Bewertung ist noch immer deutlich zu hoch, die Konkurrenz sehr stark und der Dollar steht ebenfalls recht hoch. Die Chance auf eine baldige Erholung ist m.E. eher klein.

UA steht enorm unter Erfolgsdruck. Kleine Enttäuschungen wie heute bringen sofort hohe Kursverluste. Tritt der Finanzchef bei Bekanntgabe der Zahlen ausserplanmäßig zurück, bedeutet das meist nichts Gutes.

Ich kann zu UA nicht viel sagen, da ich sie nicht auf meiner Watchliste habe. Falls möglich, versuche mal herauszufinden, ob in der letzten Zeit weitere wichtige Führungskräfte gegangen sind. Falls ja, sollte dies ein Warnzeichen sein. Das gleiche gilt, wenn es demnächst hierzu kommen sollte.

Wünsche Dir trotzdem viel Glück und eine rasche Kurserholung!

„Es ist nichts Großes an dem Amerika, das Donald Trump zu schaffen glaubt. Aber am Ende wird es die Größe Amerikas sein, die ihn aufhalten wird.“

http://www.faz.net/aktuell/politik/trumps-praesidentschaft/zeitenwende-im-weissen-haus-trump-wird-an-amerika-scheitern-14795524.html

Grüße !

Ja doch, Aktien und Aktiendepots sind wunderschön, wenn es, wie in den letzten 8 Jahren immerzu bergauf geht. Es gibt dann viele vor Selbstbewusstsein strotzende Aktionäre mit herrlichen Buchwerten im Depot. Das war auch vor den Jahr 2000 so. Alle interessierten sich für Aktien, manche nahmen Kredite auf, um auf den fahrenden Zug aufzuspringen.

Das Heulen und Zähneklappern kam mit dem Crash. Das Depot verliert jeden verdammten Tag mehrere Tausend Euro, die jahrelang einbezahlten und vom Munde abgesparten Sparraten schmelzen dahin wie der Schnee in der Aprilsonne. Mit jeder weiteren Woche ist wieder der Gegenwert eines Neuwagens weg, ohne Neuwagen versteht sich. Gleichzeit feuern die Medien aus allen Rohren Weltuntergangsmeldungen. Der eigene Job wackelt oder ist schon weg, immer mehr Bekannte werden arbeitslos.

Dann ist noch die Frage, ist man nur für sich selbst verantwortlich oder auch noch für Kinder, denen man eigentlich eine gute Ausbildung angedeihen lassen wollte mit dem Geld, das nicht mehr da ist. Insofern kann ein Single da nochmals ganz anders disponieren.

Und nur diejenigen, die das aushalten können und auch noch bereit sind in einen fallenden Markt mit katastrophalen Prognosen bislang angesammeltes Geld, das nicht täglich weniger wird wie das Depot, frisch zu investieren, sind die Hartgesottenen für den Aktienmarkt.

Ich habe jedes Verständnis für Leute, die sich solchen psychischen Belastungsproben nicht aussetzen lassen wollen. Vor allem nicht, wenn es um richtig viel Geld geht, wo binnen Wochen der Gegenwert ganzer Einfamilienhäuser auf dem Spiel steht. Und keiner weiß, ob das in ein zwei Jahren wieder behoben sein wird. Es kann auch Jahrzehnte dauern.

Darum fahre ich mit Sicherung. Man versichert sich doch gegen alles mögliche. Aber viele tausende von Euro soll man ungesichert herumliegen lassen in unruhigen Zeiten? Sehe ich nicht ein.

Natürlich fangen sich die guten Papiere mal wieder und steigen noch höher. Auch beim Aktieninvestment gehört aber ein Risikomanagement für mich dazu. Gerade weil das Geld so hart verdient und angespart wird.

Warum nicht zumindest gegen starke Einbrüche durch geeignete Gegenmaßnahmen wie Put-Optionen oder Shortpapiere in unruhigen Phasen die uns sicher bevorstehen absichern? Das kann ein wenig Rendite weniger bringen, man schläft aber viel ruhiger. Oder z.B. mittels Reverse-Bonus-Zertifikaten einen Mittelweg nehmen: Man setzt weiter auf moderate Steigerungen, ist aber auch bei fallenden Kursen mit Gewinnen dabei.

@ Felix:

Es wäre zum ersten Mal in der Börsengeschichte, daß sich die Kurse nach einem Crash erst nach Jahrzehnten erholen.

Gefühlt möchte ich behaupten, daß nach einem Crash der Spuk nach ca. 5 Jahren wieder vorbei ist und das Depot sich wieder erholt hat.

Die Buy- and Hold-Strategie ist zwar einfach, aber nicht leicht.

Man kann dem psychischen Stress entgehen, indem man einfach nicht auf die Kurse schaut. Bei einer selbst genutzten Immobilie lasse ich mir auch nicht täglich den Wert schätzen. Warum also bei dem Depot?

Macht keinen Sinn.

Ich habe übrigens auch Familie und 2 Kinder und spare gerade DESWEGEN in Aktien. Schon meine Kinder werden sich nicht auf die gesetzliche Rente verlassen können, die werden Geld brauchen – viel Geld.

An Tami: Mit Optionen kenne ich mich nicht aus, aber ist es nicht besser, nur so viel Geld in Aktien zu stecken, wie man bereit ist zu verlieren? Nehmen wir an, dass in einem großen Krach die Kurse um bis zu 50 Prozent runtergehen können und ich einen (vorübergehenden) Verlust von 5.000 Euro akzeptieren kann. Dann würde ich nur 10.000 Euro investieren.

An Felix: Das hast du schön ausformuliert. Daumen hoch. ;-)

@Claus. ja UA ist teuer. selbst aktuell noch pe von 39. nike hat 20. Der finanz chef war wohl auch nur 1 Jahr da. Wer Weiss was es da für Gründe gibt. Ser Umsatz stieg um 12% der Gewinn sank. Kevin Plank sagte beim letzten cnbc Interview was er vorhat mit UA und dass dafür investiert werden muss. klar dass da der Gewinn leidet.

Klar würde mich ein 25% Kursgewinn mehr freuen aber vielleicht ist UA hier mein test wie hart gesotten ich bin wenn es bergab geht.

Wenn ser umsatz stark gesunken wäre und der Gewinn ebenfalls und der ceo in meinen laienhaften augen nichts taugen würde dann würde ich auch mit Verlust verkaufen. machte ich bei bilfiger auch. Gott sei Dank noch bevor es richtig runter ging.

@PIBE350: Ich habe bisher schon Absicherungen betrieben, zumeist mit Zertifikaten. Aber Optionen sind auch recht neu für mich. Ich habe davon in einem Buch zum Thema Finanzen und Beruf gelesen das ich vor kurzem gekauft habe. Dort wurde das kurzweilig und recht verständlich erklärt und zumindest phasenweise für recht sinnvoll erachtet. Ich werden es probieren. Ein Bekannter nutzt diese Optionen (was keine Optionsscheine sind) regelmäßiger und hat gute Erfahrungen gemacht.

Die Buy-Holdstrategie wird nach meiner Auffassung auch künftig funktionieren. Es wird aber insgesamt zyklischer werden, was auch an enormen Sekundenhandel liegt. Darum fahre ich für mich eine modifizierte BuyandHold-Strategie. Regelmäßiger Sparplan, ausreichend Cashquote, Absicherungsstrategien und 5 Prozent Zockeranteil mit Knockouts auf Bluechips.

An Tami: Gut, mit dem ganzen Absicherungszeug kenne ich mich nicht aus. Ich habe aber auch nur einen kleinen Teil meines Gesamtvermögens in Aktien. Ich löse das Ganze über eine möglichst breite Diversifikation. Neben börsengehandelten Werten (Unternehmens-, Immobilienaktien und Gold) setze ich auch auch auf nichtbörsengehandelte Sachwerte. Bin süchtig nach Streuung. :-D

Hallo Tami,

die von dir genannten Instrumente (Zertifikate, Optionen, Optionsscheine) sind in jedem Fall teure und für die große Mehrheit der Privatanleger vollkommen ungeeignete Instrumente. Du verwendest den Begriff „Unsichere Zeiten“. Ich schließe daraus, dass du darunter Zeiten verstehst, in denen die Kursentwicklung nicht so leicht vorherzusagen ist, oder größere Einbrüche drohen. Hierzu meine Meinung: Niemand weiß, wann ein Crash kommt und ob die Zeiten an einem bestimmten Tag unsicherer sind als sonst. Meistens passiert der Einbruch, wenn die Sonne im übertragenen Sinn am hellsten scheint.

Aber zurück zu deiner Annahme, du könntest mit den genannten Instrumenten sinnvoll dein Depot „absichern“, um in „unsicheren Zeiten“ dein hart angespartes Geld nicht der wilden Börse zu überlassen.

Du kannst ja die drei möglichen Szenarien einfach durchgehen, und du wirst erkennen, dass der Einsatz der Instrumente, mit denen du auf fallende Kurse spekulierst, niemals die beste Lösung ist:

1. Die Kurse steigen weiter

In diesem Fall wäre es offensichtlich besser gewesen, du hättest die Instrumente nicht gekauft. Der Kauf schmälert ganz erheblich deine Performance!

2. Die Kurse fallen

Hurra, deine Erwartung trifft ein Jetzt greift die Option. Allerdings fällt dein Depot im Wert. Wenn du also fallende Kurse aufgrund „unsicherer Zeiten“ erwartest, dann ist die logische Konsequenz, dass du dein Depot verkaufst und für einen kleinen Betrag (ca. 5% des Depotwerts) ausschließlich die Instrumente hältst, mit denen du von fallenden Kursen profitierst. Allerdings bist du dann ein aktiver Anleger und hast das passive Element aufgegeben.

3. Die Kurse bewegen sich seitwärts

In diesem Fall wäre es offensichtlich besser gewesen, du hättest die Instrumente nicht gekauft. Der Kauf schmälert deine Performance.

Die wichtigste Erkenntnis ist aus meiner Sicht:

Niemand weiß, WANN die Kurse für einen kurzen oder längeren Zeitraum stark nachgeben. Daher macht eine Absicherung des Depots zu einem bestimmten Zeitpunkt und für einen bestimmten Zeitraum mit diesen Instrumenten keinen Sinn. Es kostet nur Geld und Performance. Falls jemand dennoch der Meinung ist, dass er fallende Kurse zeitlich vorhersagen kann, muss er in der Konsequenz von Buy and Hold weg (Depot auflösen) und mit entsprechenden Instrumenten auf fallende Kurse spekulieren. Das ist dann der profitabelste Weg.

Für den Buy and Hold Anleger ist der sinnvollste Weg, dass er selbst seine Risikotoleranz festlegt und diese durch eine saubere Aufteilung von RK1 und RK3 konstruiert und das Depot für immer laufen lässt.

Sensationelle Motivation wieder von Tim!

Durchhalteparolen vs. Absicherung

Jetzt sind wir voll in der Charttechnik und diese 20000 Punkte werden jetzt zum Abschütteln verwendet…sprich es wird volatiler werden. Seht Euch das Theater bei 10000 Punkte im Dow an…die Zittrigen werden (sollen) verkaufen…

Bei 19749 Punkten im Dow fängt bei mir persönlich erst der Gedanke der Absicherung an…und da werden die Dividendentitel nicht verkauft sondern Cash wird statt eines Nachkaufens für die Absicherung verwendet, wie halt jede Versicherung – es kostet was.

Hallo Tim,

hallo zusammen,

der Januar 2017 ist nun zu Ende. Ich habe in diesem Monat mein Sparziel auch dank dieses motivierenden Blogs und eurer Beiträge deutlich übertroffen und konnte in diesem Monat meinem Depot exakt 1928 Euro zuführen. Der Februar kann kommen. :-)

Mattoc

@Felix

Sehr guter Beitrag!

Wer direkt nach 2008 100.000 Euro investiert hat, hat vielleicht jetzt 300.000Euro im Depot. So schön das auch ist, das kann belasten. Wer nun Angst hat, diesen hohen Gewinn wieder zu verlieren, und daher nicht mehr schlafen kann, der kann doch durch Verkauf (Ja, dann zahlt man 25% Abgeltungssteuer) das Depot wieder auf einen Wert senken, der einen schlafen lässt. Und mit dem freigewordenen Kapital fällt einem schon etwas ein (so lange es kein neues Auto ist). :-)

An Mattoc: Korrigiert mich bitte, aber auf fallende Kurse zu setzen, stelle ich mir noch schwieriger als auf steigende vor, weil die Börse bisher langfristig immer gestiegen ist.

Kennt ihr den Film ,,The Big Short“? In diesem verliert Mike Burry (Christian Bale) erst mal richtig viel Geld, bis seine Wetten auf fallende Kurse aufgehen. ;-)

Oder nehmen wir Dirk Müllers Fonds: Man soll keine vorschnellen Urteile fällen, aber seine Absicherungsstrategie (siehe Fondsziele) ging bislang voll in die Hose: http://www.fondsweb.de/chartvergleich/DE000A111ZF1-LU0392494562-R36

Ich habe keinen blassen Schimmer, wie er das geschafft hat. Seit Juli 2016 gehen die beiden Linien diametral auseinander. ;-)

Glückwunsch zur Sparrate im Januar.

PIBE, so ist es. Es gibt wahrscheinlich ganz vereinzelt Menschen, die mit Hilfe von Hebelinstrumenten, ob Long oder Short, systematisch Gewinne erzielen. Aber wenn, dann sind es nur sehr wenige. Alle anderen werden ausgenommen wie die Weihnachtsgänse.

Und für BaH-Anleger sind diese Instrumente gar nicht gut, denn eine Depot-Absicherung mittels Short-Spekulation ist eine Art von Markettiming. Und das funktioniert ja bekanntlich nicht.

Daher denke ich: Wenn das Depot in guten Zeiten eine Größe erreicht hat, die einen wegen der daraus resultierenden großen Verlustmöglichkeiten nich mehr schlafen lässt und man 20 mal am Tag ins Depot guckt und sich für nichts anderes mehr interessiert, dann sollte man das Depot auf ein individuell verträgliches Maß verkleinern. Das ist zwar gegen das BaH-Prinzip, aber besser als eine vermeintliche Depotabsicherung mit Zertifikaten, Optionen etc.

@ Joe

Danke! Ja, die Kunst besteht darin, langfristig investiert zu bleiben. Und sich von dem Gebrüll nicht ablenken zu lassen. Grüße nach Österreich

@ Philipp

Danke. Das 5-Euro-Prinzip ist super. Mein Trick ist: Ich trage Jeans, die 20 Jahre alt sind. Merkt doch eh niemand. Und wenn es jemand merken sollte, ist mir das egal.

@ Ferhat von weniger-schlecht-investieren.de

Buffett hat so viel Geld rumliegen, weil er auch Versicherungsrisiken abdecken muss. Fegt ein Sturm übers Land, muss er Milliarden zahlen.

@ Kall

Ein Crash kommt eher selten vor. Eine Korrektur ist wahrscheinlicher. Aber muss nicht passieren. Ich möchte nur gedanklich vorbereitet sein. So bin ich nicht geschockt, wenns passiert. Ich spiele gedanklich alles durch.

@ Pascal

Ich stimme Dir zu. Weise ist das, was Du schreibst.

Auf einen Crash zu warten, macht keinen Sinn. Das kann eventuell noch 10, 20, 30, 40 Jahre dauern. Einfach hinein mit dem Geld. Und stetig dazu kaufen. Jeden Monat. Oder so. Es kommt auf die gesamte Zeit an der Börse an, und nicht auf das Timing.

@ Fabian S.

Ich behalte selbst zweit- und drittklassige Werte in meinem Depot. Ich verkaufe einfach keine Aktien. Ich rate Dir zum Zukaufen der Buffett-Top-Picks.

@ Torsten

Wann der nächste 50%-Absturz folgt?

Vielleicht in 20, 30, 40 Jahren. Keine Ahnung.

@ Didi

Danke. Mut haben. Durchhalten. Das ist das A+O. Die Familienunternehmen halten auch alle durch: BMW, Henkel, VW, Porsche, Schaeffler, Fielmann…

@ Christof

Under Amor ist ärgerlich, wenn man sie besitzt. Aber dann kann man ja zukaufen. Wenn man sie nicht besitzt, kann es eine Chance sein. Die Leute kaufen immer gerne oben. Wenn sie dann einen Rabatt bekommen, haben sie kein Interesse mehr. Seltsam, wie die Leute an der Börse ticken. Im Supermarkt greifen sie gerne bei Sonderangeboten zu. An der Börse nicht.

@ Mattoc

Gute Sparleistung. Prima! Mach weiter so.

@Tim,

gut hast Du auch das Thema angesprochen, es ist wie im wirklichen Leben, nicht nur Sonnenschein, es gibt auch Phasen wo es nicht rund läuft oder gar richtig übel wird.

@All

Ich habe 2000 den crash mitgemacht und völlig falsch reagiert, ich habe zwar nix verkauft, sondern Alles einfach liegengelassen, meine Meinung stand fest, Aktien sind eben doch nur für Zocker und eigentlich Teufelskram. Den nächsten Crash hab ich nur am Rande mitbekommen, da ich anderweitig beschäftigt war. Hätte ich nur…*lach*, aber das ist völlig müssig darüber nachzudenken und es kratzt mich heute nicht mehr.

Was leider auch noch hinzukam, mein Depot war in Euro und es waren eben nicht nur die Kursverluste, der Euro hat aus Schweizer Sicht eben auch enorm verloren.

Ein paar Jährchen später…mein Depot ist dank 50% Sparrate wieder gross und fett geworden, und ich bin sicher nicht so cool wie Viele hier, bei einem wirklich grossen Crash von 50 und mehr % habe ich auch keine Dekaden mehr um das auszugleichen, ich bin nicht so unbesorgt, hoffe aber dass ich diesmal die Nerven behalte und weiterinvestiere so gut es geht, nur bei einem grösseren Depot bewirkt selbst eine monatliche Sparrate von 3500 CHF nicht viel,

Ich habe nicht nur Aktien, ich habe meine Crash-Reserve, ich versuche aktuell noch mehr Gold zu kaufen, ich habe meine Wohnung. Ich versuche wie PIBE350 eben zu streuen, mit Absicherungsprodukten kenne ich mich Null und Nix aus, das wird nicht mein Weg sein, aber für Manche vielleicht machbar,

@Felix,

toll geschrieben, ich bin sicher, manch Einer der glaubt ein Hartgesottener zu sein, wird wie Espenlaub zittern wenn es denn soweit ist.

Warten wir es ab.

@ Pascal und @Tim

Naja Übertreibungen an der Börse erkennt man doch, wenn selbst der Friseur und Taxifahrer plötzlich Aktien kaufen wollen ;-)

Buffett kauft doch auch oft im Crash und hat für manche Aktien wie Washington Post 10 Jahre auf den besten Preis gewartet?!

An Fit und Gesund: Deshalb schätze ich Börsianer wie Tim. Er schenkt den Börsenanfängern reinen Wein ein. Weder trommelt er übermäßig für Aktien, als würde die Börsengeschichte nur aus den letzten 8 Jahren bestehen, noch redet er Aktien pauschal schlecht, indem er beispielsweise auf die T-Aktie (ohne Witz, es gibt heute, bald steht das 20-jährige Jubiläum an, immer noch Leute, die das als Argument gegen Aktien vortragen!) verweist. Er klärt sachlich und ruhig auf. :-)

@PIBE350

wie wahr PIBE :) und er hat es eben selbst mit erlebt, auch nochmal ein Unterschied, ich habe auf jeden Fall Respekt vor der Börse.

Und auch die Währungsseite sollte man nicht völlig ausser Acht lassen.

An Fit und Gesund: Könntest du mir den Trick verraten, wie man einen Börsencrash wie 2008 und die anschließende Weltwirtschaftskrise nicht mitbekommen konnte?

Damals hatte ich mit Aktien überhaupt nichts am Hut, aber die Nachrichten überschlugen sich stündlich. Ich habe immer noch die Lehman-Brothers-Mitarbeiter vor Augen, die mit gepackten Kartons das Gebäude verließen. Oder die Bilder von den besorgten Börsenhändlern. Oder Merkel und Steinbrück, die vor die Presse traten. :-D

Richtig schlimm fand ich die Bilder von amerikanischen Familien, die massenweise aus ihren Häusern geworfen wurden und auf der Straße landeten, währenddessen Millionen (?) fertige Häuser leer standen.

@PIBE350,

dazu müsste ich sehr weit nun ausholen, aber ich kann Eines sagen, mir persönlich war immer meine Unabhängigkeit wichtig, in allen Belangen, natürlich auch in finanziellen Belangen. Ich verdiente ja jeden Monat gut, ich konnte mir leisten was immer ich wollte. Nachdem ich 2000 schlechte Erfahrungen mit der Börse gemacht habe, hielt ich mich fern von solchen Sachen, ich hatte Hobbys… aber 2005 fing ich mit der ersten Rassekatze an, ich war fasziniert von diesen Viechern und kaufte die nächsten Jahre immer neue Tiere dazu, ich reiste von Deutschland nach Wien und Norwegen und trieb mich auch in entsprechenden Foren rum, es machte mir Spass und das Geld was das kostete hatte ich ja, Geld war zu dem Zeitpunkt genau das was völlig unwichtig war, ich wollte einfach die schönsten Tiere haben,

lacht Du nur, so war es eben, manche Tiere waren auch Montagsmodelle, meine Tierarzkosten waren immens, 2008 und Krise? es ging an mir vorbei, die Auszüge der Fonds die ja immer kamen, packte ich ungelesen meist zusammen und hab sie dem Steuerberater gegeben, mach man…ich wollte nix damit zu tun haben.

Nach dem Katzenkaufrausch folgten weitere Hobbys, Fotografieren und danach kam der Schmuckkaufrausch, es ist wie es ist, viele Fehler, aber sie gehörten dazu, jetzt bin ich wohl wieder im Anlage-Rausch, *lach*, das Leben geht manchmal seltsame Wege :) man kann im Nachhinein Vieles nicht mehr nachvollziehen, aber ich habe nie Jemand geschadet mit meiner Dummheit und trotz Allem hab ich ja doch noch bisschen was zusammengeschaufelt, habe gerade meine Monatsabrechnung gemacht und bin zufrieden.

Ich bin halt nun schon bisschen älter, es kommt im Leben manchmal anders als man denkt. So, nun hab ich eigentlich mehr von mir preisgegeben als das was ich wollte/sollte, aber sei es drum.

Fit und Gesund, ich musste gerade heftig lachen. Den Schmuckkaufrausch habe ich nämlich auch schon hinter mir. Das fing an, nachdem meine Mutter gestorben war und ich feststellte, dass ich gar nicht so viel Schmuck geerbt habe. Danach habe ich mir einiges an Schmuck gekauft (okay, meist günstig über ebay …). Wenn ich das Geld zu der Zeit in Aktien gesteckt hätte, hätte ich jetzt schon ein deutlich dickeres Depot (aber dafür nicht den schönen Schmuck).

Johnny Depp soll in den letzten 10 Jahren jeden Monat 2 Mio Dollar ausgegeben haben. Respekt! Vielleicht sollte er hier mal mitlesen. :-)

http://mobil.n-tv.de/leute/Johnny-Depp-soll-vor-finanziellem-Ruin-stehen-article19681252.html

Hallo,

zur Absicherung des Depots: Wer nun schon Angst hat, dem prognostiziere ich eben mal, dass er im Crash die Nerven verliert. Warum musst du, Tami, dein Depot absichern? Doch nur, weil du dir ein Klumpenrisiko geschaffen hast.

Es gibt dafür mehrere Gründe. Ein paar Fragen zum Selbststudium daher an diejenigen die nun bereits Sorgen haben:

1.) Bist du über genügend Branchen investiert? Hast du Konkurrenten mit ähnlichen Produkten, ggf. auch mal Gegenspieler mit gegenteiligem Konzept?

2.) Hast du Zykliker und Antizykliker in einem gesunden Verhältnis im Depot?

3.) Hast du noch genügend langfristig Zeit (>10 Jahre)?

4.) Hast du Verbindlichkeiten/Kredite die dir im Nacken liegen?

5.) Handelst du mit Derivaten, welche wiederum z.B. auf Kreditgeschäften (Hebelprodukte…) und besondere Emittentenrisiken (Zertifikate…) fußen?

6.) Brauchst du das Geld?

Einfach diese Fragen dir selbst stellen. Und wenn du bei manchen Fragen ins Grübeln kommst, muss man nur die Transferleistung abverlangen und mal selbstkritisch prüfen was man dagegen machen kann. Und ja, es gibt wesentlich bessere Methoden die einen auch besser schlafen lassen als Derivate (ich handelte sie früher durchaus selbst) und einfaches „wird schon gut gehen“-Denken.

Tim macht es sich sehr leicht mit seiner Anlage. Und er ist damit, den Hut ziehe ich gerne, sehr erfolgreich! Ob das Konzept für jeden etwas ist, kann weder er noch ich beantworten. Das kommt auf Familie, Vepflichtungen, Gesundheit, Job, soziales Gefüge, usw. an. Für mich wäre eine 1:1-Übernahme z.B. nichts, mir persönlich war es wichtig erst mal ein eigenes Netz für die Familie aufzubauen. Dafür habe ich den Aufschwung mit >80% meines Kapitals verpasst, so ehrlich muss ich sein. Aber auch die Crashs! Mein Erfolg bleibt trotzdem: Ich bin nun Mitte 30, habe einen Betrag auf der Kante den manche schon als Bruchteil einer Million ausdrücken würden und kann sehr entspannt in Aktien investieren. Ein Crash wäre jetzt für mich sogar wünschenswert, denn ich halte noch ca. den gleichen Anteil den ich derzeit in die Börse investiert bin in Edelmetalle und Sachwerte. In den nächsten Jahren verschiebt sich dieses Verhältnis immer mehr in Richtung des Parketts.

Jedenfalls sieht mein Ziel nun aus bis 50 die halbe Million voll zu machen, trotz Nachwuchs, und dann langsam an die Reduzierung der Arbeitszeit in kleinen Schritten zu denken. Ganz aufhören möchte ich sowieso nicht vor meinem 60., dafür macht mir mein Job zumindest bisher viel zu viel Spaß.

Zieht euch aus Tims Erfahrungen die wichtigen Ideen für euer eigenes Lebenskonzept heraus. Nichts anderes ist wichtig, darum geht es. Wer weiterhin ein Schnitzel essen gehen möchte, weil er es nicht selbst in der Pfanne anbraten kann, der soll das tun. Wenn derjenige aber andererseits versteht, dass die Geldanlage mehr beinhaltet als nur ein Sparbuch jährlich zum Weltspartag mit den kümmerlichen Resten der Sparsau zu füttern, dann ist – so glaube ich – dieser Blog bereits extrem erfolgreich.

Schöne Grüße

Jan

Ist schon lustig, wie Tim hier mit der Wand quatscht, und alle doch nur traden wollen. Da werden Stocks gepickt und der Market getimt dass die Schwarte kracht, kleine Kurverlüstchen als Anlass genommen, eine Aktie zu verkaufen, Cash gebunkert… demnächst bemüht wahrscheinlich noch jemand die Charttechnik und labert uns was von Kerzen, Unterstützungslinien etc. vor.

Das wäre doch auch mal ein Thema, das menschliche Bedürfnis im unvorhersagbaren Chaos Muster und Prinzipien herauslesen zu wollen, um damit Vorhersagen treffen zu können. Womit wir dann bei binären Optionen wären, hab gehört damit kann man auch ganz schnell ganz ganz viel Geld verdienen!!1elf! :D

Chaostrader, ;-)

jein, ich glaube das macht die Minderheit. Die ist aber, wie so oft, am lautesten.

Bluechips, Aristokraten, ETFs, breit aufstellen und für meinen Geschmack gehört noch dazu: nicht alle Eier in einen Korb legen. Ich glaube die meisten sind da nicht weit entfernt davon. Dann brauchts nur noch Zeit die Schinken liegen zu lassen.

Aber das ist halt so einfach, dass diejenigen die es verfolgen kaum Verständnisfragen haben. Diejenigen die aber Traden, Derivate handeln und meinen sie wüssten mehr als andere, die haben Fragen, Klärungsbedarf, Ängste, Sorgen, … und sind somit am lautesten.

Ich kenns ja teils von früher. Es ist viel zu einfach einen Bluechip zu kaufen als nen Turbo auf den EUR mit nem 185er Hebel. Ne, danke. Dieses synthetische Zeugs bin ich leid.