Obwohl die Börse trotz aller Krisen auf einer Klettertour ist, befinden sich etliche Blue Chips auf Talfahrt. Oft fragen mich Follower, wo ich Chancen sehe. Das möchte ich heute im Blog beantworten. Besonders interessant finde ich Wachstumsaktien, die um 60, 70 oder gar 80 Prozent eingeknickt sind. Übrigens ist mir das bei Netflix gelungen. Ich hatte den Streamer nach einem Kursrutsch um 70 Prozent gekauft. Aus einem Einsatz von 5.000 Euro sind fast 500.000 Dollar geworden.

Ich möchte dir nun ein paar Beispiele geben, wo neue Chancen lauern. Eine Garantie für gigantische Gewinne kann ich dir freilich nicht geben. Und wo enorme Chancen lauern, gibt es auch Risiken. Und ja, vorab ist wichtig zu wissen für dich: Nike, Estée Lauder und Intel befinden sich in meinem Depot. Das weißt du vermutlich eh schon aus meinem Blog bzw. den Youtube-Videos. Ich werde das angeschlagene Aktien-Trio eventuell weiter aufstocken. Ans Verkaufen denke ich nicht. Ins Visier nehme ich auch lululemon, die Wachstumsstory der Kanadier seit der Gründung ist in der Tat imposant.

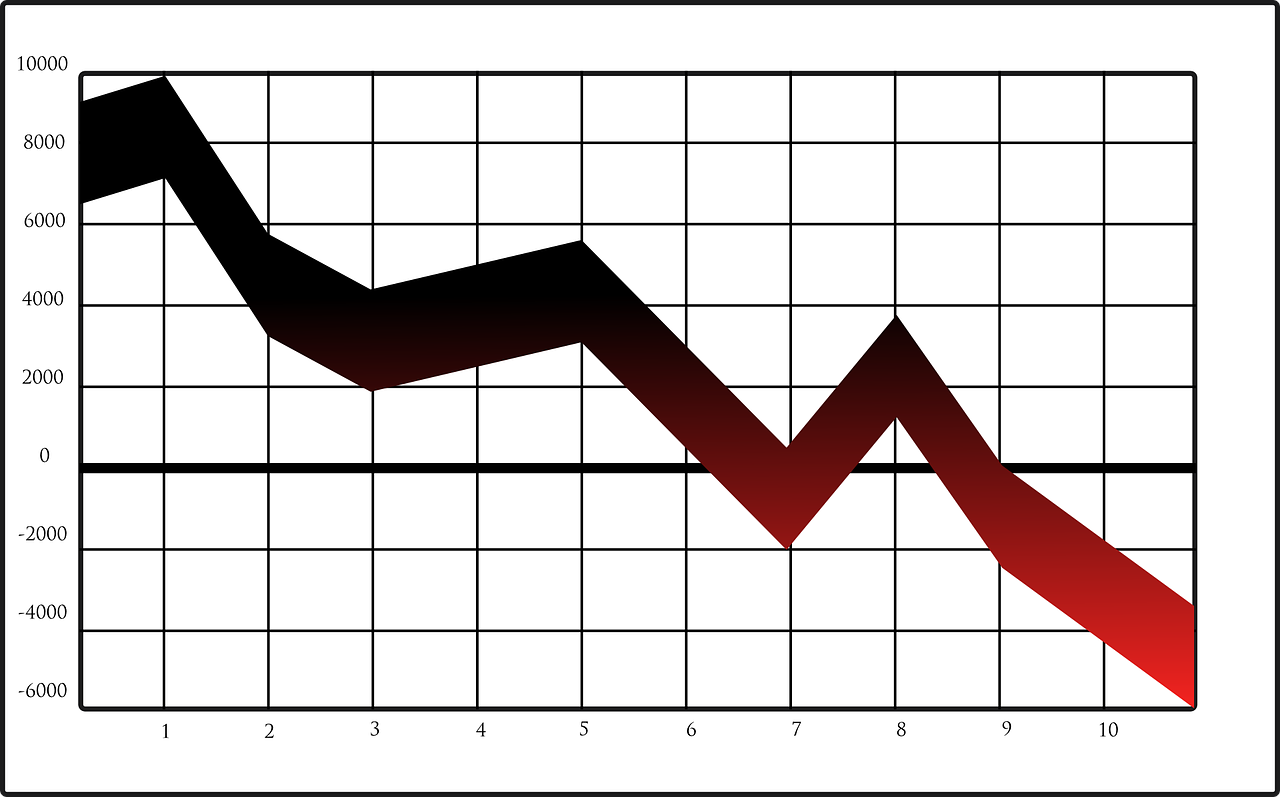

4 abgestürzte Perlen, die ihre Probleme in den Griff bekommen können:

- Nimm zum Beispiel Nike. Der Sportartikelhersteller hat seinen Börsenwert von der Spitze halbiert. Absatzprobleme und entsprechend sinkende Margen bereiten Sorgen, doch dürfte der Weltmarktführer wieder ins Laufen kommen. Selbst die erfolgreichsten Firmen müssen phasenweise Schwächen ertragen. Aus diesen kritischen Phasen können sie gestärkt hervorgehen. Nike hat seinen CEO vor die Tür gesetzt und einen neuen benannt: Der ehemalige Leiter der Abteilung Consumer and Marketplace, Elliott Hill, übernimmt am 14. Oktober das Ruder. Der amtierende Boss John Donahoe tritt bis dahin zurück. Das macht Hoffnung.

- Denk an Estée Lauder. Das Kosmetik-Imperium aus New York notierte in der Spitze bei 370 Dollar. Aktuell ist die Aktie nur noch 91 Dollar wert. Dabei dürfte die Absatzschwäche, vor allem in China, nicht ewig anhalten. Auch hier gab der langjährige Boss Fabrizio Freda seinen Rücktritt bekannt.

- Lululemon, der Yoga-Zubehörspezialist, ging ebenfalls in die Beuge. Der Kurs halbierte sich von 515 auf 263 Dollar. Das KGV erscheint mit 19 attraktiv. Allerdings gibt es keine Dividende. Lululemon ist Teil des S&P 500 und des Nasdaq-100-Indexes. Es ist nichts Außergewöhnliches, dass Wachstumsunternehmen ab und zu unters Messer kommen. Die Kunst besteht darin, bei starken Wachstumsaktien wie diesen Rücksetzer zu nutzen. Lululemon bekommt die Nachfrageschwäche längst wieder in den Griff: Im zweiten Quartal stieg der Umsatz um sieben Prozent auf 2,4 Milliarden. Das Ergebnis kletterte von 342 auf 393 Millionen Dollar. CEO Calvin McDonald will den Umsatz von 6,25 (2021) auf 12,5 Milliarden Dollar bis 2026 verdoppeln.

- Eine bittere Talfahrt erlebte Intel, das einstige Chip-Monopol aus Santa Clara. Noch vor einigen Jahren kostete die Aktie 70 Dollar, nun fiel sie auf 22 Dollar. Erzrivale Nvidia hat Intel mit seinen führenden KI-Chips die Butter vom Brot genommen. Mit hohen Investitionen in neue Fabriken und Partnerschaften will Intel wieder an die Spitze kommen. Doch ist das teuer und mit hohen Risiken verbunden. Aus diesem Grund scheint sich Intel frisches Geld von Großkunden und Partnern zu beschaffen. Der Bau der neuen Chip-Fabriken in Magdeburg und Polen wird verschoben, weil sie zu teuer erscheinen in der gegenwärtige Nachfrageschwäche.

Wenn du mit offenen Augen durch die Straßen läufst, entdeckst du jede Menge Buy-and-Hold-Kandidaten

Ich habe abgestürzte Weltmarktführer in meinen YouTube-Videos immer wieder angesprochen. Hier ist mein neuestes Video aus Manhattan, indem ich einige abgestürzte Ex-Dauerläufer bespreche. Das neue Video kam übrigens sehr gut bei meinen Followern an:

die Nike stocke ich auch auf für ein paar Euros. Halt uns auf dem laufenden, ob du bei den Yoga-Kanadiern von lulule zuschlägst :)

Ok, wird gemacht.

Bei der Überschrift dachte ich schon es geht um deutsche Autobauer ?

Da lasse ich lieber die Finger weg..

Die deutschen Autobauer sollte man nicht vorschnell abschreiben, da systemrelevant! Besonders VW. Die werden nicht fallen gelassen.

Außerdem hat Trumpl grad bekanntgegeben, dass er die Deutschen Autofirmen zu amerikanischen Autofirmen machen will, wenn er gewählt wird. Wieso sie dann vor 8 Jahren nicht schon gewechselt sind? ;-)

Trotzdem kann der Kurs locker um 70% fallen.

Sehr billig einkaufen ist nicht risikolos, alter Börsenhut.

Jeder hat seine eigene Strategie – oder vielleicht auch keine !!

Bei Textil- Kosmetik – Biotechnologie Investments bin ich outside!

Ist mir zu risikobehaftet!

Ob es wirklich Perlen sind, kann niemand voraussehen, meine Glaskugel ist auch kaputt. Aber die nächsten Jahre werden es zeigen.

Da würde ich lieber die „Winners keep Winning“ Strategie verfolgen.

Bin ich bei Dir

Bei buy and hold bin ich immer 100%ig bei Dir. Bei der Aktienauswahl nicht.

Immer nur auf abgestürzte Werte setzen ist nich meine Strategie.

Warum nicht auch mal eine Broadcom, Costco; Cintas…. ins Depot legen ?

Intel soll ja vielleicht von Qualcomm übernommen werden.

Qualcomm für mich auch die bessere Wahl. Obwohl ich eine Übernahme nicht begrüße würde.

Cadence oder Fair Isaac sind auch Top Werte.

Estee Lauder ist interessant, schau ich mir mal an. Intel könnte sehr lange dauern, bis die sich erholen. Buy and Hold kann funktionieren. Es gibt aber auch den schlauen Börsenspruch: „Never fall in love with a stock“, den ich mir mittlerweile immer wieder in Erinnerung rufe.

Neben diesen schönen Werten würde ich noch Chevron, V.F. Corp, Archer Daniels Midland, und Pfizer, in den Ring werfen. Gerade Chevron finde ich momentan sehr interessant.

Ein interessanter Artikel. Nike habe ich eine sehr kleine Position. Es ist ein Bereich, der teils recht stark von Sportereignissen und Werbefiguren mit abhängt. Gefällt mir eher weniger. Loreal und LVMH ziehe ich wegen des ruhigeren Chartverlaufs Estée Lauder vor. Mit dem Yoga-Thema kann ich wenig anfangen. Intel ist für mich schwierig zu beurteilen. Einzelaktien kommen mir nur ins Depot wenn ich mich irgendwie wohl fühle mit der Firma. Und bei derart starkem Absturz wie bei Estée Lauder hätte ich Bauchweh. Da passt mir eine Blackrock, Givaudan, Berkshire, Microsoft oder Danaher mit deren Geschäftsmodellen irgendwie besser ins Konzept. Vermutlich aus solchen Gründen ist vielleicht auch ein ETF manchmal doch nicht verkehrt. Allerdings kann ich mit dem MSCI World wenig anfangen und setze auf Branchen-ETFs. Bisher mit größerem Erfolg. Und auf MSCI selbst.

Aber wir wissen ja alle: Die Börse lebt letztlich von verschiedenen Meinungen. Ist ja in der Politik und Demokratie bei Wahlen ähnlich.

Natürlich ist ein ETF nicht verkehrt (A1JX52, weltweit gestreut über alle Branchen und Sektoren), so sieht seriöse Geldanlage für Privatpersonen aus! So sieht es die Wissenschaft und so machen es Staatsfonds (zB der norwegische, oder der schwedische Pensionsfonds) die über Dekaden und viele Generationen anlegen.

Dieses Forum hier, ist was evidenzbasiertes, prognosefreies Anlegen angeht nur etwas blind, die Leute sehen es hier auch sehr als Hobby. Und Hobbies kosten eben Geld.

Hier wird eher über Dividendenaktien oder teure Wachstumswerte fabuliert und über den perfekten Einstiegspunkt. Die unzerstörbare Geldmaschine (-> „Indexfonds“) fast gemieden.

@Lithium85

Da bin ich ganz bei dir! Ich gebe mein Geld lieber für spannendere Hobbys als Amateur-Stockpicking aus.

Es ist verlockend und menschlich, aber auch gefährlich, nach ersten Erfolgen zu glauben, man gehöre schon zu den Großen.

Erfolge beim Stockpicking sind eher die Ausnahme, nicht die Regel.

Warum tummelt man sich denn auf einem Börsenblog, wenn man nur in einem ETF investiert? Dann macht das ja keinen Sinn, dann ist alles festgelegt und klar…

Weil es hier auch noch andere Themen gibt.

Zum Beispiel Kindererziehung, Familie, Unternehmensberatung, Kochen, Wetter, Sparen, SUV‘s,

Reisen, Freizeit, Lebensphilosophie, Luxus, Restaurants, Second-Hand-Kleidung und Möbel, Radfahren, Bergsteigen…

Mir machen Dividenden einfach Spaß, deshalb habe ich auch Einzelaktien im Depot. Schwerpunkt liegt aber auf ETF.

Wird dann halt ein bisschen auch zu einem Hobby, weshalb ich auch gerne die Artikel und Videos von Tim mir anschaue.

Vielleicht täuscht da deine Wahrnehmung aber auch. Es gibt hier natürlich Leute, die ETF „doof“ finden – ich denke aber, dass viele die Basis ihrer Anlagetätigkeit mit ETF aufbauen. Darüber philosophiert es sich aber eben doof ;-)

Bei mir hält sich die Performance der ETF mit meinen Einzelwerten in etwa die Wage mit leichter Tendenz zu den ETF. Also eigentlich aus bisheriger Sicht absolut unnötig. Will man gambeln und hat Glück wie z.B. Tim, dann schafft man das natürlich nur mit Einzelwerten. Ich bin mit der Marktrendite bisher aber durchaus zufrieden, auch wenn ich auch ein Paar gut laufende Aktien aufgetan habe.

Kann ich zu 100% unterschreiben – bei kritischer Betrachtung lag die Performance der Einzelinvestments in den letzen Jahren eher unter den ETFs.

Daher habe ich in diesem Jahr alle Einzelpositionen aufgelöst, die letzte im September und bin jetzt ETF-only unterwegs (Nasdaq-, World- und ein Dividenden-ETF). Aktien sind eben kein Hobby von mir.

Ich lese trotzdem hier gern mit.

Naja ich denke eher das Tims erfolg im Buy &Hold liegt. Ich denke der extrem lange Zeithorizont ist das, was sich jeder abgucken sollte.

Mit der Einschränkung, dass man sich einen „extrem langen Zeithorizont“ nicht abgucken kann.

Den hat man oder nicht.

Man kann auch dynastisch denken. ;)

Interessante Kommentare. Letztlich ist es Hobby. Allerdings besteht mein Depot zu 85 Prozent aus Einzelaktien, alles große internationale Player. Wobei Blackrock und Danaher die größten Positionen sind. Im Prinzip habe ich mir einen eigenen kleinen ETF gebaut.

Die vorhandenen ETFs sind konzentriert auf spezielle Bereiche wie IT oder KI und hängen wie die vorhandenen Aktien (Ausnahme sind bei mir Nike und Nestle, beide im Minus) den MSCI World meilenweit ab.

Neuerdings bespare ich zu Testzwecken einige Monate einen gehebelten ETF auf den MSCI USA Leverage (2x) Index. Hohe Rückschläge sind hier gegeben und die Thematik Pfadabhängigkeit besteht auch udn damit Verlustrisiken. Langfristig glaube ich aber an eine Überrendite. Vor allem wenn man nach einer Korrektur einsteigt. Historisch betrachtet wurde damit der MSCI World vernichtend geschlagen.

So muss wohl jeder seinen Weg gehen….

@ Ralf

In Buy and Hold sehe ich einen enormen Vorteil langfristig von Gewinnen und Kurssteigerungen zu profitieren. Aus dem Grund würde ich Indices-abbildende ETFs gegenüber Themen und gehebelten Produkten vorziehen. Deine Beteiligungen gefallen mir ebenfalls und sind auf einer Watchlist.

Vielleicht gefällt Dir aktuell der Weltindex aufgrund seiner USA und Tech Gewichtung nicht so richtig .Das kann ich nachvollziehen. Es gibt noch andere Indices mit denen Du dein eigenes Welt Portfolio aufstellen kannst.

Mein reines ETF Portfolio ist heute in der Spitze um 3.5% gestiegen. Also so langweilig geht es hier auch nicht zu. Besonders bei größeren Summen.. Ich habe manche Wachstumsaktien, die sogar in Summe größere Sprünge an einem Tag schaffen als das ETF Depot heute. Aber in solche Werte möchte ich nicht ca. 1/3 meines Depot Vermögens investieren…

Warum legst Du Dir nicht den Nasdaq in eine Watchlist und wartest ab bis er einmal 30%-50% abgibt? Der ETF hat die letzten 20? Jahre übrigens eine Rendite von 17% per annum geschafft. Die Inflation ist hier nicht abgezogen.. Also auch nicht so verkehrt. Die letzten Jahre spielen ihm allerdings in die Karten, daher liegt er nur auf meiner Watchlist. Falls er günstig zu bekommen ist schlage ich zu. Bei gehebelten Produkten verliert man langfristig an Performance bei den seitlichen Verläufen.

Ich hatte vor knapp einer Woche noch überlegt meinen China ETF zu verdoppeln. Das wäre nicht schlecht gewesen. Allerdings wollte ich mein China Exposure auch nicht zu weit ausweiten.

Mit gefallen aktuell Emerging Markets, China, Small Cap in Europa und eventuell auch USA. Habe ich allerdings noch nicht. Ansonsten stocke ich meine Cash Position auf, damit ich richtig zugreifen kann, wenn es den Nasdaq im Angebot gibt. In 2 und 3 Jahren laufen Kredite ohne Restschulden ab. Mir käme eine Korrektur in dem Tech Bereich in 1-2 Jahren sehr entgegen ;-) Leider gibt es solche Möglichkeiten mit dem Markt nicht.

Gelegenheiten werden kommen. Bei ETFs gibt es viele Vorteile. Man muss sich aber auch bewusst sein, ähnlich wie bei Einzelaktien auch Lutscher und Nieten mit zu kaufen. Der MSCI World zum Beispiel wird stark von großen US-Playern getragen. Mir liegen Einzelaktien einfach mehr. Branchen-ETFs wähle ich in Bereichen wo mir das Risiko oder die Unkenntnis zu hoch ist und das Depot entsprechend Impulse verträgt. Denkbar ist es aber künftig den geringen ETF Anteil zu heben. Ich sehe mich aber weiter als Mini-Kleinanleger, daher gilt es ohnehin noch grundsätzlich mehr Kohle ins Depot zu bekommen.

@ Ralf

Die Entwicklung des Nasdaq ist nicht zu unterschätzen. Mit Einzelaktien wird es sportlich den Index zu schlagen:

https://curvo.eu/backtest/en/market-index/nasdaq-100?currency=eur

Die ersten 5 Unternehmen haben hier zusammen einen Anteil von 35%. Das geht noch. Alphabet folgt dann mit knapp 2.5% und der Rest wird immer kleiner.

Aber klar, bei einer Tech Korrektur ist man mit dem Index natürlich mitten drin statt nur dabei. Aktuell kaufe ich diesen auch nicht.

Das größte Risiko bei ETFs ist eine Schließung. Dagegen verwende ich mehrere ETFs und baue ETF Leitern über die Jahre. Zusätzlich sollte der ETF neben günstigen Gebühren eine gewisse Größe haben. Die Auswahl ist bei vielen Indices nicht gering.

Für mich macht ein ETF wenig Sinn wenn die ersten 5 Unternehmen zusammen 60%-70% vom investierten Vermögen in dem ETF ausmachen.

Bin selbst am Ausbau des Depots in erster Linie beteiligt. Das wird sich so schnell auch nicht ändern. Ich positioniere mich aber für einen Nasdaq Einstieg. Auch wenn er mich vermutlich dann auf dem falschen Fuß erwischen wird, versuche ich möglichst schnell Geld einzubringen. In den ersten 6 Monaten während und nach einem Crash möchte ich mindestens mein doppeltes Netto Jahresgehalt investieren. Da muss ich entsprechend unkonventionelle Wegge finden.

Falls hier irgendwann wieder Zeiten sind in denen im Forum eine richtig miese Stimmung ist, bin ich dankbar wenn sich Jemand an meine Worte erinnert und mir in den Arsch tritt jetzt zu liefern. ;-)

Investiertest du nicht die letzten Jahre verstärkt eher in den EM?

Jetzt der Schwenk zu USA/ Nasdaq?

Wie kommt es?

@ Mats

Meine Emerging Markets und China ETFs bleiben bestehen. Ich habe auch einen kleinen World ETF, den ich am Anfang bespart habe. Zuletzt habe ich Small Cap ETFs gekauft, da ich dies noch nicht im Depot habe und sich auch dieser Bereich verhältnismäßig schlecht in der letzten Zeit entwickelt hat.

Die USA habe ich entsprechend wenig bedacht. Langfristig möchte ich den Anteil erhöhen. Für mich muss die Bewertung allerdings im Bereich des langfristigen Mittels oder darunter liegen. Regression to the mean sehe ich bei ETFs noch zwingender gegeben als bei einzelnen Aktien. Schließlich ist in der Breite selten etwas langfristig grundlegend anders.

Die Emerging Markets laufen grob eine Dekade besser oder schlechter als der Markt. Sie sind schon eine ganze Weile nicht im Trend. Ich gehe von einer Wende in den nächsten Jahren aus. Small Cap Aktien sollten gegenüber Large Caps eine Risiko Prämie haben und mehr von niedrigen Zinsen profitieren.

Da findet sich schon wer

@ M

Danke :-) Das wird eine herausfordernde ETF Investition. Da freue ich mich schon drauf.

@Kiev

Beim Nasdaq warten auf diesen 50% drop schon über 20 Jahre darauf, abgedroschen aber es stimmt halt time in the markets beats timing the market.

Die Gegenargumente sind immer die gleichen, jetzt doch nicht wo alles so hoch ist, ich warte jetzt lieber auf den Crash, aber eben, kann Dekaden gehen und wenn es dann 20 oder 30% korrigiert hat denkt man, das war erst der Anfang. Wer Ende 22 gekauft hat ist schon diese 50% im Plus und wäre bei 50% drop wieder breakeven.

Ich habe gute Erfahrungen mit einem ETF auf den MSCI World Information Technology gemacht. Hat sich prima entwickelt und den normalen World gut abgehängt in den vergangenen Jahren. Dazu ist es absehbar, dass die Bedeutung von IT und Digitalisierung eher noch zunehmen wird. Auf große Rücksetzer warte ich nicht mehr, das Spielgeld und der zeitliche Horizont ist beschränkt.

Auf große Rücksetzer warte ich nicht mehr..

Geht mir auch so.

@ Bruno

Dekaden werde ich vermutlich nicht warten müssen. Der Nasdaq hat zwei Mal in einer Dekade eine negative Rendite. Es kann natürlich passieren, dass er bei meinem Einstieg weiter fällt. Ab 30% Drawdown beginne ich mit dem Kauf. Nach 2000 gab es drei Jahre in Folge mit hohen negativen Renditen.

Wenn ich Stand heute Retrospektiv vor zwei Jahren dort Geld investiert haben könnte, so würde ich das heute machen. Da würde ich bei der Gelegenheit noch neues Geld verwenden, dass ich damals nicht hatte. Das Geld liegt ja nicht an der Seitenlinie unnütz herum. Es hätte hier mit einer höheren Rendite investiert sein können. Das ist heute bekannt, aber mit meinem Portfolio fühle ich mich auch wohl. Hier eine Longtime Jahresrenditen Tabelle:

https://www.finanzen.net/index/nasdaq_100/hochtief

Nach meinem Einstieg bleibt der ETF wir er ist, wenn ich fertig gekauft habe. Ich versuche hier nicht vor einem nächsten Crash oder Korrektur zu verkaufen. Das ist wohl kaum möglich, vor allem in Bezug auf zu versteuernde Aktiengewinne.

@ Bruno

Ich hatte vor zwei Jahren den ETF nicht in Betrachtung gezogen. Ich hatte hier eher mit Zyklikern Geld verdient wie Gas und Öl. Vielleicht habe ich bei der Erholung auch mehr Rendite gemacht. Das weiß ich ehrlich gesagt nicht. Aber Zykliker muss man verkaufen und da gilt es gleich zwei Punkte zu finden. Bei Shell bin ich zu früh gewesen und hatte die Position zu schnell voll. Aber die volle Bandbreite eines Zyklikers kann man wohl kaum erwischen. Dann kommt noch die Steuer obendrauf. Den Nasdaq ETF hätte ich einfach liegen lassen können. Auch wenn er gerade gut über seinem eigenen Mittel bewertet ist.

@hält sich die Performance der ETF mit meinen Einzelwerten in etwa die Wage

Wenn dazu noch die oft unterschlagene 30% Teilfreistellung für Aktien-ETF einberechnet wird, dann fällt einem das Loslassen von Einzeltitelinvests noch einfacher.

Die Berichte rund um die Beteiligungsgesellschaft Mutares sehen für mich dubios aus. Leerverkäufer gehe auf das Unternehmen los und lancieren dann einen negativen Bericht.

die aktuelle Situation des LVMH-Papiers ist doch wieder das perfekte Beispiel, dass Market Timing nicht funktioniert und pro Langfristanlage.

Ich habe damals LVMH zu 170 Euro gekauft, erschien vielen damals als. rel. hoch gemessen zum Kursverlauf vorher. Da wurde gewarnt, dass es zu teuer wäre. Ich habe trotzdem gekauft.

Jetzt ist es umgekehrt, das Papier ist zurückgefallen und sieht rel. . zum bisherigen Verlauf günstig aus.

Alle sagen jetzt kaufen, Chance! j vorher: nicht kaufen, jetzt schon . Was denn nun?

auch wenn es jetzt einen Rücksetzer gab, ist der Wert immer noch höher als zu meinem Kaufzeitpunkt( zu dem alle geschrien haben: All Time High, Finger weg“). Der

Kurs aktuell ist immer noch höher als der, bei dem gewarnt wurde. Was macht jetzt der, der damals gesagt hat zu teuer und besser warten? Schaut wohl immer noch den Schlusslichtern des Zugs nach oder springt dann erst recht teuer auf.

Ergo, auf lange Sicht sagen solche Schwankungen nix Aus. Fürs Spekulieren vielleicht, nicht fürs Investieren. T Time in the market is more Important than market timing.

Ein All-time high- ist auf die Vergangenheit projiziert. Irgendwann wird’s nach hinten betrachtet nur ein kleiner Maulwurfshügel sein.

Ich hoffe, dass diese Ausführungen nachvollziehbar und plausibel waren.

Hallo Tim,

ich bin zu letzt bei Intel eingestiegen, nachdem die Aktie stark gefallen ist. Ich kann mir nicht vorstellen, dass Intel sich in den nächsten Jahren nicht deutlich erholt. Mittlerweile bin ich leicht im plus.

Ansonsten was hälst Du von der Cherry Aktie? Beim Börsengang war die Aktie deutlich zu teuer, aber mittlerweile ist sie ordentlich runter gekommen. Ich habe da bereits eine kleine Position aufgebaut. Bin allerdings im Minus.

Ansonsten schaue ich Deine Videos immer noch sehr gerne. Weiter so und viele Grüße aus Deutschland.

Mario

Hallo Mario,

danke für dein Interesse und das Folgen. Zur Cherry Aktie kann ich nichts sagen, weil ich sie nicht kenne. Sorry.

Hallo Tim,

die Cherry AG ist aus Bayern und stellt Tastaturen, Mäuse, etc her. Die Tastatur auf der ich gerade schreibe und die Maus die ich an meinem PC benutze, sind von Cherry.

Siehe auch:

https://de.wikipedia.org/wiki/Cherry_(Unternehmen)

Hallo,

ich hoffe es hat noch keiner von Euch hier gekauft. Gestern gab es eine Gewinnwarnung bei der Cherry SE. Der Kurs ist nochmal um 50% eingebrochen. Jetzt wird die Aktie bei mir auf jeden Fall mit „Buy and Hold extreme“ gehalten. Das Erholungspotenzial ist groß. Mal schauen wo die Aktie in ein paar Jahren steht.

Aktuell ist es in Deutschland scheinbar nicht so rosig für Unternehmen. Wenn die Rezession aber erst mal vorbei ist und die Leute wieder mehr Geld zum einkaufen haben, kann es ganz anders aussehen.

Grüße aus Deutschland