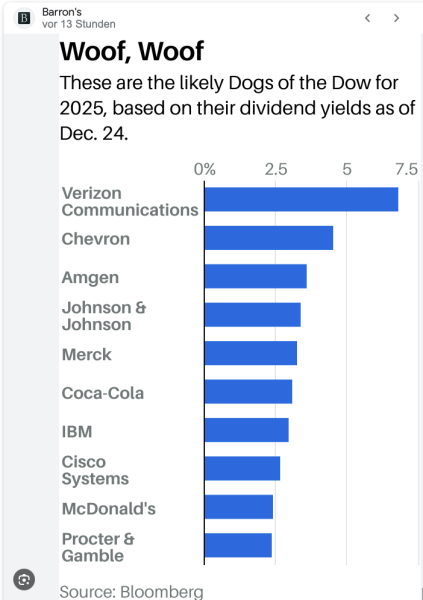

Den Telekomriesen Verizon habe sich seit über einem Jahrzehnt im Depot. Ich stehe noch immer mit 16% im Minus. Die Aktie bringt zwar 6,7% Dividendenrendite, das ist enorm. Doch die Kursperformance ist eine Katastrophe. Binnen fünf Jahren verlor der Kurs 35% auf 40 Dollar. Der Preiskampf mit T Mobile US und AT&T setzt Verizon zu. Die Deutsche Telekom mischt mit ihrer Discount-Tochter T Mobile den amerikanischen Mobilfunkmarkt kräftig auf. Nun ist Verizon die Top-Aktie auf Basis der Börsenstrategie „Dogs of the Dow Jones„. Siehe die Grafik unten, die ich Barron`s entnommen habe:

Basierend auf der „Hunde“-Strategie kaufen Anleger zum Jahresbeginn immer die Aktie mit den besten Dividendenrenditen. Auf Platz 2 steht Chevron, die auch in meinem Depot ist. Auf den weiteren Plätzen folgen Amgen, Johnson & Johnson, Merck, Coca-Cola, IBM, Cisco Systems, McDonald’s und Procter & Gamble. Einige dieser Dividendenperlen sind auch in meinem Depot. Die Hoffnung ist, dass die besten Dividendenzahler im Folgejahr oiutperformen werden, aber in den vergangenen Jahren lohnte sich die „Hunde“-Strategie nicht. Barron’s hofft derweil, dass es sich nun auszahlen könnte.

Warren Buffett rät: Sei mutig, wenn andere ängstlich sind

In meinem Depot bleibt jedenfalls Verizon, ich kaufe stetig die Verizon-Aktie über die Dividenden (DRIP) zu. Seit der Finanzkrise im Jahr 2007 habe ich meine Bank-Aktien ausgebaut. Meine zweitwertvollsten Aktienpositionen ist Bank of America geworden. Ich stehe 400% im Plus und besitze mittlerweile über 9.000 Bank-of-America-Aktien.

Ich bin dem Motto von Warren Buffett und seinem Professor Benjamin Graham gefolgt, die beide rieten: „Werde gierig, wenn andere ängstlich sind.“ Auch Wells Fargo und Citigroup sammelte ich in Krisenphasen aggressiv ein. Ebenfalls Deutsche Bank und Commerzbank. Im laufenden Jahr liefen die Banken gut. Meine Bank of America legte seit Anfang Januar um 32% zu. Mein Depot bleibt wie es ist. Es kommen jedoch neue Aktien rein wie die abgestürzte Boeing, Estée Lauder bzw. Celsius (Energydrinks). Ich liebe fast alles, was im Keller ist.

Schade das Dividenden ETFs keine so hohen Ausschüttungen haben. 6% ist natürlich ein Traum.

Natürlich gibt es die siehe hier.

US92189F4110

IE0003UVYC20

IE000KJPDY61

XS2875106242

XS2852999775

Natürlich keine Anlageberatung. Bitte eigene Gedanken zu Wertpapieren machen.

Warum IBM? Bei mir steht die IBM mit 130% im plus…

es geht hier nicht um die Kursperformance (wobei das mitunter eine Rolle spielt), sondern nur um die Dividendenrendite

“Dogs of the Dow“ ist eine falsche Strategie nur für die Amerikaner. Andere Menschen sollten günstige Aktien überall suchen, nur nicht in China und Russland. Niemand sollte die Hunde nach einem Jahr verkaufen und suchen andere Hunde. Solide große Unternehmen sollte man wegen Dividenden ewig halten. Das können sein: Allianz, BASF, BMW, Deutsche Telekom, Munich Re, Siemens, AT&T, Bank of America, Cisco Systems, Johnson & Johnson, Kraft Heinz, Pfizer, Procter & Gamble, Wells Fargo, British American Tobacco, HSBC Holdings, NatWest Group, Shell, Tesco, Iberdrola, BNP Paribas, Sanofi, Bank of Nova Scotia, Enbridge, Mitsubishi Corp., Takeda Pharmaceutical, BHP Group, Fortescue.

Hallo Tim,

weißt du eigentlich welche Werbung auf deinem Blog eingeblendet wird?

Hast du Einfluss darauf?