Der Börsenrutsch verunsichert mich nicht. Ich habe kein Geld verloren, solange ich nicht verkaufe. Ich werde in ein paar Monaten wieder investieren. Das mache ich immer im Frühling. An einem einzigen Tag im ganzen Jahr. Insofern ist mir die Korrektur recht. Sie können auch monatlich das Aktiensparen automatisieren, was sehr zu empfehlen ist, wobei ich es eben nur ein Mal im Jahr mache.

In den Ruhestand können Sie nur entspannt, wenn Sie keine Schulden mehr haben. Denn die Schulden können einen Gutteil Ihrer gesetzlichen Rente auffressen. Wenn ich sehe, was manche Leute an Konsumschulden angehäuft haben und daneben noch Hypothekenberge vor sich herschieben, frage ich mich, wie die jemals ihren Ruhestand genießen können.

Am Schlimmsten finde ich Leute, die einen Kredit aufnehmen, um in den Urlaub zu fliegen. Das finde ich absurd. So einen Urlaub haben Sie sich nicht verdient, wenn Sie ihn nicht bar bezahlen können.

Erst einmal sollten Sie daran denken, Geld für den Ruhestand regelmässig zurückzulegen. Es sollte zwischen zehn und 20 Prozent Ihres Einkommens sein. Wer in den vorzeitigen Ruhestand will und ganz schnell mit der Altersvorsorge voran kommen möchte, sollte versuchen, die Sparquote bei 50 Prozent zu haben. Das heißt, wer netto 30.000 Euro verdient, sollte 15.000 Euro im Jahr zur Seite legen.

Sie müssen natürlich Ihren Lebensstil dementsprechend anpassen. Wer das durchzieht und smart investiert – etwa über kostengünstige Indexfonds – wird Millionär. Es bedeutet weniger Konsum. Mehr sparen. Sie müssen vor allem die Impulskäufe in den Griff bekommen. Also Sie sollten sich nicht einen neuen Mercedes oder BMW vor die Tür stellen. Entweder das eine oder das andere.

Wer den Aktienmarkt nicht mag, kann auf andere Dinge wie Mietwohnungen als Renditeobjekt setzen. Natürlich sollten Sie sich im Immobilienmarkt verdammt gut auskennen, sonst kann das in die Hose gehen. Es gibt Renditeobjekte, die tragen sich relativ schnell selbst. Diese können dann im Alter jede Menge Cash generieren.

Egal, was Sie machen, der Schlüssel zum Erfolg ist ausreichendes Sparen. Das ist das Kardinalproblem für den typischen Lebemenschen. Konsumsüchtigen fehlt die Grundlage zur finanziellen Freiheit. Wer nichts spart, hat gar nichts. So einfach ist das.

Die Deutschen müssen immer länger arbeiten – den Ruhestand verschieben sie nach hinten. Weil sie nicht genug sparen, planen, vorsorgen.

Lebemenschen schimpfen gerne über die Börse. Sie sagen: „Das ist alles ein großer Betrug. Schau Dir nur an, wo die Kurse derzeit hinlaufen.“ Ja, diese Leute kritisieren Sparer.

Wir Börsianer wissen: Verluste sind keine entstanden, solange wir nicht verkaufen. Die einzigen Börsianer, die einen Verlust davon tragen, sind jene, die in dem Auf und Ab rausspringen.

Ich würde jemanden raten, der hohe Konsumschulden hat, diese schrittweise abzutragen. Erstellen Sie ein Budget. Beobachten Sie, wohin Ihr Einkommen fließt. Sind die Schulden allesamt getilgt, sollten Sie ein Notpolster aufbauen. Anschließend geht es um das langfristige Investieren. Entweder über die Börse oder per Immobilien. Oder mit beiden Assetklassen.

Kommt der Schneeball erst mal ins Rollen, geht es recht zügig. Das ist wie ein Wunder. Der Zinseszins hilft Ihnen gerade am Ende wie von Geisterhand. Es ist im Endeffekt eine Frage der Einstellung. Es ist eine Charaktersache. Sparen bedeutet, bodenständig und vernünftig zu sein. Es bringt Ihnen Selbstsicherheit. Ihr Selbstwertgefühl nimmt zu. Und Ihre Freiheit!

Vielen Dank für den Artikel, Tim.

Jetzt weiß ich wenigstens, wer die ganzen Aktien von den Börsianern kauft, die sich nach einem „sell in May and go away“ in den Urlaub verabschieden ;o)

Die Strategie ist im übrigen steuerlich optimal. Nach der Dividendenausschüttung im Mai sind (zumindest deutsche) Unternehmen günstiger. Für den Betrag der vorher ausgeschütteten Dividenden erhälst du mehr Anteile, wobei du den Kursgewinn im esten Jahr erst nachgelagert beim Verkauf versteuern musst.

Der Kauf zu festen Zeitpunkten ist psychologisch ideal, da man nicht zum Market-Timing verführt wird. Market-Timing funktioniert sowieso nicht und frustriert nur.

@Tim,

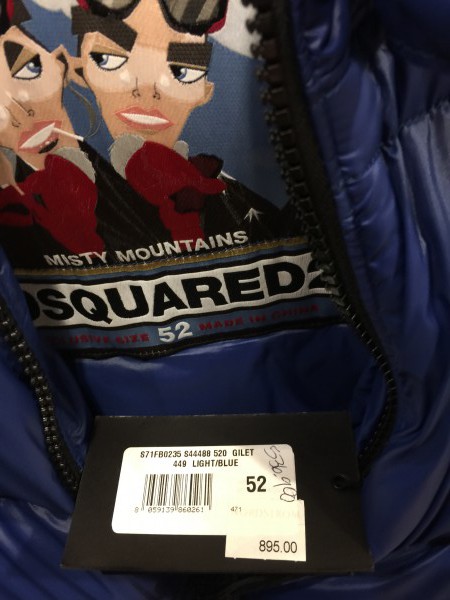

abgesehen vom Thema… wo sieht man denn bei den 2 Leutchen auf dem ersten Foto einen „Kaufrausch“? Die suchen sich in aller Ruhe etwas raus, was sie wohl benötigen. Da würde ich wenigstens so was in der Art nehmen. Sehe ich zumindest so.

Kaufrausch sieht so aus!

MS

Jetzt neu: Handtaschen bringen 14% Rendite:

http://www.20min.ch/finance/news/story/Kult-Handtasche-bringt-mehr-Geld-als-Aktien-19538102

Bei Kaufrausch fällt mir ein alter Film mit Jerry Lewis ein, der als Aushilfe im Schlußverkauf arbeitet und dann wie bei einer Stampede von hysterischen Kunden umgerannt wird. Klar, die Beispiele für die Edelklamotten sind plastisch und es gibt eine ganze Menge von Leuten, die ihr ganzes Geld und sogar mehr als das darin investieren. Ein alter Bekannter und Namensvetter von mir bekommt täglich ein Päckchen von Amazon und was weiß ich woher. Er verdient viel Geld, aber das meiste geht für irgendwelche Unterhaltungssachen drauf.

Der Börsenrutsch geht momentan munter weiter und ich denke auch, dass die Leute, die mit Schulden investiert sind, langsam nervös werden. Mir soll es recht sein, ich sammle stur Aktien auch wenn ich mit meinen Neukäufen Stunden später im Minus bin. Das absurde daran ist, dass Apollo und OHI die Dividende erhöht haben, die Kurse aber so vor sich hin schwächeln. Intel will auch die Dividende erhöhen und weil sie im unteren einstelligen Bereich weniger Profit gemacht haben, ist der Kurs an einen Tag um 8% abgestürzt. Fantastisch, das ist schon mal die erste Aufstockposition im Februar. Von mir aus kann das noch eine Weile so weitergehen, auch wenn es mir viele Buchverluste verursacht. Gegenwärtig gibt es so viele interessante Möglichkeiten zu investieren, dass man gar nicht mehr weiß, wie man sich entscheiden soll.

Energieaktien und Ölaktien gehen immer weiter runter und ich schätze, dass ich im ersten Halbjahr dort aktiv werde. Auch wenn mit Sicherheit die Dividenden zusammengekürzt werden, so finde ich den Einstieg langsam interessant. Chevron, Exxon und Royal Dutch sind langsam auf einem Niveau, wo man zulangen kann. Selbst die vielgeschmähten Kinder Morgan sind inzwischen äußerst interessant. Ich denke, gerade Zeiten wie diese sind gute Möglichkeiten zu investieren. Das Pendel wird in Zukunft wieder in die andere Richtung schwenken und dann wird das Beobachten des eigenen Depots viel Spaß bringen. Zumindest ist das längerfristiger und unterhaltsamer als eine Jacke für 1200 $, die ich in drei Jahren wahrscheinlich gar nicht mehr anschaue.

@ Patently Absurd

Ich habe John Bogle (Vanguard-Gründer) gefragt. Er riet mir, besser monatlich automatisiert zu sparen. Ich sagte, ich mache es lieber ein Mal im Jahr, und zwar im Frühjahr. Er sagte, es sei in Ordnung, wenn ich das viele Dekaden durchziehe. Wobei er das monatliche Sparen als die Idealform ansieht. Und im Crash oder Krisenfall rät er, noch einen Schnaps in der Sparrate oben draufzulegen.

@ Matthias Schneider

Deine Fotos sind besser. Ja, das stimmt. Meine Fotos im Blog habe ich alle selbst gemacht. So ein Chaos habe ich zum Glück noch nicht erlebt, wie auf Deinen Fotos zu sehen ist. Es sind ja schon Menschen ums Leben gekommen. Ganz im ernst. Es ist grauenvoll wie ein Mal-Mart-Mitarbeiter von der Herde zerdrückt worden ist.

http://www.foxnews.com/story/2008/11/28/wal-mart-worker-dies-when-shoppers-break-down-doors.html

[…] Wie man sorgenfrei in den Ruhestand wechselt, erklärt einmal mehr Tim Schäfer auf seinem Blog. […]

Ich habe übrigens gerade grob ausrechnet, wo die Aktienmärkte im Jahr 2050 stehen könnten:

DAX: 96’000

SPI: 80’000

S&P500:16’000

Dax 96’000 Punkte? Unrealistisch?

Das wäre von heute an (34 Jahre) eine durchschnittliche jährliche Rendite von 7% p.a. …

Gleiches bei den anderen Indizes wo ich mit ähnlichen jährlichen Steigerungen rechne.

Würde es so weiter gehen, wie die letzten 200 Jahre, stünden die Indizes im Jahr 2100 vielleicht sogar bei

DAX: 3,2 Millionen Punkte

SPI: 2,6 Millionen Punkte

S&P500: rund 500’000 Punkte

(Logischerweise wird es die Indizes gar nicht so lange geben, aber einfach um euch zu zeigen, wie das in Zukunft läuft).

Ich hätte ja einen Index (rückgerechnet auf 01.01.2001) erstellt, der mit genau 1 Punkt anfängt.

Anfangs, in den ersten Jahren, bräuchte man halt 3-5 Nachkommastellen. Aber er würde das ganze Jahrhundert überdauern. Auch wenn sich in einem Jahrhundert der Index statistisch gesehen etwa ver-1’000-facht.

So ein Index stünde heute vielleicht bei 10,822 Punkten oder so.

Oder anders: Beim S&P500 finde ich es vorbildlich, dass offensichtlich eine tiefe Anfangszahl festgesetzt wurde.

Hallo Tim,

bereits seit langer Zeit lese ich regelmäßig deine Blog-Beiträge mit den entsprechenden Kommentaren. Top. Einer der besten Finanzblogs.

Eine Frage: Wie bekommst Du es psychologisch hin, wirklich nur einmal im Jahr deine Aktien/ETFs zu kaufen? Juckt es dir nicht in den Fingern, bei Kursrückgängen außer der Reihe zu kaufen? Oder deinen Jahreskauf zu verschieben, wenn die Börsen innerhalb kurzer Zeit stark gestiegen sind?

Bin gespannt auf deine Antwort.

Leute, die Börse enttäuscht mich mal wieder zutiefst:

Ständige erholen sich die Kurse wieder.

Ich würde mir so sehr einen Börsen-Crash wünschen.

Wobei: Ich habe ja selber geträumt, dass der Höhepunkt der Indizes im August 2016 erreicht sein würde, danach würde es fast 2 Jahre in einen Bärenmarkt gehen (wie 2001-2003 oder 2007-2009), bevor sich die Aktien in einen längerfristigen Bullenmarkt übergehen (das habe ich nicht geträumt, wäre aber zu erwarten).

4-stellige DAX-Stände sind ein Traum, den wir in diesem Jahrzehnt zum letzten mal erleben werden.

Dow Jones unter 15’000, S&P500 unter 1’800 Punkte: Da kann man langsam über Käufe nachdenken.

Übrigens habe ich schon wieder ein seltsames Performance-Phänomän:

Da mein Cash-Bestand negativ ist (Abzug Jahresgebühren etc), und ich ansonsten nur eine einzige VW-Aktie besitze….

habe ich ungewollt einen Hebeleffekt!

Beispiel: VW-Kurs 120 Euro. Cash-bestand -60 Euro.

Sinkt die VW-Aktie um 5%, machen das in meinem Depot (Gesamtwert 60 Euro) 10% aus…

Dh ich stehe jetzt alleine wg. der VW-Aktie über 20% im Minus im Jahr 2016, obwohl ich nur rund 10 Euro oder so verloren habe seit 1.Januar.

Das geht jetzt voll in die Jahresperformance rein. Pech.

Ich versuche übrigens Aktien, soweit es geht, unmittelbar nach dem Dividenden-Abschlag zu kaufen.

So nehme ich die Dividende indirekt mit (Erholung des Abschlags) und muss keine Steuern zahlen. (Geht nur im 1.Jahr bzw. direkt beim 1.Kauf).

Mich würde es auch intetessieren wie Tim es hinbekommt nur 1 mal im Jahr nachzukaufen und wann das ist. Dürfen wir dad erfahren?

Das Nachkaufverhalten der Leute hier im Blog würde mich generell interessieren. Immer zu festen Zeiten? Monatlich, Quartalsweise? Oder je nach Stand der Indizes bzw des Gesamtmarktes?

Des Weiteren, wie kommt ihr in Crashzeiten mit Buchverlusten klar? Und wie überwindet ihr euch dann noch Nachzukaufen wenn die Zahlen tiefrot sind und ihr eh schon dick im Minus seid? Gibt es hierfür entsprechende Literatur? Es gibt immer mehr Analysten die prophezeihen, buy and hold sei veraltet und funktioniert nicht mehr. Wenn die Börse wirklich nochmal 50% oder gar mehr korrigiert, wie lange wird es dauern, bis wir wieder da sind wo wir jetzt stehen?

Dies sind alley Überlegungen die ich derzeit antreffe, da ich derzeit mein Depot 2030 aufbaue (Ziel mit 55 in Frührente zu gehen) und derzeit schon mit 25.000€ im Minus bin, da ich zum falschen Zeitpunkt gekauft habe und derzeit buy and hold betreibe (abgesehen von vielen Anfangsfehlern, wovon ich bereits erzählt hatte).

@Chrushin

Ich kaufe regelmäßig. Wenn es möglich ist monatlich. Ansonsten warte ich auf Dividenden, um diese gleich mit zu investieren. Mein Cash Bestand liegt dann auf dieser Bank nahe 0 €. Wenn das Konto nach dem Kauf ins Minus rutscht, gleiche ich das mit einer Überweisung aus.

Zum Thema Buchverluste. Für mich kein Thema zum Aufregen. Gehört dazu. Ich hatte noch keinen Verlust den ich abschreiben musste. Was nicht ist, kann ja (hoffentlich nicht) noch werden. Insgesamt sehe ich nur die Dividende die ich haben möchte. Daran erfreue ich mich und kann die roten Zahlen, die auch mich treffen, verkraften.

Allen ein schönes WE!

@Chrushin, 25000 € im Minus? Hast du da hauptsächlich Ölaktien oder ist dein Depot so groß?

Hut ab für Dein Durchhalten! Weiter so :-)

Ich mache es ähnlich wie Mario hier. Ich kaufe monatlich und wenn das Geld aus ist, warte ich bis sich die Dividenden angesammelt haben usw.

Grundsätzlich schaue ich, dass ich in Minusphasen kaufe, aber sowie letzte Woche war mein Geld schneller aus, als die Kurse fielen ;-)

Nach solchen Tagen blicke ich nicht mehr ins Depot und lenke mich mit Arbeit ab usw.

Auf die Minuswerte zu gucken, finde ich ganz demotivierend ;-) konzentriere mich aber sehr gern auf die Dividendeneinnahmen.

Ich kaufe nicht die gleichen Aktien nach. Nur ganz selten und meist spontan und nie über 1000-1500 Euro pro Nachkauf. Persönliche Obergrenze ;-)

Ich kaufe immer neue Unternehmen, auch wenn im Depot einige Minusaktien durchaus Nachschub brauchen würden, aber das ignoriere ich dann. Ist aber sehr schwer…

Mit der Zeit lerne ich aber immer besser damit umzugehen. Wie gesagt, die Dividende rettet mein Gemüt. 2015 bekam ich über 4000 Euro Dividende. Diesen Buchverlust kann ich wunderbar in kritischen Chartzeiten ertragen. Nächstes Jahr werde ich wahrscheinlich einen Buchverlust von 9000 Euro ertragen können… was nicht unbedingt eintreffen sollte ;-)

…aber rein psychologisch beruhigt das… :-)

@Vali, bin letztes Jahr im Sommer frisch an die Börse, learning by doing, natürlich am Anfang viele Fehler gemacht und dort schon etwas Geld verbraten, dann kam die Herbstrally und ich bin mit viel Geld reingegangen, fast 200.000€, dann kam die Draghi-Rede und ich bin vollinvestiert abgestürzt, zudem mit Hebelzertifikaten auf long. Hab nun einen „Neuanfang“ gemacht, derzeit mit 50k investiert, 70k cash, 25k Verlust und 55k vom Börsendepot abgezogen als Rücklage. Ich will mich nicht beklagen, da ich es einzig und allein versemmelt habe (Stichwort Gier). Ich geh die Sache nun langsamer an über die nächsten Jahrzehnte, auch wenn ich erstmal ein paar Jahre brauche, das Minus wieder aufzuholen. Das Forum hier bringt mich wieder auf Spur.

@Crushin:

Google mal nach Artikeln aus den Jahren 1999 – 2001, Stichwort Warren Buffett. Dort wurde buy and hold schon totgeschrieben und Buffett + buy and hold verklärt, weil er/ es underperformte.

Und dann schau dir die Performance 5 Jahre später nochmals an. Soviel zu buy and hold ist tot.

Es mag Zeiten geben, da laufen andere Strategien besser, aber niemals im Zeitraum über Dekaden!

Gruß

Valueer

@Zen Investor:

Sehr viele Leute warten auf den Crash und wollen dann auch einsteigen. Das Problem ist nur, dass mittlerweile sehr viele Leute aus 2009 gelernt haben und wissen nun wie das Spiel funktioniert . Die wollen einfach nicht verkaufen, weil es nur Taschen leer macht.

Somit kommt es meiner Meinung nicht zu einem großen Crash mit 50% einbruch in den nächsten 5 Jahren. Mini Crashes dagegen mit 10-20% wie anfang dieser Woche wird es immer geben.

Mein Tipp an dich, warte lieber nicht zu lange. Den letzten beißen die Hunde.

@Crushin

Normalerweise investiere ich monatlich meine ca. 50 % Sparquote.

Allerdings habe ich diesen Januar schon die 3 fache Sparquote für einen Monat investiert (ging dann über das Reduzieren der Cash-Quote).

Ist aber auf das Gesamtdepot gesehen, eigentlich unbedeutend…

Bei 200k auf einmal….

Normalerweise heißt es bei buy & hold so früh und so lange wie möglich, alles sofort… Ist in der Mehrzahl der Fälle langfristig aufgrund der Mehrzahl der positiven Jahre/Monate und Börsentagen und dem Zinseszins überlegen.

Allerdings macht bei der doch etwas größeren Summe der Einstiegszeitpunkt gewaltige Unterschiede auch noch über Jahrzehnte aus, wenn man gerade einen „bescheideneren“ Zeitpunkt ausgewählt hat!…..

Oft wird bei emotionaler Unsicherheit ein Investmentfahrplan von 12 – maximalst 36 Monate und größerer Anlagesumme von monatlich, Quartalsmäßig oder halbjährlich mit Tranchen empfohlen.

Value-Anleger würden sehr wahrscheinlich doch das Regionen cape10 (z.B. bei etf`s), Langfrist-KBV, historischers Gewinnwachstum, zukünftiges Gewinnwachstum, DCF, KCV, Fair-Value-Werte, Easy-Buffett und andere Indikatoren bei einzelnen Aktien zu Rate ziehen.

@crushin:

12,5% Verlust bei einem Depot von 200k ist doch nicht sonderlich dramatisch. Anhand deiner cash Reserven solltest du das beim nächsten minicrash schnell weg machen können.

@crushin:

Obwohl ich wie fast jeder einiges an Buchverlusten hinnehmen mußte, habe ich immer noch etliche Werte im Plus. Aber natürlich auch wirklich tiefrote Werte wie BHP Billiton und so einiges andere im Rohstoff- oder Energiebereich. Das gehört bei der Buy & Hold Strategie oder generell bei Aktien dazu. Da ich wesentlich mehr kaufe als verkaufe, sind mir die Buchwerte an sich egal. Es gibt andere Kriterien, die für mich wesentlich ausschlaggebender sind. Das absolut wichtigste Kriterium für mich ist, dass das Geschäftsmodell des Unternehmens funktioniert. Wenn nicht, verkaufe ich die Aktie. Eine weitere wesentliche Messgröße sind die Dividenden, die ich erhalte. Sie garantieren mir, dass ich ständig Erträge habe und ich kann diese reinvestieren. Dann freue ich mich auf Dividendenerhöhungen. Dividenden an sich sind viel stabiler als Aktienkurse. Sie werden hier und da gesenkt oder wenn ich Pech habe, fallen sie auch ganz aus. Das passiert aber wesentlich seltener, als das sie stabil bleiben oder sogar erhöht werden. Bei fallenden Börsen wird der Kurs weniger, aber das Unternehmen macht nichts anderes als wie letztes Jahr: Es verkauft seine Produkte und generiert (hoffentlich) daraus Gewinne. Ich bin an dem Unternehmen beteiligt und natürlich schaue ich auf die Entwicklung. Das heißt: wachsen die Umsätze, erhöhen sich die Überschüße, bringt das Unternehmen neue und gute Produkte heraus. Das ist für mich wichtiger, weil ich sehr langfristig investiere.

Diesen Monat habe ich einige Käufe trotz fallenden Marktes getätigt. Ich mache das immer, wenn ich etwas Geld zum invstieren habe. Meine Wunschliste ist lang und sowohl bei Unternehmen, wo ich schon Aktien besitze als auch bei Unternehmen, die ich interessant finde gibt es immer welche, die ich für werthaltig halte, um dort etwas anzulegen.Dein Thema war, wenn ich das richtig verstanden habe, dass Du zu schnell zu viel wolltest. Das ist gerade etwas, was wohl sehr vielen inklusive mir am Anfang auch passiert ist. Wenn Du Buy & Hold betreiben möchtest, solltest Du in sehr langen Zeitintervallen denken. Mein Intervall ist der Rest meines Lebens, wenn nicht die oben aufgezählten Pubnkte verletzt werden. Ich bin überzeugt davon, dass diese Strategie gerade wegen der Zeit sehr gut funktioniert, je länger Du das machst.

Wow Valueer, Markus, Thomas, Oliver, vielen herzlichen Dank für eure Tipps, Anregungen, Erfahrungen…

Ich sehe buy and hold mittlerweile auch als überlegen und hoffe, durch nun systematisiertes und konsequentes Verhalten früher oder später wieder ins Plus zu kommen.

Ich bin quasi ohne Schwimmen zu können ins offene Meer gesprungen, ohne nur einen blassen Schimmer zu haben, wie Börse funktioniert, somit musste es ja so kommen.

Ich würde sagen ich habe im letzten halben Jahr sehr viel über die Börse gelernt und versuche nun, mein Wissen immer weiter voran zu treiben.

Dieses Forum ist genial und es ist immer wieder spannend alle Kommentare hier zu lesen.

Ich werde nun sukzessive nachinvestieren, immer dann wenn die Börse mehr oder weniger korrigiert hat. Das einzige was mich beunruhigt, mit bereits 25k Minus bei einem grossen Crash erstmal so richtig abzustürzen und das dann auszusitzen, ohne jeden Tag trübsal zu blasen. Aber ich weiss, Schmerzen gehören ja zur Börse, ansonsten ist man hier fehl am Platz.

@Crushin

Hm, wenn Dir bei -12,5 % die Knie schon schlottern mache ich mir unbekannterweise Sorgen, ob das was mit Aktien, buy & hold und hoher Aktienquote am Gesamtdepot so langfristig für Dich optimal ist…

Es gab unzählige Schicksale in der dotcom die viel Lebensersparnisse, Erbe etc. verbraten haben, ohne sich selbst, die eigene Emotionalität, das eigene begrenzte Wissen und die eigene Risikotoleranz zu kennen.

Die Geschichten werden nur selten gerne erzählt und dotcom ist ja schon wieder ne Ecke her.

@Markus1, wieso machst Du Dir sorgen?

Mir schlottern nicht die Knie und natürlich sind minus 25k nicht grad schön für den Anfang, ich habe jedoch buy and hold für mich entdeckt und mein Anlagehorizont ist nun ein ganz anderer. Ausserdem zieht es bei einem erneuten crash nicht nur mein Depot mit nach unten sondern auch Deins.

Zudem habe ich die Finanzen soweit im Griff, dass selbst wenn ich alles im Depot verlieren würde noch ausreichend Rücklagen für ein geordentes und ruhiges Leben meiner Familie habe.

@Chrushin

wenn du schreibst du hast in 6 Monaten viel über die Börse gelernt, muss ich etwas schmunzeln! Ich bin seit 1987 dabei, zu der Zeit gab es einen echten Crash! Ich kann dir sagen auch nach fast 30 Jahren lerne ich immer noch dazu und das sogar sehr gerne!

Zu der Zeit des Neuen Marktes in Deutschland war das Buy and Hold auch verpöhnt! Klar da verdienen die Banken ja auch nichts, wenn die Anleger wenig handeln!

Ansonsten schließe ich mich voll und ganz dem Kommentar von Oliver an !

@Valueer

„Google mal nach Artikeln aus den Jahren 1999 – 2001, Stichwort Warren Buffett. Dort wurde buy and hold schon totgeschrieben und Buffett + buy and hold verklärt, weil er/ es underperformte.

Und dann schau dir die Performance 5 Jahre später nochmals an. Soviel zu buy and hold ist tot.

Es mag Zeiten geben, da laufen andere Strategien besser, aber niemals im Zeitraum über Dekaden!“

Hat Warren Buffet seinen Erben nicht angeblich selbst geraten mit dem späterem Erbe zwei ETFs (1x ein S&P-500-ETF und 1x Anleihen-ETF) zu kaufen und zu halten.

@Crushin

Das muss aber auch ein großer Anteil an Cash/Tagesgeld und was auch immer sein, das Du dein Depot trotzdem „ruhig“ verlieren könntest. Und das alles in Marke Eigenbau?

@ Alle

Eine ganz andere Frage:

Wenn die Dividendeneträge alleine nicht reichen sollten um in der Rente / Frührente / finanziellen Unabhängigkeit davon leben zu können, wie sieht euer Auszahlplan aus?

Damit meine ich nicht: „Verkaufe halt ein paar Anteile als Ausgleich“

Sondern: Irgendwann wird der Zeitpunkt im Alter kommen an dem ihr alters- oder krankheitsbedingt euer Depot nicht mehr selbst verwalten könnt und somit Dividenden umbuchen und Aktienverkäufte einleiten könnt. Ohne Aktien/ETF-Anteils-Verkäufe reicht das Geld aber nicht.

Sucht ihr euch einen Vermögensverwalter?

Verkauft ihr einen Großteil der Aktien oder ETF-Anteile und legt das meiste Kapital in Tagesgeld und Festgeld an? Damit die Zinsen ohne viel Aufwand bei euch ankommen und ihr leichter das Kapital z.B. mit Dauerauftrag oder Auszahlplan der Bank, verzehren könnt?

Kapitalverzehr bedeutet zwar das man dann keine sechs- oder vielleicht sogar siebenstelligen Beträge vererben kann (weil man nur von den Dividenden/Eträgen lebt), aber dafür selbst noch bzw. ausreichend zum leben im Altersruhestand hat.

Wie sieht für die Auszahlphase im Krankheits- oder Altersfalle euer Plan aus?

Ich habe noch ein paar Jahrzehnte bis dahin, aber manch anderer steht vielleicht näher dran. Ich bin gespannt auf eure Antworten.

Ein paar Ideen dazu habe ich, aber da müsste die Bank mitspielen (und dürfte von mir aus auch gut bis nicht schlecht daran verdienen), aber dieses Auszahl-/Wachstums/-Verzehr-Konzept, welches sogar ein PC automatisch fahren kann ohne das ein Mitarbeiter oft einen Finger krumm machen müsste, gibt es bisher noch nicht im Angebot. Leider. Wenn ich es der Bank (hoffentlich für mich gewinnbringend unterbreitet habe ;-) , werde ich es sicher mal kundtun).

Nachtrag/Ergänzung: Und man muss von den Dividenden/Erträgen ja auch leben können, wenn Kurseinbrüche/Streichungen u.ä. kommen. Das heißt das Depot muss so groß sein das es Einbrüche verkraftet ohne das für euch das monatliche oder jährliche Ertragsgeld zum Leben nicht mehr reicht. Und der Ruhestand kann ja auch ein paar Jahrzehnte andauern mit Auf- und Abs.

@K, was meinst Du mit Marke Eigenbau?

@Chrushin

Also das Depot inkl. versch. Anlageklassen selbst zusammengestellt / aufgebaut. Ohne Hilfe von außen (sprich Vermögensverwalter, Bank-„Berater“ o.ä.).

Ich bin im März/April kurz vor dem Allzeithoch eingestiegen. Durch monatliche Nachkäufe mit vorhandenem und frischem Geld fahre ich seitdem langsam meine Aktienquote hoch. Gut, dass ich nicht auf Stimmen in einem bestimmten Forum gehört habe, die zu einem sofortigen Kompletteinstieg raten. Sonst könnte ich heute mit Sicherheit schlechter schlafen. Klar, auch ich bin im Minus, aber die mehr oder weniger gefallenden/fallenden Kurse betrachte ich als Chanche. ;-)

Es gibt durchaus Fonds, bei denen man einen Auszahlungsplan vereinbaren kann.

@Crushin;

„Des Weiteren, wie kommt ihr in Crashzeiten mit Buchverlusten klar? Und wie überwindet ihr euch dann noch Nachzukaufen wenn die Zahlen tiefrot sind und ihr eh schon dick im Minus seid?“

ich persönlich versuche mich emotional frei zu machen, indem ich es einfach als schicksalhaft hinnehme. „Der Herr hat’s gegeben, der Herr hat’s genommen. Gelobt sei der Herr.“ ;-) Niemand ist vor Buchverlusten, oder schlimmer, vor Pleiten geschützt. Heute „verliert“ Buffett wieder mit einer seiner Lieblingsaktien AXP (American Express) über 12%. Soros ist letztes Jahr groß in Kohle gerannt mit Arch Coal (viele Private hinterher), ist inzwischen wie befürchtet pleite. Allerdings war er wohl noch rechtzeitig raus, was man aber erst nachträglich erfährt. Die dummen Kleinen sind sicher drin geblieben. Ich habe mir wenigstens ARLP genommen, weil mir ACI zu schlimm aussah. Ackman hat seine Katastrophe mit Valeant, usw. usf. Deswegen halte ich auch das viel beschworene „Buy & Hold“ (forever) für falsch. Ist meine konträre Ansicht. Es gibt genug Werte, die gekauft werden wollen. Man muss auch mal was verkaufen können, möglichst rechtzeitig. Aber wem gelingt das schon.

Die Indexverläufe dienen mir nur als Stimmungsbarometer. Ich kaufe keinen Dax oder Dow, ich kaufe Aktien oder ETFs. Da gibt es immer etwas, was man kaufen kann.

@Oliver,

Du hattest mir ja mal Domtar (UFS) ans Herz gelegt. Inzwischen würde ich sie gern nehmen, wenn Kohle da wäre. Momentan attraktiv. Habe noch eine schöne Alternative ausfindig gemacht, allerdings in USD. WestRock würde mir auch gefallen. Schau sie Dir bitte mal an. Anfang Feb werde ich wieder paar Kröten zusammen haben. Dann wird es aber sicher wieder irgend ein anderer Spontankauf. ;-) Jedenfalls was in CAD.

Ja, und so geht es immer weiter. Es gibt so viele Werte, die man immer kaufen kann. Es mangelt halt immer nur an Cash.

Schönes Wochenende

MS

Meine „Börsen-Karriere“ begann 1998, am Neuen Markt war ich jedoch nie aktiv, dennoch hab ich in der Zeit erst wunderbare Gewinne mit Aktienfonds gemacht, dann Verluste, ich verkaufte nix aber tätigte auch keine neuen Käufe mehr, zu der Zeit war Bodo Schäfer’s Buch meine Bibel die ich fast auswendig kannte.

2008 hab ich verschlafen, ich habe mich nicht mehr für Geldbelange interessiert, ich hatte längst ein neues und teures Hobby, die jährlichen Abrechnungen meines Depots habe ich meinem Steuerberater abgeliefert, „mach mal“.

Erst letztes Jahr im Herbst fing ich an mein Depot anzuschauen und zu überlegen wie weiter, ich erhöhte meine Sparrate auf ungefähr 40-50% und fing wieder an zu investieren, ich habe noch aktiv gemanagte Aktienfonds und neu eben Einzelaktien, das erste Aktieninvestment ging völlig in die Hosen, die beiden nächsten Anlagen in Nestle und Roche haben aber auch Federn gelassen, vorgestern hab ich nun meine Wunschaktie Novartis gekauft, diesmal bleibe ich am Ball, die Verluste schmerzen, das geb ich gerne zu, Ende Monat werde ich Bilanz ziehen, nicht vorher. Ich mag nicht wie ein Geier nun täglich nachrechnen, es bringt nix, Augen zu und durch, langfristig bin ich positiv gestimmt und ich bin ja älter als die Meisten hier und dennoch zu 75% in Aktien investiert.

Geld ist nicht Alles! Ich habe meine Mama am Montag in ein Pflegeheim gebracht und heute dort herausgenommen und woanders untergebracht, im Moment fehlt mir die Zeit mich mit Börse und Geldanlage zu beschäftigen, vielleicht ganz gut so.

Wünsche Euch Alles Gute!

Jetzt wo ich K.’s Beitrag gelesen habe, lasst ihr eure Depots überwiegend von Vermögensverwaltern und Bankberatern managen?

Ich bin selbständig mit 14 Mitarbeitern, leite ein gutlaufende Unternehmen und hatte schon des öfteren mit Vermögensverwaltern und diversen Bankberatern zu tun und habe im laufe der Zeit ein gewisses Misstrauen aufgebaut, womit ich bislang sehr gut gefahren bin.

Was mein Depot als Börsenneuling anbelangt, mag eine gewisse externe Beratung von Vorteil sein.

@ Dr. Dax

Danke für das Lob. Ich investiere nur 1 Mal im Jahr. Im Frühjahr. Das habe ich mir angewöhnt. Es ist wie ein Frühjahrsputz. Somit fahre ich meine Aktivität im Depot herunter. Aus Studien wissen wir, dass zu viel Aktivität schädlich ist. Aktivität bedeutet Selbstüberschätzung, Gebühren, emotionale Fehler, Steuern, verpasste Dividenden etc:

http://www.safalniveshak.com/wp-content/uploads/2012/07/Why-Do-Investors-Trade-Too-Much.pdf

@ Chrushin

Ich kaufe immer im März bzw. April. Es sind 1 oder 2 Transaktionen pro Jahr. Das wars. Ich besitze Berkshire Hathaway, Exxon, Chevron, Citi, Bank of America, Adidas, SAP und andere.

http://timschaefermedia.com/meine-vier-aktien-bis-zur-rente/

Mit 9 Jahren Erfahrung bin ich zwar weit davon entfernt, ein alter Börsenhase zu sein, allerdings habe ich mir ein paar Eigenschaften antrainiert, die dem Börsenerfolg nicht abträglich sind.

So schaue ich zum Beispiel so gut wie gar nicht mehr in mein Depot. Warum sollte ich? Es ist mit sehr guten und profitablen Unternehmen bestückt, die ich gerne für die Ewigkeit halten möchte. Was interessieren mich da die kurzfristigen Kursschwankungen, die oft vom irrationalen Herdenverhalten bestimmt sind? Soll ich meine Unternehmensbeteiligungen – die einen steten Cash-Flow erzeugen – verkaufen, nur weil die institutionellen Anleger Kurseinbrüche verursachen?

Stattdessen begibt man sich auf gefährliches Terrain, wenn man sich das „Vermögen“ en Detail anschaut. Sinkende Preise und rote Zahlen lösen Fluchtreflexe aus. Angst, Sorge, schlechte Stimmung ist die Folge – das habe ich alles schon erlebt -, es verlockt zu falschen Handlungen. Jason Zweigs „Gier“ hat mir sehr geholfen, mentale Schwächen zu erkennen und abzustellen.

Um trotzdem die Kurse „meiner“ Unternehmen zu verfolgen, um ggf. günstige Nachkäufe zu tätigen, habe ich eine Watchlist angelegt. Hier beobachte ich nicht nur potentielle Neuerwerbungen wie Reckitt Benckiser, Lindt&Sprüngli, Infosys oder Fielmann, sondern auch die Bestandstitel. Der Vorteil ist die Unkenntnis des aktuellen „Wasserstands“. Unruhe kann nicht aufkommen.

Mir genügt dagegen der wöchentliche Blick auf die Übersicht meines Brokers: Depotstand + Tagesgeld (Cash) – fertig.

Das Vermögen schwankt. Das nehme ich hin. Gute Phasen gibt es nicht ohne schlechte Phasen. Zudem halte ich das stetige Sparen für einen unheimlich starken Motivationstreiber. Jeden Monat kommt ein ordentlicher Batzen dazu. Regelmäßig. Hierbei geht es nicht um Renditeerwägungen. Mein Vermögen wächst langfristig, so oder so.

Was den Investitionszeitpunkt betrifft werden hier viele gute Vorschläge gemacht. Das Intervallinvestieren betreibe ich für meine Kinder. Stur wird einmal jährlich der MSCI World-ETF von ishares ohne Handelsgebühren geordert. Weniger Aufwand geht nicht.

Bei meinen eigenen Investments warte ich dagegen auf Markteinbrüche wie 2011, 2014 oder 2015. Ich schaue auf die KGV und vergleiche mit der Historie, dazu ein Blick auf die aktuelle und historische Dividendenrendite. Wenn die Aktienpreise meiner Wunschtitel mehr als 20% vom Hoch entfernt sind (solide Titel, keine heißen Spekulationsaktien!) wird es interessant.

Mir gefällt die Aussage von Charlie Munger. Wer Aktien kaufen möchte, sollte beginnen sich umzuschauen, wenn die Märkte ein Jahr Baisse hinter sich haben. Aktuell werde ich wohl BASF weiter aufstocken.

Das große Rauschen, all die Prognosen, wie es wohl in naher Zukunft kommen wird/muss, lasse ich dabei konsequent außen vor. Stochern im Nebel? Muß nicht sein.

An dieser Stelle noch ein „Danke schön“ an Tim. Deine Artikel dienen der mentalen Stärkung. Bitte weiter so!

@fit und gesund:

Zu deiner Äußerung „diesmal bleibe ich am Ball, die Verluste schmerzen, das gebe ich gerne zu, Ende Monat werde ich Bilanz ziehen, nicht vorher“ würde ich gerne anmerken, dass ich das für einen viel zu kurzen Zeitraum halte. Du hast die Aktie vorgestern (am 20.01.?) gekauft und ziehst am 31.01. bereits Bilanz? Nach nicht einmal zwei Wochen? Das hat doch mit Investieren gar nichts mehr zu tun, das ist doch wirklich nur das allgemeine Auf – und Ab der Börsen. Was willst du denn da bewerten, es gibt doch keinerlei neue Informationen über Novartis seitdem. Was du machst ist dann ja schon fast eine Form von „Traden“ – und die völlig ohne Plan.

Ich meine das nicht böse, aber das hat mich jetzt echt ein wenig schockiert! :)

@tim timmer,

ich habe mich evtl. unklar ausgedrückt, ich möchte 1x im Monat mein Depot anschauen, nix „Traden“, Roche, Nestle und nun Novartis möchte ich mindestens 10Jahre halten, ich habe ja noch aktiv gemanagte Fonds, die muss ich eben auch im Auge behalten, ich habe in der Zeit wo ich meine Sachen nicht beobachtet habe, einen Fonds gehabt, der deutlich schlechter als der Index performte, das soll mir nicht mehr passieren, ausserdem muss ich ja 1x im Monat Geld auf mein Konto überweisen, und da muss ich ja zwangsläufig schauen, keine Sorge also, ich bin kein Trader und lege nur langfristig an :)

und meine Credit Suisse hab ich auch nicht verkauft, obwohl die arg gebeutelt wurde, verkaufe ich auch nicht.

Mary Ann und Joe http://nr1a.com/Mary-Joe-Muc-22c.jpg

Ich kaufe seit 2 Jahren keine Aktien. Ich investierte viel Geld in meine Braut und mein Kind. Und jetzt von Oktober bis März investiere ich fast 2500 Euro in die Korrektur der spanischen Übersetzung meines deutschen Buches „Aktien und Börse – das einzige Buch, das du brauchst“ ISBN 9783844815481. Dann wird es im Frühling mein Buch schon in 4 Sprachen geben. Eine Studentin aus Ecuador und eine Studentin aus Kolumbien besuchen mich jeden Freitag und Samstag und machen in meinem PC und OpenOffice die Korrektur für Mindestlohn 8,50 EUR pro Stunde. Leider oft brauchen sie eine Stunde für eine Seite und das Buch hat 320 Seiten. Doch sie sind nicht blond, sie haben Haare schwarz und so habe ich keine Angst, dass mein Buch nicht korrekt spanisch wird.

Von meinen Aktien habe ich nun durchschnittlich 400 EUR monatlich Dividenden und deswegen habe ich meine Arbeitszeit 3 Jahre vor der Rente auf 30 Stunden/Woche gekürzt. Meine 17 sympathischen Aktien sind fähig, die Dividenden alle 7–10 Jahre zu verdoppeln, weil sie sie 1993–2007 auch verdoppelten.

Nach einigen Jahren verkaufe ich mit kleinem Gewinn meine 7 unsympathischen Aktien: RBS, Lloyds, Barclays, Bank of America, Citigroup, Vale und CEZ. Für das erhaltene Geld werde ich die 17 Aktien zukaufen, die ich wegen Dividenden als Rente für immer halten will: BASF, BMW, AT&T, Johnson & Johnson, Procter & Gamble, Pfizer, United Technologies, Wells Fargo, Banco Bilbao, Banco Santander, Iberdrola, Telefonica, HSBC, Royal Dutch Shell, Tesco, Sanofi, BHP Billiton.

Ich besitze kein Auto und keine Wohnung und will ab Mai 2019 an der Costa Blanca eine Wohnung mieten. Dort will ich als Rentner leben. Ich will jetzt keine Aktien verkaufen um eine Wohnung zu kaufen. Erst wenn ich nach Jahren viel mehr Dividenden hätte, als ich brauchen werde, würde ich einen Teil von jeder der 17 Aktien verkaufen und eine Wohnung an der Costa Blanca kaufen.

Plus oder Minus kümmert mich nur bei den 7 Aktien, die ich mit Gewinn verkaufen will. Bei den 17 Aktien, die ich für immer halten will, ist mir Plus oder Minus egal. Am besten ist daran meine Wells Fargo Aktie, die ist etwa 150% im Plus.

Ich kaufe im Schnitt alle 2-3 Monate, ganz egal ob die Börse gerade ein neues Allzeithoch feiert, oder ob ob die Kurse gerade wie zuletzt innerhalb einer Woche um 10% und mehr verfallen.

Niemand schafft es exakt zum günstigsten Zeitpunkt einzusteigen. Daher lieber machen als zugucken und warten.

Langfristig ist es egal, ob mein Kauf jetzt 10€ weniger kostet, wenn ich noch eine Woche warte. Evtl. steigen die Kurse in der Woche ja auch und ich müsste 10€ mehr zahlen. Wozu also der Stress des Wartens?

Wenn ich eine Firma ausgeguckt habe, kaufe ich. Kein Timing, keine Chartanalyse. Fallen die Kurse, kaufe ich halt nach.

Aktuell ist mein Depot dank Öl und Minenwerten auch sehr gut im Minus. Ölwerte im Schnitt 30%, bei Minen sogar 50%.

Aber braucht die Welt nun kein Öl, kein Kupfer, Mangan, Eisen etc. mehr?

Nope es gibt halt mehr, als nachgefragt wird. Die Nachfrage ist aber grundsätzlich da.

Die Preise sind verfallen, jetzt werden Investitionen zurückgefahren, ein paar kleinere Betriebe gehen kaputt und in spätestens 5 Jahren ist das Angebot so verknappt, dass die Preise wieder steigen.

Ich bin dann bereits voll dabei und merke an meinem Depot wenigstens, wenn der Turnaround erfolgt. ;-)

BHP Billiton und Rio Tinto werden den Sturm jetzt überstehen, Überkapazitäten abbauen und dann sogar gestärkt und verschlankt zurückkehren. Das Gleiche gilt für meine Chevron, Shell und BP Aktien.

Buchverluste sind kein Drama, solange man sie nicht realisiert und die Betriebe nicht Pleite gehen.

Sehr interessante Erfahrungsberichte in diesem Blog besonders für jemanden wie mich als Neueinsteiger in die buy&hold und Dividendenstrategie. Ich lerne mit jedem Beitrag hier ein Stückchen dazu und mein Konzept gewinnt dadurch an Form.

Ich überlege derzeit auch mein Depot mit Aktien wie Basf, Bayer, Verizon, Johnson&Johnson, Nestle, Roche und Shell zu erweitern. Nur bei Bankaktien tu ich mich derzeit erwas schwer. Welche wäre denn langfristig am interessantesten, wenn man eine rauspicken würde? Wells Fargo?

Welche Erfahrungen habt ihr mit Börsenbrokern? Ich bin bei CortalConsors, sehe aber einige, die etwas weniger für den Aktienkauf verlangen. Aber ob sich deshalb gleich ein Depotwechsel lohnt?

@fit und gesund

Ist nicht die Idee beim Kauf eines aktiv-verwalteten Fonds, dass man diesen eben nicht dauerhaft „angucken muss“, denn ich habe die Verwaltung ja gegen eine Gebühr delegiert?

So wie Du es schreibst, klingt es als ob Du eine Reinigungskraft bezahlst, um dann danach Deine Bude nochmal selbst durchzuputzen.

@Sebastian

Das mache ich exakt genauso! Fast schon gespenstisch, wie ähnlich wir beide vorgehen:-)

Aktuell sind sogar recht viele Werte 20% und mehr vom Hoch weg. BASF ja kurzzeitig schon knapp 40%. Mache ich bei ETFs übrigens genauso.

Verkaufen tue ich sehr selten, wobei ich letztes Frühjahr schon einige Gewinne realisiert habe (teilweise Positionen wieder geglättet).

Langfristig denken, buy and hold ist der Schlüssel. Bloß nicht mit dem Daytrading anfangen. Ich habe hier was lustiges über eines „erfolgreichen Daytrader“ gefunden:

http://www.trading-tobi.de/

Auch lustig:

https://www.youtube.com/channel/UC4WX2QXiVGmJ5oALS3Q2tJA

Also ich investire ab 5 000 Cash in Unternehmen mit tiefem Kgv und wenig Schulden. Besitze 2 getrennte Depots seit anfang 2014. Beim ersten Depot reinvestiere ich Gewinn in Aktien, beim 2ten Depot nehme ich die Dividenden um Rechnungen zu begleichen um so mehr Cash zu haben um ins Sparkonto einzahlen zu können. Damit ich mind. 1 Jahr ohne Arbeitstelle davon Leben kann. Geld zahle ich monatlich auf beide Depots ein. Es erlaubt mir pro Depot einmal im Jahr zu kaufen. Meine Depots sind im tief im Minus da ich durch meine Gier Banco espirito santo aktien auf beiden Depots gekauft habe, die wohl nun Pleite ist. Ich seh mich als unerfahrenen micro Investor. Muss mich noch zwingen nicht jeden Tag auf Börsenwert zu gucken. Jetzt habe ich ein mulmiges Gefühl da die Aktien unten sind aber ich kein Cash bestand mehr habe.

@Peter,

ich musste nun lachen über Deinen Vergleich mit der Reinigungskraft,

in den meisten Blogs sind aktiv gemanagte Fonds verpönt, ich mag dennoch meinen DWS Aktienstrategie Deutschland, oder den Classic Global Equity Fonds, ich bin mir bewusst dass Fonds lange Zeit glänzen können und dann aus X Gründen plötzlich lahmen ,deswegen schaue ich mir die Fact-Sheets lieber an, auch um auf einen Managerwechsel reagieren zu können.

ich möchte tatsächlich 1x im Monat den Wert meines Depots ausrechnen, nicht um hin und her zu traden, dafür fehlt mir das know-how, ich möchte mir einfach mal einen chart anlegen um zu sehen wie meine Anstrengungen eben Früchte tragen, genauso wie ich seit ein paar Monaten Haushaltsbuch führe, es soll mich motivieren und es macht mir ehrlich gesagt auch Spass.

Ich habe eine ordentliche Sparquote und ich bin fest entschlossen mein Geld weiter langfristig anzulegen, Jeder scheint so seine eigene Strategie zu haben, die Einen mögen Immobilien nicht als Investition, die Anderen keine Einzelaktien, Manche investieren 1x jährlich oder per monatlichem Sparplan,

wichtig man spart überhaupt mal was und legt es langfristig u.a in Aktien an, bei Bankberatern bin ich sehr vorsichtig, die wollen immer nur ihre eigenen Produkte verkaufen, darauf habe ich mich nie eingelassen.

Was haltet ihr eigentlich von folgenden Aktien als Langfristinvestments? Ich frage deshalb, weil ich diese auf meiner Watchlist habe und in Erwägung ziehe, diese evtl irgendwann zu kaufen und mindestens 10 Jahre+ liegen zu lassen.

Vonovia: Immobilien ordne ich eine gute Zukunft in Deutschland zu, gute Dividende, Unabhängig von Öl und China, jedoch bereits KGV 18

Royal Dutch Shell: Ich gehe davon aus, dass der Ölpreis langfristig höher steht als heute, zudem ist Shell im Vergleich zu vielen anderen Ölkonzernen sehr gut aufgestellt, KGV 9, sehr hohe Dividende (sofern diese nicht gekürzt wird, was bisher noch nicht der Fall war). Und wenn ja, wann einkaufen? Öl steigt derzeit aber Bodenbildung bereits erreicht oder doch Richtung 20€ oder gar darunter? Vielleicht als Teilkauf?

Wirecard: Aktie mit in meinen Augen massivem Zukunftspotential für bargeldloses bezahlen, nun auch auf Conviction Buy List von Goldman, mässige Dividende, jedoch bereits KGV 27

Bayer: massiv abgestraft und fast 30% entfernt vom Allzeithoch, „schwerster“ Dax-Wert, ordentliche Dividende, KGV 13

BASF: auch 30% entfernt vom DAX-Wert, gute Dividende, unter Top3 in Chemie-Sparte, nur noch KGV 11 und KBV 2

Des Weiteren auf meiner Watchlist für buy&hold: BB Biotech, Roche, Nestle, Intel, Microsoft, J&J, Verizon, Wells Fargo, Sanofi, Fielmann, Novo Nordisk, Cisco, Pro7Sat1, K+S, Nemetschek, GFT, Walt Disney, Altria, General Mills, Nvidia, United Health, Telekom (die dickgedruckten unter bevorzugter Beobachtung).

Bereits im Depot nach meinem „Neustart“ als Langfristinvestor mit Anlagehorizont bis 2030+: Activision Blizzard, Allianz, Alphabet A, Amazon, Apple, Daimler, Facebook, Nike, P&G, Starbucks

[…] Sorgenfrei in den Ruhestand: So bringen Sie den Schneeball ins Rollen (Deutsch, timschaefer) […]

@Chrushin, ich finde die alle super :-) Viele davon habe ich schon, manche will ich noch wie BASF und Vonovia.

Bei dieser Summe kannst du wunderbar für je 2000 Euro eine großartige Diversifikation vornehmen. Meine Watchlist ist die hier Dividend Aristocrats (A-Z) ;-)

Eröffne doch ein DAB-Depot, wenn du Cisco, Microsoft, Intel, BASF, Vonovia, Telekom willst. Die gibt es dort umsonst. Also beim DAB-Bestprice 20 Freetrades fürs erste Depotjahr. Die Order beim Bestpreis ist dann umsonst. Ab dann 4,95 pro Order.

Habe ich auch so gemacht: Apple, Microsoft, Alphabet, CocaCola, Pfizer, McDonalds, Intel, Cisco, Allianz, MüRück, Deutsche Post usw. habe ich dort umsonst gekauft.

Und ich habe auch zwei Depots und das ältere wird nicht mehr berührt. Du musst nicht umziehen, sondern noch eins eröffnen. Ich ziehe vom alten nur die Dividenden ab. Das tut wirklich gut, mal die Depots ruhen zu lassen und zwei sind besser als eins, wie bei zwei Kindern – man konzentriert sich nicht zu sehr das eine „richtig“ zu erziehen… ;-)

@fit und gesund, ich habe auch meinen persönlichen Chart :-)

Es ist mein Dividendenchart, den ich immer am 1. des Monats ausrechne. Den Depotinhalt rechne ich nur am 1.Januar aus und zwar nur den investierten Wert. Alles andere ist mir zu volatil und nichts sagend…

Aber, dass du ein Haushaltsbuch führst, finde ich gut. Ich hab das noch nie gemacht, aber da ich selbständig bin, rechne ich genug Bilanzzeug… ich sehe sonst halt auf meinem Konto, was rein- und rausgeht, beneide aber immer Leute, die ein Haushaltsbuch wie Hanneke van Veen und Rob van Eeeden führen :-)

@Tim, wie geht’s Snowzilla? Eröffnet die Börse am Montag oder macht ihr euch einen gemütlichen Schneetag zuhause? :-)

Im Moment möchte ich mich ein wenig auf CH-Aktien konzentrieren, meine Aktienfonds laufen über ebase, (Deutschland) das lass ich auch so. Ich habe den grössten Teil meines Geldes in Euro angelegt, natürlich war das letztes Jahr im Januar dann ein Schock als die CH Nationalbank den Mindestkurs gegenüber dem Euro aufgehoben hat, der Euro wurde ja im Laufe der Jahre für mich immer billiger, somit verlor mein angelegtes Geld aber auch immer mehr an Wert.

Ich würde sehr gerne Basf und Bayer kaufen, aber dann hätte ich wieder vermehrt Euro was ich ja vermeiden möchte.

US Aktien würde ich auch gerne kaufen, aber da scheint es irgendwelche steuerlichen „Besonderheiten“ zu geben, die Dividenden muss ich ja versteuern in der CH, Kursgewinne sind frei, der Bankberater wusste es leider auch nicht so genau, er meinte nur dass ich dann nicht die ganzen Dividenden bekäme, aber da muss ich mich selber schlau machen, Bankberater sind oftmals eben nur Verkäufer, das muss ich selbst in die Hand nehmen und das werde ich in der zweiten Jahreshälfte tun wenn ich hoffentlich wieder etwas mehr Zeit habe.

@Vali,

ich nutze eine sehr einfache app auf meinem smartphone, vermutlich gibt es viel bessere Programme, aber für mich tut es das, es zügelt irgendwelche Kaufgelüste, und heute ist wieder Monatsende für mich, meine Sparrate betrug 68% was ich aber nächsten Monat ganz sicher nicht erreichen werde.

@Chrushin

Hast Du erstmal alle Werte mit Anfangsbuchstaben „A“ gekauft?:-)

Nein, im Ernst. Deine „Watchlist“ finde ich 1. sinnvoll, da ich – ohne Glaskugel – davon ausgehe, dass wir noch viel tiefere Kurse sehen werden und 2. machst Du Dir dadurch Gedanken zu den einzelnen Werten.

Spontan fällt mir eine zu starke Gewichtung von Pharma auf. War die letzten Jahre gut, muss nicht immer so sein. Gerade bei den zunehmenden öffentlichen Debatten zur Preisgestaltung der Pharmakonzerne.

Für mich sind, wie oben bereits geschrieben, Werte interessant, wenn sie günstig zu haben sind (z.B. mindestens 20% unter ihrem Hoch).

Das trifft zur Zeit auf BASF und Bayer zu. Bei den meisten US-Werten und Fielmann sind wir noch meilenweit davon entfernt. Die wären mit persönlich zu teuer.

Wirecard halte ich persönlich für „heiße Luft“. Schau Dir das Unternehmen mal genauer an, vielleicht kommst Du zu einer anderen Einschätzung, aber wenn ich in dem Bereich überhaupt etwas kaufen würde, dann eher einen Big Player wie Visa oder Mastercard.

Auch bei den Immo-Werten ist viel heiße Luft, da diese natürlich durch das Zinsumfeld mit hohem Hebel/Leverage unterwegs sind. Solide finanziert, kann das gutgehen. Ich bezweifele, dass alle von denen eine Krise überstehen. Vonovia ist jetzt eher ein Player für die B-Lagen und Sozialbauten. Die könnten in der Tat vom Zustrom und Hauptmieter „Staat/Steuerzahler“ profitieren.

Ich finde übrigens, dass Du die Zusammenhänge etwas unterschätzt – von wegen Vonovia immun usw.. Ich mache mal ein Beispiel:

Der Ölpreis fällt –> fällt er zu tief/bleibt tief –> drohen Staats- und Unternehmenspleiten –> das trifft auch Banken, die hier mit größeren Beträgen im Risiko stehen –> was glaubst Du wäre dann die Folge für Immo-Unternehmen, die mit hohem Finanzierungshebel arbeiten?

Erinnerst Du Dich an 2008/2009? Bis dahin „sichere“ Immobilienfonds mussten reihenweise abgewickelt werden, unzählige Unternehmen gerieten in eine Schieflage, obwohl sie mit Credit Default Swaps oder US-Hypotheken doch gar nichts zu tun hatten.

@fit und gesund

Ich halte überhaupt nichts von Dogmatik in Bezug auf Strategie und/oder Vehikel (z.B. ETF vs. Einzelaktien vs. Fonds etc.). Es gibt hervorragende aktiv-verwaltete Fonds.

Finde Deine Vorgehensweise sehr gut. Ohne meine Regeln wäre ich meiner Psyche und meinen Emotionen hilflos ausgeliefert. Deshalb ist es egal, wie oft ich ins Depot gucke – gekauft wird nur an festgelegten Punkten. Das reduziert sowohl meine Aktivität als auch meinen Drang ins Depot oder auf die aktuellen Kurse zu gucken.

@Crushin

Du hast zumeist solide Werte und in der Vergangenheit recht erfolgreiche Werte ausgesucht. Die meisten Unternehmen, die Du angegeben hast, finde ich auch interessant und von einigen besitze ich Aktien.

Die Vonovia ist erst vor kurzer Zeit in den DAX aufgenommen worden und sicher ein Kandidat für Langfristinvestment. Wenn ich mir aber Steine kaufen möchte, dann bevorzuge ich doch amerikanische Werte wie O, HCP, OHI, DLR oder HCN. Die Ausschüttungen sind vierteljährlich und die Rendite höher. Vonovia hat lt. Morningstar 2,35% Dividendenrendite und bei den Immo-Aktien ist einfach mehr zu holen. Als Wert an sich denke ich aber, dass Vonovia solide ist.

Bei der Royal Dutch möchte ich auch gerne Aktien kaufen. Sie sind seid dem letzten Quartal auf meiner engeren Watchlist. Finde ich als Wert sehr interessant. Wirecard wäre mir zu teuer, muß aber nichts heissen. Bayer hat zugegebenermassen gelitten, ist aber eine gute Option. Gleiches für BASF, die finde ich gegenwärtig sogar billig. Aber das gilt für so einige Aktien nach dem letzten Rückgang.

Letztendlich, wenn ich mir Unternehmen betrachte, ist ein Entscheidungskriterium für mich, wie stark ich das Geschäftsmodell finde. Man hat natürlich keine Glaskugel und kann nur schätzen, wie die Welt in 10 oder 20 Jahren aussieht. Aber man kann duchaus sagen, dass viele heute erfolgreiche große Unternehmen eine gute Chance haben, in 20 Jahren noch zu existieren oder sie sind inzwischen aufgekauft worden, was häufig auch nicht schlecht ist. Heutige Geschäftsmodelle müssen aber in 20 Jahren immer noch erfolgreich sein, um als Aktionär entsprechende Erträge zu bekommen. Und da braucht man tatsächlich auch ein bisschen Glück, einige dieser in seinem Depot zu haben. Ich bin aber überzeugt, dass einige von deinen Namen in 20 Jahren noch erfolgreich im Markt sind.

@Matthias

Ich habe mir die Westrock (WRK) einmal angeschaut und finde das Unternehmen interessant. Erstaunlich ist der Kursverlauf bzw. die massive Abwertung des Kurses. Die Überschüsse sind zwar etwas zurückgegangen, der Umsatz allerdings massiv angestiegen. Ich denke, dass der Rückgang eine Übertreibung ist und man sich überlegen kann, dort mal eine Position zu starten. Während ich mir das Unternehmen angeschaut habe, ist mir noch ein weiterer Konkurrent aufgefallen: International Paper (IP). Der Verlauf ist ähnlich zu Westrock, was den Kurs betrifft, aber fundamental sind ein paar Unterschiede. Der Umsatz geht zurück, aber die Rendite steigt. Die Dividendenrendite ist höher (4,5 % zu 3,33%). Was mir bei Westrock aufgefallen ist: Die Dividenden sind äußerst stark die letzten beiden Jahre angestiegen, davor war es keine einheitliche Tendenz. Ich schätze, das aufgrund der sinkenden Erträge dieses Wachstum bei der Dividende nicht gehalten werden kann. Bei IP ist der Verlauf kontinuierlicher mit ziemlich beachtlichen Steigerungen pro Jahr. Unterm Strich finde ich beide Unternehmen äußerst interessant.

Im Gegensatz zu dir habe ich letztes Jahr sehr viele US-Werte gekauft. Der CAD$ ist sicher wegen der Schwäche bei den Rohstoff- und Ölpreisen rückläufig und wird wieder drehen, wenn diese Bereiche stärker werden. Aber gegenwärtig ist der CAD$ ständig am fallen. Beim US-$ schätze ich, das wir noch länger eine Dollarstärke haben, außer Europa rafft sich endlich mal auf und fängt an, aktiver an seinen Problemen zu arbeiten. Da das aber nicht so schnell passieren wird, kaufe ich weiterhin viele US$-Werte. Ich habe die kanadischen Aktien durchforstet und die fünf Banken sind momentan wirklich sensationell bewertet. Ich bin auf eine kleine Firma gestossen, die ich interessant finde: Liquor Stores (LQSIF). Der Kursverlauf ist zwar sehr negativ und was mir ein bisschen Sorge macht sind die leicht rückläufigen Gewinne bei steigenden Umsätzen. Aber sie sind in einem krisensicheren Markt unterwegs. Sicher nichts für eine große Position, ein paar Aktien könnte ich mir vorstellen. Was ist deine Meinung dazu?

@Vali haste denn mal bei DAB-Bestpreis genau hingeschaut wie so die Spreads für US-Aktien bei L&S sind ansonsten zahlste nachher noch mehr als für eine reguläre Order.

Grüße Michael

@Oliver,

Dank Dir, dass Du Dir so viel Zeit genommen hast. IP finde ich auch prima. Das Problem ist, die habe ich schon gehabt. Die habe ich 2008/09 unter 10 USD eingesammelt. IP habe ich dann irgendwann bei 28 oder so wieder verkauft. Jetzt würde es mir schwer fallen, sie zu den Preisen nochmal zu kaufen. ;-) Deswegen lieber etwas, wo ich keinen Vergleichswert habe. Die WestRock ist durch den jüngsten Anstieg wieder unter 4% gefallen, stimmt. Die haben ja erst vor kurzem fusioniert (RockTenn mit MeadWestvaco zu WestRock). Deswegen gibt es noch keine längere Bilanz von dem jetzigen Unternehmen. Aber mir schaut das ganz gut aus.

Ich habe auch US-Werte gekauft, aber weniger mit frisch umgetauschten Euros zu teurem Kurs. Mehr immer nur aus Dividenden in USD, bzw. bin etwas ins Minus mit USD gegangen, das ich mit US-Dividenden wieder abtragen lasse. Mir ist der Kurs jetzt einfach zu teuer, auch wenn Goldman Sucks einen Kurs von EUR/USD von 0.95 orakelt.

Frische Euros möchte ich derzeit nur in CAD tauschen, da die schön billig sind, und die Chance auf Umkehr des Kurses (wieder festerer CAD) irgendwann mal kommen wird. Dann habe ich sie billiger gekauft und profitiere dann später vom stärkeren CAD (hoffentlich mal wieder). Dazu müssen aber eben die Rohstoffe wieder anziehen.

„Liquor Stores“ (TSE:LIQ) habe ich natürlich! ;-) Die sind jetzt so abgestürzt, weil es Befürchtungen gibt, dass die in den Schwerpunktabsatzgebieten, wo die Minen- und Öl/Gasarbeiter immer kräftig gesoffen haben, nun durch Rückgang der Minenarbeiter usw. kein Sprit mehr konsumiert wird. Aber ich denke auch, das ist prinzipiell ein stabiles Geschäft. Ich werde da noch paar nachkaufen (halte ich auch in CAD). Ein anderes Problem könnte werden, dass manche Regionen Kanadas Alkohol zum Vertrieb in Supermärkten freigeben. Meistens darf Alkohol dort nur in lizenzierten Liquor-Läden verkauft werden. Irgend ein kanadisches Bundesland (British Columbia?) hatte diese Andeutung schon mal gemacht, worauf der Kurs auch abtauchte. Wie auch immer, ich werde die halten, bzw. noch paar zukaufen. Ich rechne auch damit, dass die Dividende wohl von 9 auf 5 Cent sinken wird über eine Weile. Mal sehen.

Es gibt einige nette kleine Werte in Kanada. Ich halte auch nach wie vor zu „Wajax“ (TSE:WJX), obwohl da auch Dividende gekürzt wurde, und auch von monatlich auf Quartalszahlung umgestellt wurde. Aber die gefällt mir eben auch einfach.

Schönen Sonntag noch

MS