Selbstüberschätzung führt dazu, dass Privatanleger kaum Geld an der Börse verdienen. In Studien wird das immer wieder klar gemacht. Es liegt vor allem am Trading. Wir unterschätzen die Gefahr des falschen Timings, die Gebühren und Steuern.

Wir haben keine Geduld. Wir können nicht auf dem Hosenboden sitzen bleiben. Das rächt sich.

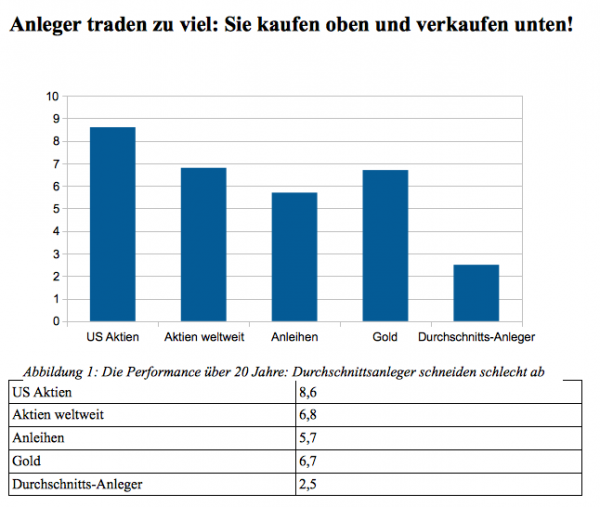

Das Researchhaus Dalbar fand heraus, dass Privatanleger nur 2,5 Prozent in den vergangenen 20 Jahren p.a. verdient haben. Das ist wenig. Nach 30 Jahren bleiben sogar nur 1,9 Prozent unterm Strich hängen. Es ist ein lausiges Resultat. Es bedeutet, wir Bürger holen an der Börse nur die Inflation wieder herein. Wir erhalten den Wert des Börsendepots, mehr aber auch nicht. Das ist ziemlich erniedrigend. Eigentlich bietet die Börse viel mehr Rendite, wenn wir die richtigen Methoden anwenden würden.

Auf Sicht von 20 Jahren (Stichpunkt 2013) schnitten nämlich alle Assetklassen besser ab. Am meisten Geld konnten Sie mit US-Immobilien-Aktien hereinholen. REITS, die sogenannten Real Estate Investment Trusts, legten um zehn Prozent per annum zu, wie dieses PDF zeigt (Seite 7).

Einfach kaufen und liegenlassen ist eine überlegene Methode. Schauen Sie sich in dem PDF die Auswertung auf Seite 7 an. Mit US-Aktien hätten Sie 8,6 Prozent in die Scheune fahren können. Mit weltweiten Aktien, Anleihen oder Gold war ebenfalls mehr zu holen, als der typische Privatanleger geschafft hat.

Was lernen wir daraus? Privatanleger sind häufig am Verlieren. Haben Sie mehr Geduld! Lehnen Sie sich zurück! Relaxen Sie!

Da erkenne Ich mich leider etwas wieder. Ich kannte früher meine Risikotoleranz nicht und auch wenn Ich nicht verkauft habe, so hatte Ich immer ein ungutes Gefühl beim Blick ins Depot. Man muss einfach ruhig bleiben und solche Phasen aussitzen.

Mittlerweile investiere Ich fast ausschließlich langfristig (mit Sparplänen) in ETFs und versuche so selten wie möglich ins Depot zu schauen.

Gruß,

Claudius

Hallo Tim,

auch ich kenne dieses Problem aus persönlicher Erfahrung. Meine ersten Erfahrungen an der Börse habe ich mit dem Traden gemacht und hier nur Intraday investiert.

Das ist leider etwas hängen geblieben und ich habe das auch bei meinen (eigentlich langfristig geplanten) Anlagen gemacht. Ich habe versucht tief zu kaufen und hoch zu verkaufen, wie du dir denken kannst hat das selten funktioniert.

Jetzt habe ich mir eine Regel auferlegt, jede meiner Anlagen wird erst nach frühstens 5 Jahren angefasst. Ich konzentriere mich dabei auch fast ausschließlich auf ETFs und Fonds. Ich denke dadurch werde ich eine deutlich bessere Performance erzielen.

Gruß

Salva

Hallo Salva,

mit mindestens 5 Jahren bist Du dem Durchschnittsanleger um Meilen voraus. Das ist gut. Aber versuche, noch mehr Geduld zu haben. Buffett hält seine Kerninvestments für Dekaden. Seine Veränderungen machen auf Quartalsbasis 1,0 bis 1,5% (vom Portfolio) aus. Das nenne ich eine ruhige Hand. Seine Familienbetriebe verkauft er nie.

Ich hab persönlich für mich beschlossen meine Aktien niemals zu verkaufen…..auch wenn diese pleite gehen. Ich hatte schon Ende der 90er Werte wie Amazon, Apple, Yahoo….AOL usw. usw……viele von diesen Werten wie z.B. CMGI ist vom Kurszettel verschwunden. Wenn ich aber Amazon behalten hätte, dann hätte ich allein bei Amazon ein Akteinwert von ca. 4 Millionen Euro…..Bei Apple wäre es sogar 6 Millionen Euro………Nein ich verkaufe nix….auch wenn 50% der Werte in meinem Depot pleite gehen. Ich muss auch zugeben, dass ich nicht so die Zockerwerte habe wie damals….sondern eher „Buffet-Werte“…….Hab aber auch z.B. ein Netflix im Depot……..Gruß

@Hans Wurst

Eine sehr gute Selbsteinschätzung. Bei so vielen vergebenen Möglichkeiten schon bitter.

Ich habe bisher erst zwei Titel wieder verkauft. Es waren beides Banken. Bei dem deutschen Titell lag ich bis heute richtig. Die amerikanische Bank steht wieder ganz gut da. Allerdings betrachte ich dies nur aus den Augenwinkeln. Ansonsten halte ich die Titel auch in den Phasen der Schwäche.

Gruß Mario

Wie wahr wie wahr – Ging mir vor Jahren genauso – Alles Viel zu schnell verkauft – mini gewinne – Daytrading – Verluste mit 20% im Minus realisiert und und und…

Auf LONG Time (also jetzt 6-7 Jahr rückbetrachtet) könnte ich mir teils in den Ar*** beissen. VerVierfacht / Verfünffacht usw….

Geduld ist eine Muse…

Ich bin seit knapp über nem Jahr bei Facebook investiert und schon verdoppelt. denke aber lange noch nicht daran die zu verkaufen…

Hier sehe ich die Chancen enorm… Wenn man denkt das die in Zukunft Google vom Markt drängen werden.

Mein Absoluter TOP Favorit. Mal sehen wie es in 6-7 Jahren da aussieht… dann feiere ich meinen 40iger und wünsche in Frühpension gehen zu können ;)

Vor einiger Zeit hab ich mal eine Analyse des DIW gelesen.

Da wurden Immobilieninvestments des Durchschnittsbürgers untersucht.

Fazit:

bei 25 % beträgt die Rendite 0 % !

bei 8,5 % der Vermieter ist die Rendite sogar negativ!

21% erzielen zwischen 0 und 2 %

nur 18 % der Vermieter erziehlen 5% und besser

mehr als 50% erzielen Renditen unterhalb der Inflationsrate (nach Abzug von Steuer und Kosten)

http://www.faz.net/aktuell/finanzen/meine-finanzen/sparen-und-geld-anlegen/magere-renditen-jeder-dritte-vermieter-macht-mit-immobilie-keinen-gewinn-13158425.html

Moin Tim,

Buy & Hold ist auf Dauer die Anlagestrategie mit den besten Ergebnissen. Ich propagiere das selbst ständig und doch fällt es mir auch schwer, mich immer daran zu halten. Deshalb habe ich einige Ankerinvestments in meinem Depot, die „großen Brocken“, die ich nicht anrühre. Und ich habe daneben etwas kleinere Positionen, die ich auch mal umschichte. Damit befriedige ich meinen Spieltrieb – und muss gestehen, dass die kleinen Positionen mit dem häufigeren Hin- und her weit weniger Rendite bringen, als die Ankerinvestments. Andererseits gelingt es mir ganz gut, mich selbst zu überlisten daher werde ich wohl erstmal so weitermachen, bis ich vielleicht irgendwann ganz ohne Aktionismus an der Börse engagiert sein kann. ;-)

was seht ihr als gute langzeitinvests? Also den Banken Traue ich mein geld nicht für lange zeit an, ebenso Immobilien-, Versicherungs- & Energiewerten….

Hallo,

ich bin Buy and Holder, aber manchmal möchte ich auch mit nem kleinen Wert zocken (aktuell:WCM), wobei ich hier hauptsächlich auf Insidertransaktionen achte.

Aktien bei denen sich fundamentales ändert verkaufe ich aber auch nach vielen Jahren.

Tim,

was haeltst du bei aktuellen Bewertungen von Rio Tinto, Chevron und Allianz?

@Werner: als gute Langzeitinvestments empfinde ich u.a. z.B. Colgate Palmolive, Münchener Rück und eigentlich auch Berkshire Hathaway…. ich bin leider auch jemand, der erkennen muß, daß viel und häufiges traden nicht genug abwirft, da ich zu ängstlich bin, wenn es wieder gen Süden geht: unterm Strich scheint wohl wirklich das lange Halten von guten (Dividenden-)Aktien das Beste zu sein; siehe Buffet, Kostolany oder auch eine ganz besondere Frau: Stephanie Mucha.

@ Michael,

ja, das Liegenlassen fällt uns allen schwer. Geduld ist Überlegen, weil ein Gutteil der Gesamtrendite auf Dividenden und ihrer Wiederanlage basiert. Das macht dann den Zinseszins so richtig flott. Viele übersehen zudem den Schaden, den der Fiskus mit seinen Abzügen anrichtet. Daher wäre ja ein „Aktiendepot für die Rente“ ideal. So wie es die Amerikaner, Briten, Australier etc. fördern.

@ Jesse Livermore

Alle drei Werte sind schön contrarian. Minen, Öl und Finanzdienstleister sind momentan unbeliebt. Wenn Du Geduld hast, sicherlich erwägenswert, sich in den Sektoren umzuschauen. Ich besitze Chevron und Allianz. Bin also befangen.

Über den deutschen Anleger und seine Renditen, Vortrag von Dr. Christoph Bruns:

https://www.youtube.com/watch?v=z8W8cVd9Be

Vielleicht kommen die Schafe schon dieses Jahr zurück um geschoren zu werden. :-)

Spätestens 2016 sollten sie den DAX aber dann auf 20.000 treiben, ich bin bereit! :-)

@Werner: ich wäre vorsichtig, mit deinem Blick auf die letzten 6-7 Jahre hast du natürlich nicht gerade die Schlechtesten erwischt….

@Tim

Das könnte auch eine Geschichte für Dich sein. Skandalös!

http://www.godmode-trader.de/artikel/skandal-ezb-benachteiligt-private-marktteilnehmer,4211340

Meiner Meinung nach führt ein häufiges Checken seines Depots zu mehr Aktivität.

Wie oft schaut Ihr so im Schnitt nach Euren Anlagen? Täglich? Monatlich?

Ich persönlich viel zu oft. 1mal im Jahr wäre mein Ziel.

Ich halte es wie Michael. Ich habe ein Depot für den Spieltrieb und das auch noch bei einer anderen Bank.

Mein Erfolg? Reden wir über etwas anderes….

Von Immobilien kann ich auch nur abraten, da ich selber 4 Eigentumswohnungen hatte und ich beruflich in der Immobilienbranche tätig bin, bilde ich mir zumindest eine gewisse Kernkompetenz ein. Auf den Laien warten da mehr Fallstricke als bei einer langfristigen Aktienanlage.

Tim hat hier vollkommen recht. Habe denselben Fehler auch mit der Facebook Aktie gemacht und zu früh verkauft. Damals gekauft als sie neu ausgegeben wurde und zu früh verkauft, weil zu ungeduldig.

Das beste an meinen bisherigen Tradingaktivitäten ist, dass ich jetzt einen Riesenverlusttopf habe (Short, wenn Markt hoch, Long wenn Markt runter usw.), der mir wohl ein Leben lang steuerfreie Dividenden bringen wird.

Früher habe ich oft und gern getradet (vor allem Aktien, aber auch Optionen), meine Gedanken waren stets bei den Börsenkursen, mein Erfolg war eher bescheiden.

Seit ein paar Jahren bin ich überzeugter Buy-And-Holder (Weltportfolio mit Hilfe von ETFs), und an die Börse denke ich kaum noch. Die aktuellen Kurse interessieren mich nicht mehr, und das nötige Rebalancing erledigt meine kontoführende Bank (= Vermögenszentrum in der Schweiz). 4x im Jahr schaue ich mir den aktuellen Kontostand an (nämlich dann, wenn ich den Quartalsbericht erhalte), und die restliche Zeit vergesse ich fast, dass ich Wertpapiere besitzte. Echt angenehm, echt befreiend …

@ Anton

wenn ich lese, dass das Vermögenszentrum in der Schweiz Rebalancing vornimmt klingeln bei mir irgendwie die Alarmglocken. Die werden sicher überhöhte Gebühren dafür verlangen, oder!?

Abgesehen davon halte ich nichts von Rebalancing weil die Gewinner künstlich beschnitten werden…

@Stefan

Das Vermögenszentrum verlangt Verwaltungskosten von 0.55% (jährlich), mindestens aber 80 CHF/Jahr (bzw. 20 CHF/Quartal). In diesen 0.55% sind Depot- und Transaktionsgebühren (für Kauf, Verkauf, Rebalancing) enthalten. Ist aus meiner Sicht ein sehr gutes Preis-/Leistungsverhältnis.

Siehe auch hier: https://finanzportal.vermoegenszentrum.ch/dms/vzdocs/pdf/sparen_anlegen/Infos-zu-sparen-anlegen/de/VZ_Sparen_Anlegen-Factsheet/Das%20Wichtigste%20in%20K%C3%BCrze.pdf

Rebalancing macht nur Sinn, wenn man sich ein Weltportfolio mit einer fixen Aufteilung wünscht (z.B. 70% MSCI World, 30% MSCI Emerging Markets). Klar: Die Gewinner werden beim Rebalancing verkauft und die Verlierer aufgestockt. Gemäss einschlägiger Literatur (z.B. „Gerd Kommer: Buy-and-Hold-Bibel“) gewinnt man dadurch eine Mehrrendite von ca. 1% jährlich.

Ein Weltportfolio mit Rebalancing macht für all diejenigen Sinn, die Wertpapiere besitzen möchten, sich aber nicht selbst um ihre Wertpapiere kümmern und auch keinen Vermögensverwalter (= Mensch) einspannen möchten. Das Rebalancing erfolgt nach festen Regeln, kann also nicht von einem Vermögensverwalter missbraucht werden, um Transaktionskosten zu generieren.

Ich selbst könnte mich schon um mein Weltporfolio selbst kümmern (= das Rebalancing selbst vornehmen), aber wenn ich mal nicht mehr bin (was hoffentlich erst in vielen Jahren sein wird), wäre meine Frau völlig überfordert mit diesem selbst verwalteten Weltportfolio. Deshalb habe ich mich für das Vermögenszentrum entschieden (in Deuschland gibt es ja die Arero-Fonds; aus meiner Sicht auch eine sehr gute Sache: http://www.arero.de/).

@ Stefan

In den USA sehe ich den Trend, dass Rebalancing kritischer betrachtet wird. Einige warnen schon davor. Wegen der Kosten, Steuern etc. Und sie empfehlen, es eher seltener zu tun.

Jedenfalls ist es ein umstrittenes Thema.

Vanguard hat dazu einen Leitfaden herausgebracht: Der Rat: Ja, mache es, aber nicht zu oft.

http://www.vanguard.com/pdf/icrpr.pdf

Liebe Leute,

ich stimme Euch ja weitgehend zu. aber ein wesentliches Problem klammert Ihr doch aus.

man hat halt nicht nur google, amazon oder apple im Depot gehabt, wo sich Halten enorm gelohnt hätte.

sondern vielleicht auch Deutsche Bank zu 80€ gekauft oder E.on zu 100€ gekauft oder 3D Systems zu 70€ gekauft oder …

wann steigt man aus, zieht die Notbremse? nach welchen Kriterien richtet Ihr Euch? maximal 20% Verlust? Einschätzung des Geschäftsmodells, Qualität des Managements, etc.? traut Ihr Euch das zu? ich mir nicht.

habe jedenfalls schon oft versäumt, super Gewinne zu realisieren, weil ich den Hals nicht voll bekommen habe, und dann gewartet, bis ich wieder im Verlust war, und dann die Nerven verloren …

das will ich vermeiden. deshalb schaue ich oft ins Depot. und das ist nervig.

@ FCA-Franz

Investmentlegende Warren Buffett sagt, ein schlimmer Fehler sei es die Kurse zu beobachten.

Index-Legende Jack Bogle sagt, Buy and Hold ist überlegen:

http://www.cnbc.com/id/102692154

In der Wissenschaft setzt sich dieses Gedankengut mehr und mehr durch. Siehe das Interview, das ich mit Professorin Michaela Pagel geführt habe:

http://wirtschaftsblatt.at/home/boerse/investor/4695625/Auf-lange-Sicht-ist-der-Schaden-fur-Anleger-enorm

Wenn Anlger verstärkt eine passive Anlagestrategie auf Basis von ETFs verfolgen würden, würden sie auch Geld verdienen. Mittlerweile ist es sogar wissenschaftlich erwiesen, das eine aktive Anlagestrategie nach Anzug von Kosten und Steuern der passiven Strategie unterlegen ist. Aktiv gemanagte Fonds erzielen auf Dauer nicht die Überrenditen, die notwendig sind, um die Kosten des Fondsmanagements zu kompensieren und trotzdem die Benchmark zu schlagen. Schließlich ist es eine alte Börsenweisheit: Hin und Her macht Taschen leer. Wer dagegen ETFs kauft (kostengünstig und transparent) und eine langfristige Buy-and-Hold-Strategie fährt, wird mit seinem Portfolio ohne großes Hin und Her immer dicht an der Marktrendite liegen.

Psychologisch ist die Börse äusserst spannend:

Es gibt so viele Beispiele, wie Menschen nach ihren Gefühlen statt rational entscheiden und handeln.

zB sagten mir, als ich in Börsenforen neu war, alle Leute, es sei völlig klar, man kaufe tief und verkaufe hoch. Es gibt da so ne Grafik (bzw. mehrere Varianten davon), wo die Gefühle des Anlegers beschrieben werden. Als ich das postete, sagte man, das sei Grundwissen, etc.

Aber sobald ich beobachte, wie die Leute *wirklich* handeln, dann kaufen sie wirklich zum Höchststand und umgekehrt. Es ist unglaublich, selbst Leute, die das Wissen hätten, handeln klar falsch, obwohl sie behaupten, richtig zu handeln.

In allen Foren habe ich noch niemanden getroffen, der den Index (seines Landes oä) schlägt (ausser mich selbst). Obwohl zB Aktien die höchste Rendite bringt, geht mand avon aus, über Sektoren, Länder und Asset-Klassen (zB Öl, Gold, Immobillien, Bonds, etc) streuen zu müssen.

Ich habe eine total simple Strategie ausgedacht. Sie ist so simpel, dass die Menschen mich dafür auslachen. Aber tatsächlich habe ich bisher meinen Vergleichsindex gut geschlagen.

Einen Bärenmarkt hatte ich noch nie erlebt. Aber ich freue mich darauf, da ich quasi auf fallende Kurse vorbereitet bin.

Derzeit versuche ich, 4/9 als Cash zu behalten, welches ich ausschliesslich zum Nachkauf gesunkener Aktien benutze. Da ich Aktien (bei Überbewertung) verkaufe, könnte es sein, dass ich in 3 Jahren einen CAsh-Anteil von 75% halte (falls es bis dahin weiter aufwärts geht). Geht es hingegen abwärts, kaufe ich meine Aktien nach und würde also während des Crashes nach und nach investieren. Mein Cash-Anteil würde dann zB (bei einem Bärenmarkt 2016) anfangs bei rund 50% liegen, und noch vor dem Tiefpunkt auf unter 5% sinken.

Ich freue mich riesig auf den Bärenmarkt und hoffe, er kommt schon 2016, und zwar richtig.

Und…. Habt ihr euch in den Jahren daran gehalten