Ob Erfolg attraktiv erscheint, liegt im Auge des Betrachters. Die reale Performance als eine rationale Bewertungsgrundlage kann dabei eine untergeordnete Rolle spielen. Die Beimessung von Attraktivität als einen Entscheidungsfaktor findet auf der emotionalen Ebene statt.

Beim Fußball ist das gut ersichtlich. Binnen vier Jahren gewann die spanische Nationalmannschaft alle relevanten Großturniere (2x Europameister, 1x Weltmeister). Dennoch wurde von vielen Seiten über die einschläfernde Spielweise von „La Furia Roja“ genörgelt. Die durchaus rationale Herangehensweise der Spanier, den Ball so lange wie möglich in den eigenen Reihen zirkulieren zu lassen und damit dem Gegner kaum aktive Spielanteile zu gewähren, „überstrahlte“ im Negativen die beeindruckende mannschaftliche Leistung dieser goldenen Generation. Das Spiel mit dem runden Leder ist eine höchst emotionsgeladene Angelegenheit.

Dieser Gastbeitrag ist von Clemens Faustenhammer, der das Blog Dividend Post betreibt.

Gefühlt ähnlich, wenn auch kaum so breitenwirksam als der Fußball (leider!), verhält es sich in der ewig-jungen Debatte der beiden wohl prominentesten „Denkschulen“ des Investierens. Je nach Marktlage lässt sich das Duell „Growth versus Value“ prima aufwärmen wie ein feines Wiener Saftgulasch, wobei letzteres im Vergleich zu ersterem nach jedem Aufwärmen wirklich besser schmeckt. Der eineiige Zwilling von Value-Aktien sind nicht selten die sogenannten „Dividenden-Aktien“, die in gewisser Form als Muster für diese Investmentstrategie fungieren. Nach Belieben kann das Wort „Dividende“ undifferenziert in das Gespräch eingebaut werden, um dem Diskurs den nötigen Schuss Polarisierung beizumengen. Es menschelt dann.

Dividenden-Themen sind Clickbait

Überhaupt, jetzt habe ich es in den Mund genommen, dieses unerhörte D-Wort! Insbesondere im deutschsprachigen Raum vermittelt mir die offensichtliche Hartnäckigkeit und Eifrigkeit, mit der die Debatten in den Kommentaren auf Social Media oder unter Blogbeiträgen geführt werden, den Eindruck, dass hier ein wahrer Religionskrieg ausgebrochen ist. Eben ein gefundenes Fressen für die schreibende oder youtubende Zunft. Denn die steilen (Hypo-)Thesen über Sinn und Unsinn von Dividenden garantieren Click-Zahlen und Aufmerksamkeit.

Der „Investmentkultur“ oder auch der „neuen deutschen Aktienkultur“ – was für ein Fremdwort für einen Österreicher wie meine Wenigkeit – ist dieses trostlose Schauspiel kaum zuträglich. Wenn sich die sogenannten Einkommensinvestoren auf der einen Seite und die Growth-Apologeten auf der anderen Seite des Spektrums gegenseitig die vermeintlichen Evidenzen für die Unzulänglichkeit der von der jeweils Gegenpartei bevorzugten Investmentstrategien unter die Nase reiben, bleibt kein Auge trocken. Eventuell kennt man die Szenerie aus dem Freundeskreis, wenn wieder mal die Startaufstellung des liebgewonnenen Fußballvereins bis in das kleinste Detail auseinandergenommen wird. Außenstehende (ich schließe mich davon aus!), die dieses obskure Geschehen beobachten, kommen mit einem gewissen Sarkasmus zum Schluss, dass sich hier wohl eine profunde Menschenrunde von lauter verhinderten Profitrainern und verkannten Taktikgurus zum eifrigen Diskus eingefunden hätte.

Walgreens & 3M pfui, Alphabet, Meta & Co hui?

Einseitige Fixierungen und das Kaprizieren auf den einen Faktor können nicht nur Schmerzen auf intellektueller Ebene auslösen, sondern eine fatale Auswirkung auf die finanzielle Gesundheit des Depots zeitigen. Nüchtern betrachtet ist die Dividende eines von mehreren Mitteln in der Kapitalallokationspolitik von Unternehmen. Im Vergleich zu anderen Instrumenten, die dem börsengelisteten Firmen zur Verfügung stehen, genießt die ausschüttende Variante scheinbar eine hohe Attraktivität bei Anlegern, was wiederum für prächtige Schlagzeilen wichtig ist.

Da war das neue Jahr 2024 noch keine Woche alt, schon gab es für die Aktionäre eines langjährigen Dividendenaristokraten eine Hiobsbotschaft: Die Drogerie- und Apothekenkette Walgreens Boots Alliance kürzte die Dividende um fast die Hälfte. Eine Industrieikone schlechthin folgte wenige Wochen später: Der Patentkaiser und einstige Dividendenkönig 3M, gemeinhin werden so Unternehmen bezeichnet, die zumindest 50 Jahre in Serie die Dividende anheben, entledigte sich seinem Dividendenwachstums-Dogma. Im Zuge einer Umstrukturierung, die u.a. in die Abspaltung von Solventum gipfelte, nutzte das Management von 3M die Gunst der Stunde und kürzte die Dividende.

Andererseits sorgten die initiierten Dividendenzahlungen bei einem Teil aus dem Kreise der „Big Tech“ Unternehmen für Aufsehen. Neben dem Google-Mutterkonzern Alphabet und Meta (vormals Facebook) schütten seit 2024 auch die Buchungsplattform Booking sowie der CRM-Spezialist und SAP-Mitbewerber Salesforce erstmals aus. Lediglich zwei der als „Magnificient Seven“ gehandelten Highflyer aus dem US-Leitindex S&P 500 zahlen (vorerst) keine Dividende an ihre Aktionäre: Tesla und Amazon.

Fakt: Dividenden (und ihr Wachstum) sind Mainstream

Interessant zu beobachten war, wie sich im Vorfeld der vorletzten Quartalszahlen die Einschätzungen der Finanzjournalisten zu Amazon glichen. Der Tenor: Wann wird Amazon es den anderen Technologieunternehmen gleichtun und eine Dividende zahlen? Denn bis dato setzte der E-Commerce-Gigant mit einem formidabel laufenden Cloud-Geschäft in seiner Kapitallokationsstrategie vollkommen auf Wachstum und Profitoptimierung. Entweder floss der erwirtschaftete Free Cashflow dank milliardenschwerer Kapitalinvestitionen in das organische Wachstum des bestehenden Geschäftsmodells (v.a. Forschung & Entwicklung) oder anorganisch durch die Akquisition von anderen Unternehmen (z.B. Whole Foods Market oder One Medical). Die Nettoschulden von Amazon fallen beim Blick auf die Ertragskraft kaum ins Gewicht, da diese das Unternehmen rein hypothetisch innerhalb eines Jahres bedienen könnte. Die verbleibenden beiden Instrumente der Kapitalallokation wie das Auszahlen einer Dividende oder ein Aktienrückkaufprogramm spielten in den letzten Jahren bis auf eine Ausnahme überhaupt keine Rolle.

Ohne es zu wissen, glaube ich, dass sich daran vorerst wenig ändern wird, ehe das Management um CEO Andy Jassy andere Signale aussendet. Doch warum dreht sich die Frage darum, ob eine Firma nun eine Dividende zahlt oder darauf verzichtet? Wissenschaftliche Studien kommen in ihren Analysen auf unterschiedliche Gründe, warum Ausschüttungen für institutionelle Investoren eine große Bedeutung haben.

2 Theorien, warum Dividenden so wichtig für Investoren sind

Zum einen ist die sogenannte „Signaling Theory“ ins Feld zu führen. Diese besagt, dass gut geführte Unternehmen durch die Auszahlung einer Dividende optimistische Signale zur wirtschaftlichen Zukunft des Geschäftshergangs an ihre Eigentümer aussenden. Auch in diesem Theorem wird eine Informationsasymmetrie zwischen dem Management und den Aktionären vorausgesetzt, in der der Aktienkurs lediglich die öffentlich bekannten Informationen einpreist.

Zum anderen gibt es die „Agency Theory“ oder zu Deutsch „Prinzipal-Agent-Theorie“. Im Kern geht es um dieselbe Asymmetrie in der Informationsverteilung zwischen dem Management („Agent“) und den Eigentümern („Principal“) im Zusammenhang mit potentiell divergierenden Zielen zwischen den beiden Parteien.

Ausgeschüttete Dividenden senken mit der Zeit sukessesive das Risiko des Anlegers

Zur Verringerung dieses Konflikts wird eine von der institutionellen Investorenschaft geforderte Dividendenpolitik implementiert, um das Management für eine Kapitalallokation im Sinne der Aktionärsrendite („shareholder return“) und transparenten Governance zu disziplinieren. Stellvertretend dafür sind festgelegte Bandbreiten für Ausschüttungsquoten vom Gewinn oder Free Cashflow, die im Einklang mit den Wachstumsambitionen und der Strategie des Unternehmens stehen sollten, aber gleichzeitig eine gewisse Sicherheit den Eigentümer gibt. Diese gewinnen eine souveräne Entscheidungsmacht über die ausgeschütteten Dividenden. Es existiert keine Garantie oder Verpflichtung auf die Auszahlung einer Dividende, jedoch verringert jede beim Aktionär eingelangte Ausschüttung sukzessive die Risikoexposition, da der Preis des Investments ohnehin dem inhärenten Marktrisiko ausgesetzt ist.

Beispiel für eine Dividendenpolitik anhand von Ahold Delhaize (Quelle: Offizielle Website)

Eine Ergänzung wert ist, dass Anbieter aus der Fonds-Landschaft die Dividende als ein obligatorisches Aufnahmekriterium definieren. Das hängt mitunter mit den Kunden dieser Produkte (ETFs, aktiv-gemanagte Fonds etc.) zusammen: den institutionellen Investoren. Daher ist es kaum verwunderlich, dass über 80 Prozent der Unternehmen aus dem S&P 500 eine Dividende auszahlen (siehe Finviz-Screener). Das sind etwas über 400 Unternehmen, die im US-Leitindex gelistet sind. Nur geringfügig geringer fällt die Anzahl an Firmen aus, die eigene Aktien zurückkaufen. Im NASDAQ 100 sind es drei Fünftel der Unternehmen, die ihren Aktionären eine Dividende ausschütten.

80 Prozent der S&P 500 Unternehmen zahlen eine Dividende (Quelle: finviz.com)

Im letzten Jahr hatte ich für einen Vortrag den simplen Vergleich der Schnittmenge zwischen dem S&P 500 Index und der nach David Fish benannten CCC-Liste, in der jene Unternehmen geführt werden, die zumindest seit fünf Jahren eine jährlich wachsende Dividende ausschütten, durchgeführt. Für mehr Informationen dazu verweise ich auf meinen letzten Gastbeitrag. Das Ergebnis belief sich auf ca. 60 Prozent an Überschneidungen. Dividendenwachstum ist keine besondere Sache, sondern ist ähnlich Mainstream wie die Dividende an sich.

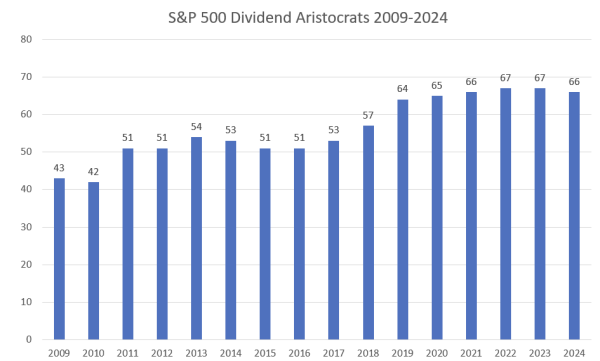

S&P 500 Dividend Aristocrats: eine kurze Abhandlung über die Erstgeborenen

Als index-basiertes Ebenbild für das Investieren in arrivierte „Dividenden-Aktien“, um mich dem Vokabular der Finanzpornographie zu bedienen, fungiert der legendäre wie populäre Index aus den sogenannten S&P 500 Dividend Aristocrats. Wenn man den Zahlen für das Produkt aus dem Hause ProShares vertrauen darf, hat der unter dem Ticker NOBL aufgelegte ETF zwölf Milliarden Dollar an Fondsvolumen. Auch kein Bemmerl, wie man manchmal noch in Wien zu sagen pflegt.

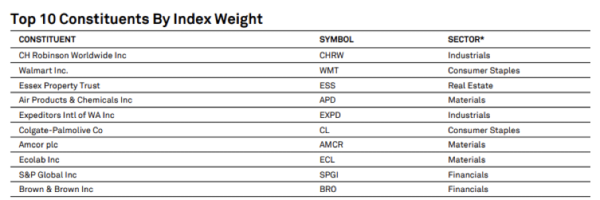

Das herausstechende Kriterium für die Aufnahme in den Index ist eine Mindestdauer von 25 Jahren jährlich steigenden Dividenden. Basierend auf der Methodologie des Index müssen die Unternehmen des Weiteren neben der Mitgliedschaft im S&P 500 auch Anforderungen hinsichtlich Marktkapitalisierung und Liquidität erfüllen. Dies erklärt auch den Unterschied zwischen den knapp 150 Dividend Champions aus der CCC-Liste und dem Aristokraten-Index mit aktuell 66 Unternehmen. Unter den Schwergewichten sind bekannte Einzelwerte wie Colgate-Palmolive, Walmart oder die Ratingagentur S&P Global. Ein Rebalancing findet viermal im Jahr statt. Allfällige Änderungen in der Zusammensetzung werden nach Tagung des Index Committee auf der Website von Standard & Poor’s veröffentlicht.

Schwergewichte des S&P 500 Dividend Aristocrats Index (Quelle: S&P)

Es gibt 2 Fallstrikte: Confirmation Bias und Survivorship Bias

Dass die Performance der Vergangenheit keine Garantie für die Zukunft ist, hatte ich bereits im letzten Beitrag geschrieben, als ich die historische Entwicklung der Dividend-Champions unter die Lupe nahm. Einerseits ist ein Fallstrick die Confirmation Bias, die durch den vermeintlich robusten, jedoch vergangenheitsbezogenen Track Record zu einer zu optimistischen Einschätzung der Zukunft verleiten kann. Andererseits erinnere ich an den nicht minder gefährlichen Zwilling namens Survivorship Bias, der den Blick ausschließlich auf die überlebenden Aristokraten aus der Heldengalerie wirft.

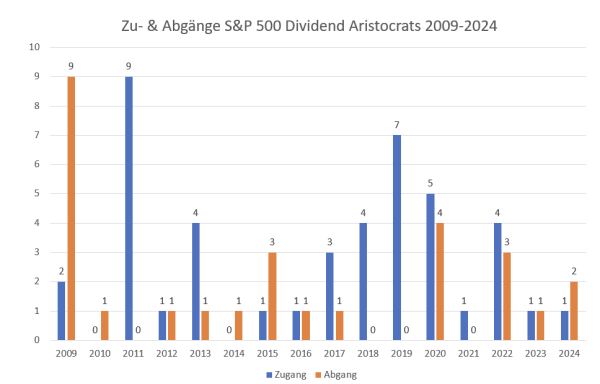

Insgesamt zählen wir seit 2010, dem ersten vollen Jahr nach der Finanzkrise 2008/09, 19 Abgänge aus dem Index. Es stellt sich die Frage, ob diese Exits ausschließlich auf wirtschaftliche Schwierigkeiten der betroffenen Unternehmen zurückzuführen sind oder es andere Kriterien, die für einen Ausschluss aus dem Index verantwortlich waren, gab.

Entwicklung der S&P500 Dividendenaristokraten seit 2009 (Quelle: eigene Darstellung)

Nach der Finanzkrise kürzten acht Unternehmen ihre Dividende, ein Unternehmen pausierte für sechs Jahre mit den Dividendensteigerungen. Dabei handelt es sich um das aktuell wertvollste Pharmaunternehmen der Welt, Eli Lilly. Des Weiteren existieren acht Werte heute nicht mehr: sie wurden aufgekauft, fusionierten mit anderen Firmen oder spalteten sich in mehrere Einzelwerte auf. Für die verbleibenden zwei Exits liegt die Ursache im methodischen Setup des Index. Sowohl Bemis, wenige Jahre später vom heutigen Dividendenaristokraten Amcor übernommen, als auch Leggett & Platt mussten den S&P 500 verlassen und erfüllten damit ein Basiskriterium nicht mehr. Ironischerweise strich Leggett & Platt mit einer Historie von über 50 Jahren Dividendenwachstum just im April 2024 beinahe die gesamte Dividende.

Zu- und Abgänge im S&P 500 Dividend Aristocrats Index seit 2009 (Quelle: eigene Darstellung)

Reges Kommen und Gehen – Dividendenaristokraten im Wandel der Zeit

Nach dem Abtreten von 3M verbleiben somit noch sechs Veteranen im Index, die seit Auflage ununterbrochen ihre Strähne aufrechterhalten. Neben bekannten Größen wie Johnson & Johnson, Coca-Cola und Procter & Gamble sind das eher weniger bekannte Werte wie die Baumarktkette Lowe’s, dem Industrie-Konglomerat Dover und das ebenso dem Industriesegment zugerechnete Unternehmen Emerson Electric. Aus mir unbekannten Gründen musste das Gründungsmitglied Genuine Parts Company, ein spezialisierter Händler für Ersatzteile in der (Automobil)Industrie, im Jahr 2001 den Index verlassen, ehe das Unternehmen aus dem Bundesstaat Georgia 2011 mit der Wiederaufnahme ein Comeback feierte. An der intakten Dividendenwachstumshistorie von 68 Jahren und der S&P 500 Zugehörigkeit (ununterbrochen seit 1973) kann es wohl nicht gelegen haben.

Über eine Dauer von dreieinhalb Jahrzehnten spiegelt die „Transferhistorie“ auch den strukturellen Wandel der Wirtschaft wider. Der Herausgeber des US-amerikanischen Boulevardblatts USA Today, Gannett, verließ schon einige Jahre vor der Aufspaltung in zwei unterschiedliche Unternehmen und im Zuge der Finanzkrise den Index der Dividendenaristokraten. Ebenso kürzte der einstmals weltweit größte Hersteller von Frankiermaschinen Pitney Bowes mehrmals die Dividende.

Über die Metamorphose von General Electric können zig Praxisbeispiele für BWL-Bücher verfasst werden. Die Strukturumbrüche in der Telekommunikationsbranche lassen sich emblematisch anhand der Dividendenhistorie von Lumen Technologies (vormals CenturyLink) ablesen. Nach dem Index-Exit im Jahr 2011 folgten zwei Dividendenkürzungen (2013, 2019). Trotzdem wirkte die phasenweise zweistellige Dividendenrendite für manche aus der Finanzblogosphäre attraktiv genug, den strauchelnden Telko das Etikett einer „Income-Aktie“ zu verpassen. Schließlich verkündete die neue Chefin Kate Johnson im Herbst 2022, dass Lumen aufgrund des Pivots in Richtung Infrastruktur-Anbieter für Cloud-Services die Dividende komplett streicht.

Rebalancing ist bei den Dividendenaristokraten recht treffsicher

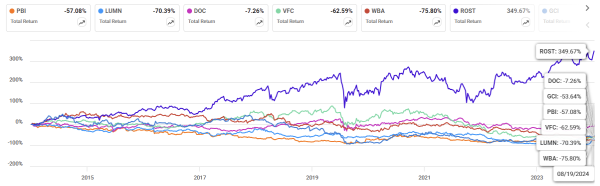

Wenn wir uns den Performance-Chart dieser gefallenen Dividendenaristokraten, gemessen an der erzielten Gesamtrendite für die letzten Jahre ansehen – GE habe ich aufgrund der massiven Umstrukturierungen außen vorgelassen –, erkennt man, dass der Rebalancing-Mechanismus bis auf eine Ausnahme recht treffsicher selektiert. Der positive Ausreißer, nämlich der Discounter Ross Stores, setzte im Zuge des Ausbruchs der Coronapandemie die Dividende für einige Quartale aus, zahlt jedoch seit drei Jahren wieder eine wachsende Dividende an seine Aktionäre.

Total Return ehemaliger Dividendenaristokraten (Quelle: Seeking Alpha)

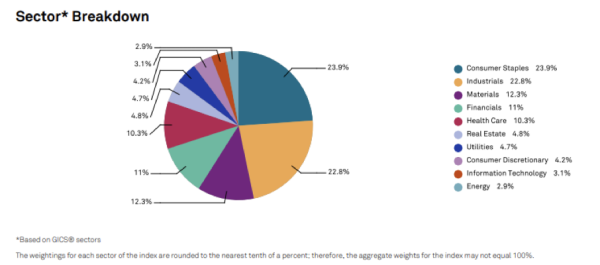

Bei der Sektorenaufteilung des S&P 500 Dividend Aristocrats Indexes fallen die hohen Anteile des Basiskonsums und Industriesektors auf. Die Finanzwerte und Immobiliengesellschaften hatten nach der Lehman-Pleite 2008 einen deutlichen Rückgang.

Gewichtung nach Sektoren des S&P 500 Dividend Aristocrats Index (Quelle: S&P)

Der recht geringe Anteil an IT-Werten dürfte in den kommenden Jahren deutlich ansteigen. An der 25-Jahre-Schwelle stehen einige Hochkaräter wie Analog Devices, Microsoft, Qualcomm oder Texas Instruments.

Welcher Betrachtungszeitrum ist angemessen?

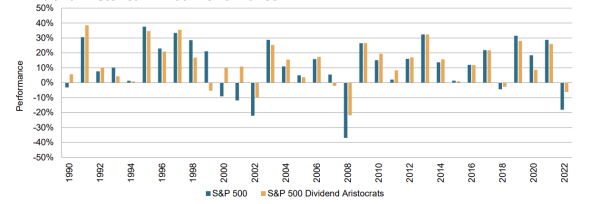

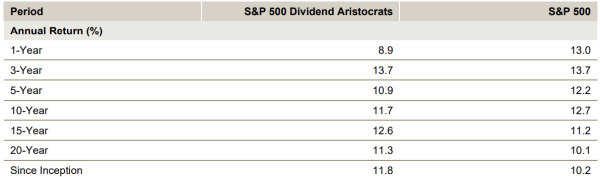

Nun sind Zahlen, Daten und Fakten schön und gut, aber wie schaut’s mit der Rendite des Index aus? Und wie so oft bei der Analyse der Performance dreht sich alles um die Frage des relevanten Betrachtungszeitraums. „Langfristig hat sich der S&P 500 Dividend Aristocrats bei geringerer Volatilität besser entwickelt als der S&P 500“ steht in einer hauseigenen S&P-Studie über ihren Index.

Performance des S&P 500 Dividend Aristocrats Index seit 1990 (Quelle: S&P)

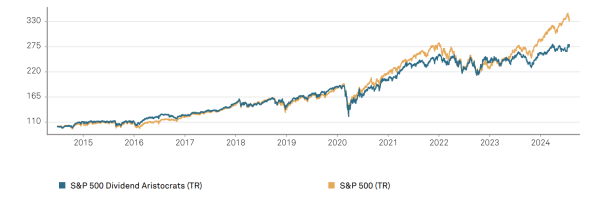

Eine Person, die in das Produkt innerhalb der letzten fünf Jahre investiert hätte, würde dieser Aussage wohl mit Vehemenz widersprechen und mit Fug und Recht das Gegenteil behaupten, wenn man sich die Entwicklung vergegenwärtigt:

Performance des S&P 500 Dividend Aristocrats Index seit Mitte 2014 (Quelle: S&P)

Was soll man sagen: beide Aussagen sind je nach Blickwinkel richtig.

Performance-Vergleich S&P 500 Dividend Aristocrats und S&P 500 (Quelle: S&P)

In mir ruft das einen Vater-Sohn-Dialog über den Lieblings-Fußballverein in Erinnerung (ich weiß sehr stereotyp…). Während der Vater mit Stolz auf die Erfolge aus vergangenen Jahrzehnten verweist, um mit Überzeugung die (einstige) Größe des Klubs zu untermauern, hat der leidgeplagte Sohn lediglich ein verlorenes Cup-Halbfinale in den letzten zehn Jahren als sein „Highlight“ miterleben dürfen.

Das Gute an der Sache beim Investieren ist, dass eine Bereinigung des Portfolios der Vorgeneration schnell und unkompliziert vonstattengehen kann. Aus eigener Erfahrung kann ich bestätigen, dass die einmalig getroffene Entscheidung (des Vaters) über die persönliche Klubpräferenz (des Sohnes) einem irreparablen Schaden für Herz und Psyche nahekommen kann. Und wer noch behauptet, dass das Investieren an der Börse eine reichlich mit Emotionen aufgeladene Angelegenheit wäre, sei die Lektüre von Nick Hornbys Fever Pitch ans Herz gelegt.

Die Börse kennt keine linearen Effekte

Als ein Mensch, der sich auf die merkwürdige Angewohnheit versteift hat, im Stile eines Chronisten über die neuesten Dividendenerhöhungen stets am Laufenden zu bleiben, fühle ich mich an ein vielleicht nicht unbekanntes Phänomen erinnert. Wenn ich heute in meiner alten Heimat auf Besuch verweile, scheinen mir manche Räume unseres alten Bauernhaus deutlich kleiner als ich sie noch aus den Tagen meiner Kindheit abgespeichert habe. Beim Blick auf so manch arrivierten Dividendenaristokraten fühle ich mich an diese verzerrte Wahrnehmung erinnert. Was waren das vor gut zehn Jahren noch für beeindruckende Wachstumsraten bei der Dividende. 3M lässt grüßen!

Der große Schwachpunkt von deskriptiven Statistiken, deren Grundlage auf das jahrzehntelange Sammeln von Erfahrungen bzw. empirischen Daten basiert, ist nun mal die Unsicherheit. Der Erfolg gemessen an der Performanceentwicklung gestaltet sich beim Investieren als kein linearer Effekt. Unterliegt das Konzept der Dividendenaristokraten somit einem Konstruktionsfehler? Nein, den Rebalancing-Mechanismus kann man als ein wesentliches Instrument des Risikomanagements bezeichnen, wie weiter oben im Text dargelegt. Überhaupt hängt es vielmehr mit der Art des Denkens zusammen, wie man mit Wahrscheinlichkeiten in den unterschiedlichen Szenarien umgeht.

Wo kommt eigentlich die Dividendenstetigkeit her?

Was sich daraus herausdestillieren lässt, bleibt das in regelmäßigen Abständen zu vollziehende Hinterfragen der eigenen Investment Cases. Ohne herablassend klingen zu wollen, ist meines Erachtens die singuläre Betrachtung von Kennzahlen wie die Höhe der Dividendenrendite, die Marketing-erprobte Etikettierung á la Dividendenaristokrat, aber auch die historische Dividendenwachstumsrate keineswegs abschließende und schon gar nicht alleinentscheidende (Kauf-)Argumente, die beim Durchlaufen des Investmentprozesses ergründet werden. Die Schlüsselfaktoren zu kennen, woher eigentlich das Dividendenwachstum stammt, wie beispielsweise ein über unterschiedliche Konjunkturzyklen hinweg funktionierendes Geschäftsmodell, welches im Einklang mit einer nachhaltigen Kapitalallokation steht, ist des Pudels Kern.

Ob es nun als ungerecht empfunden wird, dass Experten (?) aus den Finanzmedien oder der Finfluencer-Blase gemeinsam in den Chor einstiegen, um das Konzept der Dividendenaristokraten zu hinterfragen oder gleich für tot erklären, ist für mich ohne Relevanz und würde den Rahmen dieses Gastkommentars sprengen. Diese Diskussionen kaprizieren sich vornehmlich auf die Verpackung (den Titel Dividendenaristokrat) anstatt auf den Inhalt (das Unternehmen) näher einzugehen. Das wäre mal ein erster Ansatzpunkt für eine konstruktive Auseinandersetzung.

Mir sind Verlässlichkeit, Stabilität und Kontinuität wichtig

Als Investor mit einem langfristigen Anlagehorizont zählen für mich Verlässlichkeit, Stabilität und Kontinuität als Leitschranken für die Auswahl investitionswürdiger Unternehmen. Das Investmentkonzept steht, die strategischen Ansätze sind klar voneinander abgegrenzt. Mein Schwerpunkt liegt auf ein diversifiziertes Portfolio mit dem Fokus auf Unternehmensqualität im Kontext der jeweiligen Branche. Ein Versorger erfüllt eine andere, weil defensivere Rolle im Portfolio, als ein wachstumsorientierter Serienkäufer aus den Sektoren IT oder Health Care. Das ist der wesentliche Punkt beim Stockpicking.

Der Faktor Qualität lässt sich in einzelnen Merkmalen einordnen, aber keineswegs in einem gesamtheitlichen Ansatz mit einer einzigen Kennzahl adäquat ausdrücken. Unternehmen besitzen wie wir Menschen unterschiedlichen Qualitäten oder Stärken, die bestenfalls die bekannten Schwächen überwiegen. Die Dividende als einen Qualitätsfaktor zu determinieren, ist zu kurz gegriffen. Gleichwohl stellt sie in meiner Investmentstrategie einen durchaus brauchbaren Ansatzpunkt dar, der die eigene Analyse um einen weiteren Indikator in der Bewertungsfrage des Unternehmens anreichert.

Vielmehr spiegelt sich in ihr die meine persönliche Präferenz für den bevorzugten Anteil an der Aktionärsrendite wider. Klarerweise wird das als ein subjektiver und stärker gewichteter Attraktivitätsfaktor wahrgenommen als in anderen Investmentstrategien. Beim Parforceritt durch die historische Entwicklung der S&P 500 Dividendenaristokraten wurde offensichtlich, dass diese Unternehmen unabhängig von der Kapitalallokationsstrategie keine sogenannten „Aktien für die Ewigkeit“ sind. Der CEO von Wienerberger, Heimo Scheuch, könnte es treffender nicht formulieren: „Die Dividende stellt die aktuelle Zuversicht des Managements für die weitere Entwicklung des Unternehmens dar.“

Bisherige Beiträge:

Die Kraft wachsender Dividenden (2022)

Zur Person:

Clemens bekleidete unterschiedliche Führungspositionen in der Immobilien- und Finanzbranche, in der er seit eineinhalb Jahrzehnten beruflich tätig ist. Aktuell verantwortet der gebürtige Österreicher den Bereich Group Resilience Management für eine internationale Bankengruppe. Der Privatinvestor ist seit zwei Jahrzehnten am Kapitalmarkt aktiv. Mehr Infos gibt es in seinem Blog.

Einer der besten Gastbeiträge !

Der Beitrag bestätigt meine Einstellung zu Dividenden: Eine Milchmädchenrechnung, ich beachte sie nicht.

Widerspruch. In seinem Depot sind doch viele Dividendenaktien dabei. Bin etwas verwirrt.

Wieso sollte das ein Widerspruch sein? Der Autor hat doch garnichts gegen Dividendenaktion…

Investieren ist einfach = 11-jähriges Kind kann entscheiden, ob es Allianz, BASF, BMW, D.Telekom, Munich Re oder Siemens-Aktien kauft. Deswegen sollte man die seltenen Worte im Artikel löschen, einfache Worte verwenden und den Artikel auf 1/2 verkürzen, damit es auch 11-jährige Kinder komplett verstehen. Bei Walgreens sollte man erklären, warum die Aktie 9 Jahre gefallen ist. Und dann würde ich sagen: ein Rentner sollte von 65. bis 86. Jahr ähnliches Einkommen von Dividenden wie von der Rentenversicherung haben. Dazu sollte er bis zum 65. Jahr rund 30 sympathische und gesunde Unternehmen kaufen, mit Dividendenrendite > 3%, KBV < 3, KUV <3. Nur 1/3 der Aktien sollte aus den USA sein.

Allianz, BASF, BMW, Deutsche Telekom, Munich Re, Siemens, AT&T, Bank of America, Cisco Systems, Johnson & Johnson, Kraft Heinz, Pfizer, Procter & Gamble, RTX, Wells Fargo, British American Tobacco, HSBC Holdings, NatWest Group, Shell, Tesco, AB InBev, Iberdrola, BNP Paribas, Sanofi, Bank of Nova Scotia, Enbridge, Mitsubishi Corp., Takeda Pharmaceutical, BHP Group, Fortescue.

Viel Spaß mit Quellensteuer (außer USA und GB).

@ Lad

Welche deiner genannten Werte hälst du denn derzeit kaufenswert bzw. günstig?

Mfg

Für Tim Schäfer,

https://www.businessinsider.de/leben/international-panorama/rentner-zog-aus-den-usa-nach-deutschland-hier-reicht-sein-geld/

Das ist eine interessante Story. Danke. Manhattan ist in der Tat ein extrem teures Pflaster. Dort können wohl die wenigsten in Rente gehen. Es gibt freilich außerhalb von Manhattan günstige Alternativen.

Haben den langen Post aufmerksam gelesen und weiß nicht so Recht, was er mir sagen will, was die Quintessenz des Textes ist. Schon die Überschrift gibt mir Rätsel auf.

Ich will auch den Autor, der sich die Mühe gemacht hat, den Text zu verfassen, nicht zu nahe treten, aber auch der Schreibstil kommt mir – wie soll ich sagen – aus der Zeit gefallen, krampfhaft nach vermeintlich originellen Formulierungen suchend vor.

Wie sehen das Andere?

1:1 genauso, mir tut der Autor leid, für all die investierte Zeit… denke viel gutes enthalten aber ohne klare Struktur

Sehe ich auch so. Man sollte einfaches nicht kompliziert machen.Leider ohne Mehrwert.

Ich sehe das genauso. Schön, dass es hier Gasbeiträge gibt, aber der Schreibstil ist wirklich maximal anstrengend…

Gibt bestimmt einen Bot, der das für dich in einfache Sprache übersetzt oder schlicht zusammenfasst

.

Ich fand es gut zu lesen, sehr fundiert mit neuen Aspekten. Und ja, ich mag es wenn man merkt, dass sich noch jemand Mühe gibt beim Formulieren seiner Texte. Was ich bemängeln kann ist, dass der Text so eine Click-Bait-Überschrift nicht nötig hat.

Ging mir genauso

Ja leider, gut gemeint muss nicht gut gemacht sein.

Ganz schlimm

Sorry aber der Artikel ist mega anstrengend zu lesen.

Tim, liest Du Dir das nicht vor Veröffentlichung nochmal durch was andere auf Deinem Blog posten?

Für mich ist das ein Artikel der interessant anfängt und dann nicht mehr lesbar ist.

Unterm Strich ist es so, dass es am Ende darauf ankommt wie erfolgreich ein Unternehmen ist mit oder mit ohne Dividende

Ich habe gerne Dividenden, so kann ich weiter zukaufen ohne etwas verkaufen zu müssen.

Und meine Aktien mit Dividenden laufen größtenteils besser als die ohne.

Wünsche allen erfolgreiches investieren

Ich finde keine Aktien mehr die für mich kaufenswert sind. Kriterium Kgv unter 15 Dividendenausschüttung, kaum schulden, steigende Gewinne.

Aflac

WKN 853081

ISIN US0010551028

Da sollte doch ein screener mindestens eine handvoll ausspucken

Bzw welche Firmen hast du denn zuletzt für KGV<15 und den anderen kriterien gekauft?

Snap-On würde ich hier mal zur Diskussion stellen, mir gefallen sie aktuell zumindest recht gut!

Hätte mich tatsächlich interessiert, welche firmenanteile du zuletzt mit KGV<15 und deinen anderen Vorgaben eingesammelt hast. Deine Vorgehensweise ist sehr gut. Du wirst selten daneben liegen mit der Art zu picken.

Ich habe 2020 Shell gekauft und halte sie noch heute, seit 2022 BAT und Imperial Brands.

Porsche Holding habe ich auch gekauft. Ich stocke Aktuell nicht mehr auf.

Oh krass, da bist du ja sehr eisern und stockst quasi über Jahre dann für dich lohnenswerte Firmen immer wieder über einen langen horizont auf?

Da kommst du bestimmt auch auf ein recht konzentriertes Portfolio.

BAT habe ich auch nah an dem Tief gekauft und gehört zu meinen größten Positionen.

Ja ich habe ein konzentriertes Depot.

Bat macht 20% von meinem Depot aus.

Hallo M,

Wacker Chemie, Hornbach, Verbio, west fraser, Tyson foods.

Erfüllen die Kriterien.

Aber mein „Value“ Depot läuft weiterhin nicht besonders, auch wenn ich die Unternehmen mag.

Grüße Baum

Hi,

KGV15 etc.: Da sieht man dann ein riesen Gap, zu den richtig, richtig guten Firmen, für die man ein wenig mehr zahlt.

Alle meine Value Teile laufen nicht (BAT ausgebommen), ist ja auch Sand im Getriebe ;-/

Seit meiner Umstellung zu Lage Lage Lage, fühle ich mich besser.

@-M

Paying higher prices for better businesses.

Ist glaube ich von Munger.

Wenn ich ein ganzes Unternehmen kaufen würde, dann würde ich mir lieber eines kaufen welches gute Produkte, guten Markt hat und stärker wächst. Nicht ein Unternehmen welches zu kämpfen hat. Bei Aktien schauen alle zuerst auf die Bewertung und nicht auf die wesentlichen Punkte. Dann kaufen doch recht viele lieber Unternehmensanteile ’schlechterer‘ Unternehmen nur weil die Aktien billiger sind. Aber es gibt ja einen sehr guten Grund warum sie billiger sind – in dem einigermaßen effizienten Informationsmarkt den wir heute haben anders als noch zu Grahams Zeiten.

Man muss natürlich aufpassen keine Hypeaktien / in Hypezeiten zu kaufen weil ein zu großes Premium auf ein gegebenes Value von der Herde evtl. bald nicht mehr bezahlt werden möchte. Diese Bewertungsverluste durch geringeres Premium holt man dann oft nie wieder auf. Antizyklisch zu kaufen erfordert aber auch immer einen starken Rücken und je länger es dauert bis man vom Markt echt erhält desto einsamer wird es.

Das trifft es sehr gut, worauf ich mein Augenmerk lege. Keine hype Investments a la SMC.

Eine Mastercard, ein wenig zu teuer gekauft, bröckelt vlt mal, wenn die multiple sinken über einen Zeitraum. Die weiter steigenden EPS lassen langfristig den Kurs dann wieder steigen.

Bei „mediocre“ Firmen hat man ein Umsatz/Gewinn Problem, Bewertungsproblem, Qualitätsproblem, Konuremzproblem, Margenproblem und vieles mehr und man muss bei sau tiefer Bewertung das alles richtig analysieren und am Ende noch recht bekommen….puh….bei BAT lag ich bisher richtig, aber hier ist es eher das Umsatzwachstum was lahmt. Die finanzkennziffern sind eine Hausnummer. Es gibt wenige profitablere Unternehmen auf der Welt und die Schulden schmelzen dahin. Der Firma kommt bald das Geld zu den Ohren wieder raus, wenn die zurückgeführt wurden.

Hi Baum,

Tyson Foods hatte ich auch unten eingesammelt. Ein bisschen war meine Idee: Mach was Tyson (=Frischfleisch als Protein Hedge USA) und mach was Hormel (=Vorbereitetes, fertiges Fleisch als Protein-Convenience Hedge USA).

Nun bin ich – bislang – auf einer halben Portion Tyson hängen geblieben und hadere mit ihnen ein bisschen. Der recht junge CFO (auch aus der Tyson Dynastie) musste ja abtreten, weil er nicht nur betrunken in einem fremden Schlafzimmer bei irgendeiner Frau einschlief und beim Versuch der Polizei ihn zu entfernen sich immer wieder in das Bett zurücklegte, sondern sich auch beim besoffenen Autofahren erwischen ließ. Ich will mich am Begriff Corporate Governance nicht zu sehr aufhängen, aber das ist schon irgendwie wild. Mir scheint, da fehlt ein bisschen der at arm’s length Ansatz bei Tyson und als „echter“ Tyson ist das Unternehmen eine eigene Privat-Show und die anderen Nicht-Familien-Aktionäre sollen einfach ihre Fr…e halten. Das kann ich nicht richtig gut ab.

Jedenfalls verbessern sich die Margen gerade deutlichst, weil Rohstoffpreise (vor allem das Futter für die von Tyson selbst gehaltenen Tiere) sinken. Nun, mal sehen. Ich denke, ich werde an meinem Plan zumindest soweit festhalten, und noch Hormel aufnehmen und damit einen kleinen Gammel-Fleisch-Sektor in meinem Depot einrichten. Tyson baue ich aber vermutlich eher nicht mehr weiter aus.

Tja, das gute alte KGV. Für Amazon musste man 2011 das KGV von 100 in kauf nehmen….

Ich kaufe morgen ein paar Anteile von CME und MSCI. KGV zwischen 20 und 40. Letztere gab es 2019 für ein KGV von 30 mit EPS 6,7$. Heute für ein KGV von 38 mit EPS 14,9$.

Ich bleibe meinen Booking + Alphabet treu >KGV15

Jepp. Wir kaufen Unternehmen(santeile), keine Kennziffern.

Genau Amazon ist ein Paradebeispiel auch eine meiner grössten Positionen, habe ich z.B. 2017 bei glaub PE 180 aufgestockt, man muss Kennzahlen eben je Unternehmensstrategie beurteilen und sie nicht über alle Firmen stülpen, wenn eine Firma stark wächst und Marktanteile gewinnt wie verrückt, muss sie weder Dividenden ausschütten noch (hohe) Gewinne schreiben, aber der Umsatz je Aktie muss sich natürlich stark steigern. So kaufe ich auch mal ein Unternehmen das (noch) keine Gewinne schreibt, aber extrem stark wächst und geniale Produkte hat, ist natürlich etwas riskanter, aber der Mix macht es im Endeffekt.

Für mich sind Dividenden mein psychologischer Schutz gegen die Verteuerung im täglichen Leben.

Mag doof sein, aber mir hilft es am Ball zu bleiben. Mein größter Depotanteil besteht aber aus dem FTSE all World, also Wachstum und Sicherheitsorientiert.

Meine Einzelaktien wähle ich nach Dividende und Sicherheit aus.

@Tim:

Dollar General…Dollar Tree…Five Below…

Juckt es Dich ein wenig? Die Probleme sind natürlich mannigfaltig. Andererseits sind die Chancen vielleicht groß.

Bist Du auf Beobachtungsposten?

Ja, das sieht schon spannend aus. Ich kaufe aber nichts Neues vorerst.

Meine Gedanken zu Dividenden: Es bringt mir regelmässigen Cashflow. Damit kann ich dann wieder etwas anderes finanzieren:

Bsp: Derzeit überlege ich mir etwas Ackerland zu kaufen.

Kosten etwa 300.000€.

150.000€ zahle ich direkt. Für den Rest nehme ich einen Kredit auf.

Bei angenommenen jährlichen Pachteinnahmen, von etwa 7000€, würde die Zahlung des Kredits aus den Pachteinnahmen ja ewig dauern.

Kann ich aber zB jedes Quartal 5000€ aus den Dividenden dafür nehmen und 5000€ aus dem Cashflow meiner PV, dann habe ich den Acker relativ schnell bezahlt und kann mich etwas anderem zuwenden.

Die Belastung des Kredites läuft dann einfach nebenher und ist schnell vom Tisch. Danach kann der Acker halt Pachteinnahmen bringen und im Wert steigen, ohne, dass ich darauf eine Belastung habe.

Ist für mich einfach beruhigend so einen Kredit dann vom Tisch zu haben. Dazu finde ich Dividenden super geeignet.

Ich brauche keine Anteile verkaufen, die ich später wieder teurer zukaufen muss, die Aktien können währenddessen weiter im Wert steigen.

Ich habe kein Risiko, wenn ich den Kredit bediene, dass die Aktien in einem Kurstief sind. Die Aktien können weiter im Kurs steigen.

Hallo Linda,

das ist viel dran und ich sehe das genauso.

Wenn ich das schon mal im Gespräch als Vorteil erwähne, dass man mit den Rückflüssen aus Aktien insgesamt sehr gut reallokieren kann (im Depot selbst oder wie in Deinem Beispiel in der Gesamt-Allokation), wird darauf häufig mit Unverständnis reagiert, weil ohne weiteres angenommen wird, dass Rückflüsse aus einem Depot für solche Überlegungen viel zu gering seien, um etwas wesentlich auszumachen. Viele verkennen eben, wie stark sich Rückflüsse bei zunehmend älter werdenden Depots entwickeln können und entsprechend sehr gut einsetzbar sind.

In Deinem Ackerbeispielsfall ist es ja kommerziell nahezu zwingend, so schnell wie möglich den Kredit zurückzuführen, weil bei der Rendite auf die GIK die Finanzierungskosten zu einem negativen Leverage-Effekt führen dürften (ich vermute mal, die Finanzierungskosten sind mindestens so hoch wie bei einer Immobilienfinanzierung, weil es aus Sicht vieler Banken eine Spezial-Finanzierung ist – sind sie vielleicht sogar noch höher?). Gleichzeitig kann ich aber verstehen, dass Du das Investment machen möchtest, um den steigenden Bodenwert mitzunehmen. Ich kenn Leute, die immer mal sowas gemacht haben (die kannten jemanden und der kannte jemanden usw.), und da waren zum Teil dann auch 6er im Lotto dabei (Reklassifizierungen von Land usw. – das waren zum Teil PE-Multiples, die damit verdient haben!!). Würdest Du Dir jetzt dafür eine 15 Jahres Finanzierung mit Zinskosten >4 Prozent besorgen, müsstest Du ganz schön lange unter dem negativen Leverage Effekt leiden, so mit den Dividenden kommst Du dann dschneller aus der Nummer raus.

Ich finde auch sehr schön, wie bei Deinen Überlegungen der Unterschied sichtbar wird: Einige Schlaumeier mit (gerne mit wenig Erfahrung) wollen (mangels Auslastung?) dogmatisch rumdiskutieren, ob Dividenden wegen des Steuereffekts nachteilig. Andere wie Du setzen Sie ein, um Chancen zu heben und das Vermögen weiter auszubauen und begreifen sich hierbei eher unternehmerisch. Man kann ja eine Wette darauf abschließen, ob die theoretischen Schlaumeier oder eher die unternehmerisch orientierten Personen nachher das größere Vermögen aufgeschichtet haben werden.

Ja Finanzierung ist wie bei Immobilien. Habe jetzt noch nicht konkret bei meiner Volksbank angefragt (über die habe ich bisher alle Kredite genommen) aber auf loser Anfrage meinte er da derzeit Kredit auf 3-5 Jahre ( das ist so meine Zeit in der ich das gerne vom Tisch habe) etwa 3,5%. Letzten Zehntel muss man dann mal sehen. Kommt dann auch auf die konkrete Laufzeit an.

Hab das schon mal mit Ackerland gemacht und das war ein super Investment. Die Multiples kann ich betätigen. So eine Aktie hätte man erstmal finden müssen. Und dann hätte man da auch sicher eher nicht so einen grossen Betrag investiert.

Das ist meiner Meinung das tolle an Ackerland. Es ist extrem Wertstabil. Die Nachfrage nach Bauland, Industriegebieten, Ausgleichsflächen, Solarparks , Windparks ist halt immer vorhanden.

Und selbst wenn man davon nicht betroffen ist, suchen diejenigen, die ihre Flächen so verkauft haben, immer nach Flächen.

Und Acker ist insgesamt eine interessante Allokation, die grundsätzlich weniger Arbeit und Ärger macht, als Wohnraum zu vermieten. Instandhaltung ist da sozusagen = 0.

Bin ja Selbständig, denke da ist einem Cashflow insgesamt viel wichtiger als jemandem, der nur für die Rente spart.

Ich versuche jede Investition wie einen Betriebszweig zu sehen, der Cashflow bringen soll. So halt auch mein Aktiendepot.

@Tobs

Dem stimme ich voll zu. Allerdings sprechen wir vom Idealfall, also der re-investierte Dividenden der cash-flow orientierten, diversifizierten Vermögensaufbauer.

Ich kann mir vorstellen, der größere Anteil deutscher Kleinaktionäre allokiert die (versteuerte) Dividende ihrer bevorzugten Dax-Aktie aber für den Familienurlaub oder die neue Küche / das neue Premiumauto.

Also ob die 5 k im Quartal zusätzl. aus Div’s oder aus Teilverkäufen kommen…ist finanzmathematisch unerheblich.

Für mich ist es einfach ein Unterschied, ob ich einen Teil des Gewinns in ein anderes Asset investiere oder Firmenanteile verkaufe.

Die Firmenanteile kann ich nur ein mal verkaufen, dann sind sie weg. Einen Teil des Gewinns kann nicht nur ich, sondern auch noch meine Enkel und Urenkel, jedes Jahr neu investieren.

Da ist mir die finanzmathematische Theorie völlig egal.

@ Linda @ Tobs Ich out mich als Noob

Ich bin selbst Cashflow orientierter Anleger. Bei einigen der genannten Investitionen lässt sich ein Cashflow auch nicht vermeiden.

Warren ist hier im Forum sicherlich geläufig und er hat selbst viele Dividendenwerte. Schlau wie er ist hat er sie in einer Holding untergebracht und moniert selbst, dass er so wenig Steuern zahle… ;-)

Mir gefällt ebenfalls Cashflow, vor allem mit Abschreibungen ohne anfallende Ausgaben wie Afa.

Ansonsten ist mir bewusst, dass ich keinen Cashflow aus der Anlagenklasse Aktien benötige. Dennoch erhalte ich weit mehr Dividenden als ich benötige (ca. 8k€). Die Münchener Rück Aktie gefällt mir eben und ich halte sie schon eine ganze Weile. Zuletzt habe ich Deutsche Wohnen gekauft, allerdings nicht aufgrund einer Dividende, die vielleicht irgendwann wieder fließen könnte.

Als Angestellter benötige ich den Cashflow nicht. Ist das denn bei Dir wirklich anders? Als Selbstständiger hätte ich für Steuern usw. einen etwas höhere Anteil an Vermögen in Cash. Das habe ich durch die Immobilie in kleiner Form auch etwas höher als sonst notwendig wäre.

Wie oft im Jahr kaufst Du Aktien? Ich kaufe jeden Monat Aktien. Das Geld aus Dividenden benötige ich nicht. Ich habe die Dividende bisher noch nie benötigt und das wird sich vermutlich auch nicht ändern. Wenn ich mir den Chartverlauf von Berkshire ansehe, so wäre eine Investition in das Unternehmen nicht verkehrt gewesen. Dort hätte ich sicherlich 25% mehr von den Dividendenausschüttungen gehabt. Eine Dividende versteuert man darüber hinaus zu 100%. Bei einem Verkauf eines Anteils nur den Gewinn. Am Ende ist es theoretisch dasselbe. Praktisch fallen durch den Steuerunterschied allerdings höhere Abgaben bei Dividenden an. Es gibt manche ETFs in zwei Varianten. Da sieht man den Unterschied.

Das Unternehmen schüttet die Dividenden aus und der Unternehmenswert wird folglich um diesen reduziert. Ist der Kurs bei gleicher Ausschüttung doppelt so hoch oder Tief wird entsprechend mehr oder weniger vom Kurs abgezogen.

Was ich bei Cashflow gerne mache

Cashflow mit Cashflow verrechnen. Falls Du gerade eine gute Chance für Land siehst und der Kredit verhältnismäßig teuer ist, dann würde ich den Cashflow aus den bestehenden Krediten mit günstigen Zins und langer Bindung so gut wie möglich auf den neuen teuren Kredit umlenken… Sondertilgungen sind eine gute Möglichkeit für solche Dinge. Die plane ich meist ein und bin dann entsprechend flexibel.

Aber wie sieht das ganze denn aus, wenn man nicht mehr aktiv Geld verdient. Dann können Dividenden doch wunderbar Kredite bedienen für weitere Investitionen. Im Handbuch eines Rolls Royce stand, wenn ich es richtig in Erinnerung habe. Leistung: Genug. Das ist eine äußerst gute Aussage. Glücklich ist derjenige der genug hat. Ohne aktive Arbeit werde ich keine Kredite mehr aufnehmen. Mag sein, dass ich meine Rendite auch hier noch etwas steigern könnte. Aber das ist mir dann vollkommen egal. In erster Linie suche ich nach Möglichkeiten um mein Leben bestmöglich zu leben. Arbeiten kann dazu gehören, muss es aber nicht. Reisen, längere Auslandsaufenthalte und mehrtägige Radtouren gehören dafür dazu. Später möchte ich auch Zeit für Enkel haben, falls ich welche bekommen sollte. Freiheit ist für mich, wenn ich genau die Zeit nehmen kann, die bestmöglich passt.

@Sparta

theoretisch: auf jeden Fall

praktisch: so einfach ist es nicht.

Aber lassen wir das allgemeine pro / contra Fass hier lieber geschlossen.

Zum Thema re-investieren / re-allokieren von Dividende vs. Teilverkäufe.

Ich stelle mir gerade vor:

Es ist ein schöner Tag, sagen wir der 5. August 2024, und ich erhalte etwas Dividende. Vergangene Woche habe ich auch ein paar Dividenden erhalten und die Woche davor ebenfalls.

Nun fallen wg. Yen-Zinsen, einige für mich interessante Aktien um sagen wir 15% in der plötzlichen Panik. Ich habe cash aus Divis auf dem Verrechnungskonto herumliegen und kann entspannt 1,2 Positionen zukaufen.

Wenn ich ausschließlich Aktien ohne Dividende habe, müsste ich an dem Tag an dem mein Depot bereits deutlich gefallen ist nun meine B&H Aktien die just heute ein paar Prozent weniger Wert sind nun verkaufen um Cash zu generieren um die anderen 15% Angebote zu nutzen um 1-2 Positionen zuzukaufen. Das ist doch irgendwie schwierig. Wer macht soetwas?

Wir gehen übrigens diese Woche mit der Familie unsere Starbucks-Dividende aus dem Baader-Depotversuch in der lokalen Filiale re-investieren. Kinder motivieren… Ich hatte hier glaube ich schon mal geschrieben von der Geschichte der US-Unterschicht-Arbeiterin, die heimlich mit SBUX-Aktien Anfing zu sparen & investieren und deren Familie über die anfänglichen paar cent Dividende der Mutter nur lachte. Sie auslachten. Und nach ein paar Jahren lud sie die ganze Familie zu SBUX ein und der komplette Familienausflug wurde aus der Divi bezahlt und es blieb noch etwas Taschengeld für die Kinder übrig und niemand lachte mehr.

Dein Beispiel, dass du gern etwas kaufen willst, ist ja noch nett gewählt. Du kannst dich ja schliesslich auch entscheiden es nicht zu tun.

Im Fall eines Kredites hast du halt keine Wahl, du muss dann verkaufen, auch wenn deine eignen Aktien um 15% gefallen sind. Der Kredit kostet aber noch genauso viel wie vorher.

Was wäre, wenn deine nächste Kreditrate am 30. März im Coronajahr fällig gewesen wäre?

Wann genau verkauft man denn passend seine Anteile?

Oder um es spannender zu machen. Was wäre wenn es jetzt am 15. September fällig ist?

Wartest du? Hättest du schon verkauft?

Die Aktienkurse können halt faktisch mal extrem einbrechen, da hilft mir keine Theorie.

Die Dividenden steigen doch im Schnitt immer. Auch in schwachen Jahren. Da kann ich ganz beruhigt auf den stegien Cashflow setzen. Auf den Kurs möchte ich mich nicht verlassen müssen.

Der hängt am Ende doch auch nur daran welche Multiples der Markt den Unternehmen zusteht. Davon möchte ich nicht abhängig sein. Vor allem dann nicht, wenn ich davon eine feste Zahlungsverpflichtung tätigen muss.

Aber das kann natürlich jeder so machen wie er oder sie möchte.

Dazu noch den passenden Spruch: „Der Unterschied zwischen Theorie und Praxis ist in der Praxis weit höher als in der Theorie“ .

@42

Selbstständig, Aktien, Immo’s, Ackerland, PV…

Wenn da kein RK1 Verrechnungskonto / Tagesgeld von deutlich über 5k im Quartal vorhanden ist, für spontane Käufe, Risiken etc. pp. …. halte ich den Theorievorwurf bei Finanzmathematik eigentlich für nicht richtig… abgesehen davon, dass fast niemand nur berks oder thesaurierende assets ohne Zinsen etc. pp. hält

Ich würde Linda’s assets mal grob 1.000 k nur theoretisch annehmen… 50 k Cash ist immer noch 95 % Risikoreich und ob da 5 k im Quartal fließen… ist Taschenbillard. ;-)

Ich mag Unternehmen welche keine oder eine geringe Dividende ausschütten, der Steuervorteil ist bei uns nicht Theorie, Kapitalgewinne sind steuerfrei und Dividenden (mehrheitlich) werden besteuert, das macht schon mal 25% aus, welche vom Dividendenertrag abfliessen ans Steueramt, dazu kommt, dass viele ihre Quellensteuer nicht zurückfordern und auch so nochmals ein Teil abfliesst.

Aber ich habe noch nie Unternehmen ausgesucht, anhand der Dividendenrendite, ich denke besser fährt man, wenn man qualitativ gute Firmen zu vernünftigen Preisen kauft, die einen schütten halt aus, andere nicht, je nach Firma macht das dann auch Sinn oder nicht. Über das Gesamtdepot ist meine Dividendenrendite wohl immer so im Bereich 1.5 – 2%.

Und jetzt haben wir wieder mal den typischen September Blues, da werden sich wohl einige Schnäppchen finden in den kommenden Wochen.

@Bruno

Steuerlich macht das bei Euch durchaus zusätzlich Sinn (nicht nur theoretisch)! ;-)

@42sucht21

Theorie vs Praxis

Jetzt mal Butter bei die Fische…

Nehmen wir an Japan Titel stehen Lange auf Deinem Wunschzettel und Du hast noch keine einzige. Aufgrund der Yen Schwäche sind historisch gesehen robuste Qualitätsunternehmen mit 30% Abschlag zu haben.

Da kaufst Du doch nicht ausschließlich aus Dividenden die beiden Aktien. Wie hoch ist insgesamt Deine Cash Rücklage? Durch die Immobilien sollte doch hier sicherlich ein fünfstelliger Betrag rumliegen. Dazu kommt noch das Gehalt, dass sicherlich zu mindestens 50% unnötig ist. In meinem Beispiel könnte ich mit vorstellen, dass Du in einer Woche Aktien für 10k€-20k€ kaufst.

Meine Immobilienrücklage ist bei speziellen Situation manchmal fast aufgebracht. Dann werden halt zwei bis drei Monate keine oder weniger Aktien gekauft. Ist doch kein Problem…

Eine auslaufende Finanzierung mit Restschuld fällt auch nicht vom Himmel. Ich hoffe doch nicht, dass es hier im Forum Leute gibt, die an so einem Tag dann Aktien verkaufen um den Kredit abzulösen. So etwas macht man anders… Aktien sind immer eine Investition für 10+x Jahre. Sonst kann es böse enden.

Linda ist eine Cashflow orientierte Anlegerin. Bei Dir 42sucht21 ist es doch ähnlich. Der Cashflow aus Immobilien, PV, Beteiligungen usw. ist bei Euch vermutlich bereits über dem Level von Genug. Da das oft nicht vom Himmel fällt steht zusätzlich noch ein Gehalt zur Verfügung, dass in einem hohen Maße nicht benötigt wird.

Eine PV Anlage kann ich mir auch noch vorstellen und eine weitere Mieteinheit werde ich auch noch schaffen. Hier wird es ungewollt Cashflow geben, dem verhältnismäßig überschaubare Zinsausgaben gegenüberstehen. In den Fällen kann ich die Gewinne leider nicht stehen lassen. Würde mir durchaus gefallen, die Tilgung als Ausgabe vom Brutto abzuschreiben.

Mein Ferienhaus hat die schlechteste Rendite von allen Assets. Ich betrachte es aber wie den oft genannten Obstbaum, der gehegt und gepflegt wird. Ich habe verhältnismäßig viel Arbeit damit und wenig Ertrag. Allerdings ist es mit den Jahren immer schöner und auch besser in seiner Funktion geworden. In 10 Jahren habe ich die Zeit, die Früchte auch ernten zu können. Das wird interessanterweise kaum Einfluss auf die Rendite haben. In den längeren Aufenthalten im September bis Oktober werde ich mich vermutlich über die vergangenen Arbeiten freuen. Das mache ich bei einigen Dingen bereits heute.

@Kiev

Du schriebst 4221 an, aber um es auf den Punkt zu bringen: Dividenden sind persönlicher Cash-Flow. Und persönlicher Cash-Flow funktioniert doch eigentlich gleich wie der Cash-Flow eines Unternehmens: Es kommt Geld in die Kasse und auf dieser Basis kann ich dann Entscheidungen treffen: Investition in das selbe Unternehmen, andere Unternehmen oder ganz andere Vermögensgegenstände oder Schuldentilgung. Linda ist Selbstständig, und Selbstständige, wenn Du Dich mit Ihnen näher unterhälst, denken immer in der Dimension, was ist in die Kasse reingespült worden (gar nicht mal so sehr, was nach Steuern übrig geblieben, sondern eher, was steht operativ zur Verfügung). Cash Flow ist King, wie alle lieben es in unseren Unternehmen, ja warum solten wir uns nicht selbst in der eigenen Kasse auch damit verwöhnen. :-)

Daher sind eigentlich alle Fragen, wie man anderweitig Investitionen refinanzieren könnte, müßig. Und: Doch – man kann auch mal vergleichsweise größere Aktieninvestitionen nur aus Dividenden refinanzieren. Mein stärkster Divi-Monat beschert mir mittlerweile (brutto) einen fünfstelligen Betrag. Wenn dann auch Liquidität rumliegt aus den – sagen wir vielleicht einfach mal – zwei Monaten zuvor, dann ist das in jedem Fall mal ein Funding für Aktien wert. Interessanterweise korreliert das bei mir auch recht günstig, da ich – anders als viele andere – kein Sommerloch habe, weil ich so viele asiatische Aktien habe. Sprich, es kommt bei mir (auch) immer besonders gut reingelaufen, wenn saisonal bedingt oft die Börse überall schwach ist. Ich liebe das! Mittlerweile hat sich bei mir etabliert, dass ich mit den Asia-Cash-Flows aus dem Sommer gerne Aktien aus den „Industrieländern“ kaufe, weil die dann häufig eher schwach notieren. Fresh new money geht dann wiederum eher in asiatische Titel. Warum kam es so: Wegen Cash Flow!! Er gab mir die Mittel, einfach neue, für mich günstige Investitionsgelegenheiten zu ergreifen, als sie sich mir boten. Und zwar ziemlich unabhängig davon, ob gerade der Aktienmarkt ausgebombt ist. Meine HK-Titel sind ein gutes Beispiel; sie unterstützen mich beim weiteren Vermögensaufbau (denn die Ausschüttungen gehen weiter), egal wie sie wiederum gerade im Markt von anderen Teilnehmern bewertet werden. Für mich gilt: It’s all about Cash Flow! Mehr ist es doch gar nicht. Ja mei, und natürlich gibt man dann auch noch fresh new money bei, wenn man die Elefanten-Büchse aufladen will. Aber die Dividenden machen jedes Jahr einfach mehr aus! Man kann es gar nicht verhindern.

@Tobs

Im Normalfall ist der Cashflow des eigenen Unternehmens der größte & rentabelste Cashflow.

Wenn man es diversifizieren oder reallokieren möchte und jetzt z. B. von nem 1 Mio MSCI World entweder ca. 2 % Div ausgeschüttet bekommt und der Kurswert sinkt oder von dem thesaurierer 2 % verkauft (man verkauft grausamerweise Unternehensanteile und könnte ja dann alles veräußern ;-), welche anteilig einer der beiden Faktoren im Produkt dann mehr Wert ist, als bei der Muliplikation mit voriger Gewinnausschüttung…. )…

Es ist sehr viel Psychologie hier im Spiel und wem es hilft, prima!

Risikoallokationen, Liquidität würde ich immer über die eigene Risikotragfähigkeit und Risiko-Wahrscheinlichkeiten gewichten und finde da das eigene RK1 Level zu definieren, geeigneter, als Dividenden.

Aber gut, nice to have sind die vorzeitigen Gewinnausschüttungen natürlich! ;-)

@Sparta

Wieviel Hektar Ackerland hast du denn bisher aus Aktienverkäufen finanziert?

@Linda

Noch keinen Hektar.

Vielleicht bekomme ich ein paar vererbt… aber mir ist die gesunde Zeiten mit meinen Eltern deutlich wichtiger als ein bisschen Erde und mit erben oder materiellen muss ich nichts beweisen.

Soviel zu deiner finanzmathematischen Theorie. Da bleibt dann nur ein typisches Strohmannargument.

Oder wie genau ist die Relation von jemandem der Ackerland kauft zu jemandem der kein Ackerland kauft, wie wichtig denen die Zeit mit der Familie ist?

@Linda

Da reißt Du jetzt aber einiges aus dem zeitlichem Zusammenhang & auf wen ich geantwortet habe…

Im Zweifelsfall hast Du natürlich Recht und vielleicht auch mehr & besseren Bodenbesitz!!! ;-)

Das stimmt natürlich. Dividenden sind kein Substitut für Liquidität als Sicherheitsanlage. Allein weil Dividenden eben auch nicht in Stein gemeißelt sind.

Am Ende helfen sie die Kasse zu stärken, nicht mehr, nicht weniger. Aber: Das ganze – zumindest vergleichsweise – marktunabhängig ohne Timing-Verlegenheiten – das hat schon mehr als nur Charme – finde ich! Für mich sind Aktienverkäufe wie Flugzeuglandungen, da kann auch eine Menge schief gehen, das vermeide ich, weil ich schlicht erstmal in stabiler Fugbahn bleibe… :-)

Es ist weniger finanzmathematisch, sondern praktisch: Es ist reduziert sich auf die Frage der Persönlichkeit und Neigung: Unternehmerische Personen können mit eigenem Cash-Flow gut neue Investitionschancen kreieren und wollen das eben auch. Weniger unternehmerisch, eher sicherheitsveranlagte Menschen, werden vielleicht eher zu Deinem Ansatz tendieren, die Risiko-Liquidität höher zu fahren.

Anmerkung: Das Dividenden(wachstums-)Titel auch andere Vorteile haben, zum Beispiel dass solche Unternehmen oft bilanziell sehr gesund sind und über ein eher nachhaltig funktionierendes Geschäftsmodell verfügen, ist noch mal eine ganz andere Wertungsebene, die bereits bei der Aktienselektion zum Tragen kommt, sogar wenn man gar nicht so hot auf die Dividenden als Selbstzweck sein sollte.

Die individuellen Risiko-Level sind in der Tat sehr wichtig. Das vernachlässige ich häufig. Obwohl ich Immobilien und Familie habe, bin ich tatsächlich immer all in. Da bin ich anders aufgestellt als Kiev. Ich habe aber überlebt bislang (ist aber nicht zu empfehlen für andere, das ist klar, jeder geht seinen eigenen Weg zur Kreuzigung :-)). Mit der Zeit ändert sich aber auch die Sicht der Dinge, finde ich bzw. mache ich an mir selber aus. Wenn Dividendenströme wachsen, die Immo-Schulden sinken und auch dort der Cash-Flow steigt, und man vielleicht – – zumindest auf die nächsten Jahre – seinen Job sicher wähnt, dann lässt das Bedürfnis nach Risikovorsorge in Form von jederzeit frei verfügbaren Mitteln vielleicht auch ein bisschen nach. Wenn ich einen Helmut Jonen als (Extrem- !) Beispiel nehme: Bei >300.000 Euro Brutto-Dividende p.a. wird der kein RK-Level mehr haben. :-) Da bin ich natürlich noch nicht angekommen und es gibt auch noch jede Ausgaben die kommenden Jahre zu funden für mich. Ich wollte jetzt aber hier auch kein Mitleid erregen oder das Launching einer Funding Page für mich anregen. :-)

@Tobs

Vielleicht bin ich weniger unternehmerisch als Linda… schon möglich. Ich bin nicht so der leverage-Typ, da es für mich nicht notwendig ist.

Die größte Problematik für weiteres Wachstum ist für mich nicht der Cashflow (ist mehr als genügend da)… sondern der Fachkräftemangel in Kombi mit einer allgemein sinkenden Leistungsbereitschaft der Gesellschaft…

Mich erinnert die Diskussion langsam an diese Werbung hier ;-)

https://www.youtube.com/watch?v=TI5FnxUYD8s

@ Tobs / Bruno

Es ist richtig, dass die Ausschüttungen eines Unternehmens wie beispielsweise Vonovia mit denen einer eigene Immobilie verglichen werden können. Mein MFH hat in der aktuellen Lage mit höheren Zinsen ebenfalls an Wert verloren, auch wenn dieser nicht täglich ausgeschrieben wird. Meine Ausschüttung in Form von Miete ist davon natürlich nicht beeinträchtigt.

Mein Punkt ist ein anderer. Bei einer Immobilie kann ich den Rückfluss nicht gut verhindern. Bei der Auswahl von Aktien hingegen schon. Das wollte ich als Denkanstoß mitgeben.

Ist der Cashflow bereits ordentlich, dann macht es nicht unbedingt Sinn diesen weiter zu erhöhen. Das heißt natürlich nicht, dass Aktien mit Dividende verkauft werden sollen und das Kapital dann nach Berkshire, Danaher, ETFs umgeschichtet werden soll. Bei Neukäufen kann man diese Überlegungen aber vielleicht im Hinterkopf behalten.

@ Bruno

Bei den Karten lege ich dann aber nur mit Halbwissen diejenigen auf den Tisch, die mir von anderen Personen hier bekannt sind. Ich denke Dir ist bewusst, worauf ich hinaus möchte. In der Schweiz ist das Thema Dividenden noch etwas gravierender als in Deutschland. Auch hier muss man sich natürlich nicht von seinen Swiss Re Aktien trennen, aber auch hier macht es Sinn Unternehmen mit wenig Ausschüttungen zukünftig vorzuziehen. Wer dennoch Dividenden mag kann sie steuerschön in Form einer Berkshire Beteiligung einsammeln lassen.

@ Tobs

Helmut Jonen kassiert in der Tat sehr hohe Dividenden im Jahr. Wäre einmal interessiert wo sein Depot heute stehen würde, wenn er vor 30 Jahren alle Neuinvestitionen ausschließlich in Berkshire investiert hätte. Zu dem Zeitpunkt hatte er vermutlich gute Ausschüttungen, die vielleicht bereits zu der Zeit als Zubrot oder gute Sicherheit gereicht hätten.

Es ist richtig, dass es viele Cashflow Investoren gibt, die diesen stetig erhöhen. Ihr Erfolg liegt meiner Meinung nach aber nicht primär darin, dass sie stetig auf Cashflow Erhöhung abzielen, sondern, dass sie wie von Sparta angemerkt in einem Bereich sehr erfolgreich sind, wie beispielsweise den Erwerb und das Verwalten von Immobilien.

Hi Kiev, wie meinst Du das bzw. worin liegt der Zusammenhang zwischen Vermietung und Erhöhung der Cashflows aus dem Depot?

Wieso?

War nur so eine Intuition :D Mir wurde das ja hier in Vergangenheit schon vorgeworfen, obwohl ich meinte ich nie mit Zahlen herum jongliert zu haben. Aber am Vorwurf war wohl etwas dran, ich hätte es wissen müssen, mein Job ist ja auch, mich empathisch in andere versetzen zu müssen (Kunden, Mitarbeiter..). Es kam mir nur so vor, dass man mit höheren Zahlen Argumente versucht hat zu festigen. Man muss auch bedenken, die Leserschaft von Tim sind ja nicht nur Milliardäre und Multimillionäre, es hat auch hie und da noch einen ganz einfachen Millionär dabei ;-)

Ich geniesse jetzt aber den vermutlich letzten richtigen Sommertag bei uns, ein schönes Weekend allerseits.

Besuch mal ein Veranstaltung von Helmut Jonen. Altersdurchschnitt irgendwas um Mitte/Ende 20, auf den Parkplätzen stehen Golfs oder Toyotas. Keine Polo-Typen, eher der Typ die Frau von nebenan. Es liegt in der Natur der Sache, dass diese jungen Leute über eher kleinere Vermögen verfügen. Nicht einer dort von denen bringt Häme rein im Sinne von Mein Auto, Pferd usw. Die Leute sind schlicht interessiert an den Möglichkeiten. Persönlich würde ich ohnehin jungen Leuten eher raten, den Austausch mit alten Hasen im Sinne des „Millionärs von nebenan“ zu suchen, die statt übertriebenes Sendungsbewusstsein und Schlaumeierei lieber Evidenz in das Thema bringen.

Tobs, vielleicht war ich auch noch etwas genervt von dieser Woche, ein Treffen von Unternehmern für einen Austausch (ich mag solche Veranstaltungen in der Regel nicht wirklich), in der Vorstellungsrunde war ich der Letzte, vorher ging es rund, Umsatz, Gewinn, Anzahl Mitarbeiter, Anzahl Standorte weltweit, Gewinn- und Umsatzsteigerung sowie Ziele für nächstes Jahr, ich war dann so frech und sagte, ich gebe keine Zahlen raus, wir sind schliesslich nicht börsennotiert. Das kam nicht gut an :D Das Problem ist halt, dass einer kennt den andern, gerade in heutiger Zeit, die Zahlen sickern durch, verteilen sich, es wird ja viel geredet, und im Endeffekt soll meine Konkurrenz keine Zahlen wissen. Abgesehen davon woher kann ich beurteilen, dass die genannten Zahlen auch stimmen, ich habe nicht weniger Respekt, wenn einer tiefere Zahlen hat als ein anderer. Aber ich bin da halt von einer andern Zeit, und wir Schweizer sind da ja eh komische Käuze. Ich weiss ist nicht im Trend heute ist man vollständig transparent, aber ich finde, man kann von allen lernen, auch jemand mit einem Depot von 10k kann kluge Ideen haben, genauso wie ein Milliardär (und umgekehrt). Ich würde das nicht zwingend an einer Zahl aufhängen jeweils.

@ Bruno

Bin selbst kein Fan von vollständiger Transparenz. Für mich stellt sich eher die Frage in welchem Zusammenhang etwas steht. Ich mag auch Schätzungen p er den Daumen.

Bei Helmut Jonen ist nicht alles vollständig transparent. Darum geht es auch nicht. Er ist ein älterer Investor, der sämtliche Aktienkäufe gesammelt hat und kann hier konkrete Beispiele mit langer Historie aufzeigen. Hier handelt es sich dann auch meist nicht um absolute Glücksgriffe wie Amazon, Monster…

Das fasziniert durchaus jüngere Investoren wie beispielsweise mich ;-) Letztens hat er BASF aus der Schublade gekramt. Das Unternehmen ist die letzten Jahren nicht unbedingt besonders positiv aufgefallen. Helmut Jonen hat diese allerdings seid einer Ewigkeit im Depot und der Faktor Zeit enthält hier wesentlich bessere Börsenphasen. Die Entwicklung ist durchaus faszinierend. Bei seinen Beiträgen geht es um die langfristige Anlage, am Ball bleiben und sie sollen zeigen wie die Entwicklung über einen sehr langen Zeitraum verläuft.

Ich bevorzuge tatsächlich eher einen Rat von Menschen, die in einem Bereich einen Faktor 10 weiter sind als ich. Das ist greifbar, erreichbar und gibt viele Denkanstöße, die mich vielleicht weiterbringen. Was nützt mir die genau Recherche von Family Offices? Die haben andere Strukturen und Möglichkeiten, die ich so nicht nutzen kann… Das heißt natürlich nicht, dass ein neuer Praktikant in meiner Firma mir nicht interessante Gedanken zu Finanzen geben kann.

Wenn ich allerdings Fragen zu einer frühen Rente mit beispielsweise 55 Jahren hätte, so würde ich eher Menschen in dem Alter fragen, die ein ähnliches Umfeld wie ich haben und dies selbst in ähnlicher Form praktizieren. Vielleicht kann der neue Praktikant ohne Kinder auch hier interessante Denkanstöße geben, aber ein umfassenderes Bild erwarte ich mir von ihm in diesem Bereich nicht. Könnte ich selbst auch nicht geben, da meine Kinder jünger sind. Ich kann mir nicht vorstellen, ab wann sie wirklich selbstständig sind. Wie es sich entwickelt und woran man es mitbekommt. Da fehlt mir eindeutig die Erfahrung. Die wird noch kommen. Bis dahin freue ich mich natürlich über die Erfahrung älterer Mitmenschen.

Die Berkshire A Aktie hat 1996 übrigens „nur“ 23k€ gekostet. Auch hier lässt sich die Entwicklung ohne belohnende Ausschüttungen sehen.

@Kiev, ich finde Transparenz grundsätzlich schon gut, wenn sie der Motivation dient (wie z.B. bei Tim, der ja in der Regel auch immer noch untertreibt) und nicht dem „Flexen“, wie so häufig heutzutage auf Social Media & Co. Erfahrung vs. junge neue Ideen: man muss das halt richtig einordnen, es kann beispielsweise ein 25jähriger weiter sein als ein 50jähriger mit 30 Jahren Erfahrung, welcher nichts dazu gelernt hat, gibt es auch immer wieder, man hat eine Lernphase vielleicht 1/2 Jahre und bleibt dann stehen, Status Quo. Wie bei Unternehmen wie schön von -M dargelegt, Qualität vor Quantität.

@Kiev

ich bin was meine Finanzen angeht risikoavers. Rückblickend habe ich finanziell viel zu risikoavers agiert. Allerdings ist bei mir auch alles gut gelaufen. Es hätte eben auch anders laufen können und dann wäre die Vorsicht besser & wichtiger gewesen als Vermögensmaximierung.

Nun ist es eben so, dass Geschichte immer vom Ende her erzählt wird.

Wie WB sagte, die größten Verluste erleidet man eher durch nicht genutzte Chancen / ausgelassene Investments und nicht durch getätigte Investments.

Zum cash-flow:

Als Aktieninvestor bin ich in der Ansparphase eher thesaurierend orientiert (weil einfacher, weil Steuer-verschiebend und vor allem gerne Transaktionskosten-vermeidend).

Wenn ich zum Verbrauch eine Auszahlphase benötigen würde, dann wären mir einigermaßen verlässlich fließende Dividenden aus verschiedenen Gründen lieber & einfacher als Teilverkäufe. Teilverkäufe kann man bei Bedarf ja zusätzlich noch ausführen. Es könnte allerdings sein, dass ich weder Verkäufe noch Divis benötige.

Als Vermieter bin ich cash-flow orientiert (und möglichst Steuer-reduzierend).

Ich hätte wenig Spaß daran, mit einer Mieterin auszumachen, sie kann dort 10 Jahre wohnen und lediglich die NK bezahlen. Sie zahlt die Miete dann bei Auszug komplett rückwirkend. Bei Aktien durchaus ein Modell wäre es in der Vermietung doch eher verrückt.

Wie Bruno schreibt, hat jede von uns vermutlich sowohl Invests mit und auch ohne Divis. Wenn man nicht DGI betreibt oder Rente mit Dividende, so sollten Divis kein Investmentgrund sein sondern eher die Kirsche auf der Sahne auf der Torte. Divis sind wie Gewinnwachstum und Bewertungswachstum eben Teil der Gesamtrendite. Bei einigen Unternehmen ein großer Teil.

Im Umfeld sehe ich aber (vor allem bei Kindern) die Faszination der Dividenden quasi als creatio ex nihilo. Investieren für Privatmenschen ist eben weitgehend ein emotionales Thema (eine Allianz fürs Leben…) und da haben für Börse eben Dividenden einen wichtigen motivierenden psychiologischer Faktor.

@42sucht21

Da kann ich voll zustimmen. Ich habe selbst auch Dividendenzahler wie bereits gesagt. Ich käme jetzt auch nicht auf die Idee meine Münchener Rück mit hohen Buchgewinnen zu verkaufen um mit dem Erlös Berkshire zu kaufen. Zugegebenermaßen bin ich auch erst in größerem Stil nach ein paar Jahren mehr in ETFs gegangen. Am Anfang bin ich überzeugt gewesen, dass ich äußerst hartgesotten bin und damit vermutlich nach Recherche gute Aktien raussuchen und auch halten kann. Ich habe nie etwas in Panik verkauft und kann auch mit 0€ Rücklagen (Grüße an Tobs) gut schlafen. Ich bin aber nicht sicher, ob es auch eine bessere Rendite erzielt hat, als äquivalente ETFs. Daher kaufe ich jetzt mehr ETFs und nur für mich interessante Titel, oder für mich absolut klare Fehlbewertungen wie beispielsweise Immobilienfonds mit guter Kapitalisierung.

Der Punkt Survival Bias, den Sparta hin und wieder gebracht hat, sehe ich auch als Möglichkeit für Fehleinschätzungen. Hier im Forum ist die Mehrheit doch sehr gut mit ihrem Vermögensaufbau vorangekommen. Darüberhinaus gibt es vermutlich auch mehr Fehlgriffe als genannt werden. Ich habe jedenfalls noch nie von einem Immobilieninvestor gelesen, der beispielsweise 10 Einheiten finanziert hat, liebevoll ausgebaut und dann in einem Alter von 40-60 Jahren den gesamten Bestand aufgrund einer Zinsänderung oder sonstigen schlechten Entwicklung rückabwickeln musste. Da haben eventuell die Banker Statistiken zu fehlgeschlagenen Investitionen von Kunden.

Die Stories zu Dividendenentwicklungen gefallen mir auch und sicherlich auch jungen Anlegern. Andererseits gefällt mir auch die Entwicklung der Berkshire A Aktie um historischen Verlauf. Es gibt heute noch ältere Anleger, die in ihrem Altbestand Aktien haben, die sie ohne Steuer verkaufen können. Da macht sich eine Berkshire A doch besser als eine Telekom, Cisco usw.

Danke für die Erfahrung zu dem Kinderdepot bei ING. Das passt perfekt. Ob mit 18 Jahren TD die beste Wahl ist kann ich noch nicht sagen. Selbst wenn sich am Markt nichts ändert. Die Sparpläne, Zinsen und Cashback Funktion finde ich gerade für junge Depots sehr gut. Andererseits kann ich nicht beurteilen, ob die Nähe des Investitionskapital zu dem Cash Bestand Gefahren birgt… Ich müsste einmal eine Einstellung für TD virschlaz. Der Kauf von Aktien geht mit einem Fingerschnipp oder Sparplan. Ein Verkauf wird allerdings über den postalischen Weg in Auftrag gegeben. ;-)

Ich finde das Dividenden Thema auch immer wieder interessant. Ich habe einen bunten Mix. Ich habe einen festen Betrag als risikolose Tagesgeldanlage und beim Einkommen rechne ich nur fest mit unseren (zugegeben sicheren) Familieneinkommen. Wenn ich 60+ bin wird es mir denke ich egal sein, ob ich meine Rente mit Dividenden oder ein paar Anteilverkäufen meiner ETFs auffüllen.

Gestern bin ich M gefolgt und habe nochmal meine Alphabet aufgestockt. Die aktuelle Bewertung, rund 20 Prozent unter ATH verbunden mit dem Wachstum haben mich nochmal gereizt. Die Google Pixel Handys sind auch mittlerweile absolut top meiner Meinung nach, könnte mir vorstellen dass die hier auch Marktanteile gewinnen.

Kurz vorm Kaufen bin ich auch bei Rio Tinto. Verfolgt die jemand? Bewertung top, aktuell recht runter gekommen der Kurs und der Hunger nach Rohstoffen wird bei einer aufstrebende weltweiten Volkswirtschaft bestimmt nicht weniger auch wenn aktuell China weniger baut.

Was haltet ihr von Rio Tinto?

@Divis

Das hat schon fast Popcorn Qualität, wie die Diskussionen darüber immer regelrecht eskalieren :-) es wird in 100 Jahren kein Konsens darüber geben, hier zumindest nicht.

Würden wir hier so enthusiastisch über Qualitäten von Firmen diskutieren, wäre jedem mehr geholfen.

@Rio Tinto

Kenne jetzt dein Depot nicht, aber ich hätte gerne lieber mehr Alphabet oder Booking als mehr Rio Tinto in meinem Depot. Wenn du jetzt einen riesen gemischtwarebladen mit 50+ Positionen hast, klar wieso nicht. Wenn du einige etf hast, könntest auch einfach dort zukaufen. Finde die alles in allem mediocre.

Danke für deine Einschätzung! Der Großteil meines Depots sind breite ETFs und nur ein Dutzend Einzelwerte.

Dann würde ich bei so wenigen Einzelwerten, nur die absoluten top picks nehmen, die A+++. Dann ist die Kohle in deinen ETF doch auch gut aufgehoben, wenn ansosnten kein top pick günstig erscheint.

@ Juniordepot

Meine 12 jährige Tochter möchte jetzt ein eigenes Depot. Das ist die erfolgreiche Nachricht dieses Wochenendes.

Ich habe eines bei Consors, dass ich für beide Kinder bespare. Jetzt sollen sie ihre eigenen erhalten, so dass sie selbst entscheiden können was sie investieren möchten und vielleicht auch irgendwann in was. Die Rendite und Höhe liegt so nicht in meiner Verantwortung…

ING Direkt-Depot Junior

Kann ich dieses Depot für Kinder eröffnen ohne selbst eins dort zu haben? Bei den Neo Brokern geht es leider aktuell noch nicht, sonst hätte ich TradeRepulic vermutlich verwendet. Funktioniert das Depot auch ohne Smartphone mit einem Webbrowser? Das ist für meinen Sohn relevant.

@Kiev

Ja,das geht ohne selbst Kunde dort zu sein.

Desktop-Anwendung ist gut.

Die gelungene Handy-App wird zum einloggen & freigeben benötigt.

Verwaltung verschiedener Ing Depots in der App ist gut gemacht ohne ausloggen nur Profilwechsel. In der Desktop-Anwendung mit aus- und neu einloggen.

Mit 18 dann TR.

Bis dahin ETF-Sparplan bei Ing :-)

Ich investiere vor allem aus einem Grund in Dividendentitel: ich will soviel Dividenden erzielen wie möglich, um die Substanz zu erhalten und mit den Dividenden meine Alterseinkünfte zu verbessern ohne die Substanz zu veräussern. Deswegen habe ich fast ausnahmslos Dividenden Aristokraten im Depot. Der Rest wird dann ‚getauscht‘, oder für notwendige größere Anschaffungen genutzt.