Kaum ist der neue Co-Vorstandschef der Deutschen Bank Anshu Jain im Amt, schon kommen ziemlich merkwürdige Geschäfte ans Tageslicht. So war Anshu Jain höchstpersönlich im Jahr 2007 am Verkauf dubioser Subprime-Hypothekenpapiere beteiligt. Er bot einen Hypotheken-Fonds mit dem Namen „Gemstone VII“ (zu Deutsch „Edelstein VII“) der UBS Bank zum Kauf an.

Dieser Fonds hatte zwar einen wunderschönen Namen („Edelstein“), doch war er nichts als heiße Luft. Nach dem Platzen der Immobilienblase fielen diese Fonds wie Kartenhäuser in sich zusammen. Sie waren mehr oder weniger wertlos.

Während die UBS Bank das giftige Geschäft von Jain glücklicherweise ablehnte, griffen die Commerzbank und IKB Bank bei ähnlichen Subprime-Fonds aus dem Hause der Deutschen Bank zu. Die IKB musste anschließend von der Bundesregierung vor dem Konkurs bewahrt werden. Auf Staatskosten versteht sich.

Die TAZ schreibt ausführlich über die Verkaufsbemühungen Jains. Ich hatte vor gut einem Jahr detailliert über die dunkle Zeit der Deutschen Bank berichtet. Etliche Kunden der Deutschen Bank haben die Frankfurter nach den erlittenen Verlusten verklagt. Sie erhoben den Vorwurf, von der Deutschen Bank hinter das Licht geführt worden zu sein. Einige Kläger erhielten Ausgleichszahlungen.

Die Deutsche Bank ist wohlgemerkt nicht die einzige Adresse, die in der Kritik steht. Zahlreiche Investmentbanken verkloppten weltweit dubiose Subprime-Fonds. Diese Geschäfte waren mitverantwortlich für die Finanzkrise.

Den Anlegern, die Millionenverluste mit diesen Papieren erlitten haben, ist natürlich eine Teilschuld zu geben, denn sie haben strukturierte Produkte gekauft, von denen sie offenbar keine Ahnung hatten.

Dem Vertreter der UBS Bank, mit dem Jain Kontakt aufnahm, war der Deal viel zu heiß. Die Schweizer hatten die Gefahren erkannt, das war im Rückblick clever. So schrieb Jain in einem internen Vermerk über sein Gespräch mit der UBS: „Initial feedback from UBS Prop is that the 27.9% non-investment grade bucket, ismuch higher than what they have looked at/bought.“

Übersetzen würde ich Jains Eintrag grob so: „Das erste Feedback vom UBS Mitarbeiter ist, dass 27,9% des Eimers kein Investment Grade hat, das ist zu viel, das schauen sie sich nicht an bzw. kaufen sie nicht.“

Der amerikanische Senat hat die Deutsche Bank nach der Finanzkatastrophe unter die Lupe genommen. So gerieten hunderte von Emails und Papiere an die Öffentlichkeit. Zahlreiche Einträge von Führungskräften der Deutschen Bank sind an Peinlichkeit kaum zu überbieten. Krass fand ich, wie intern über faule Produkte hergezogen wird und man gleichzeitig versucht, diese als werthaltig an Kunden zu verkaufen.

Trotz der Distanz der Züricher gegenüber Jains Angebot musste die UBS Bank vom Schweizer Steuerzahler mit einer milliardenschweren Geldspritze vor dem Konkurs bewahrt werden, im Keller der Züricher Zentrale stapelten sich nämlich nur so die Giftpapiere aus den Blütezeiten des Immobilien-Wahnsinns.

Deutsche-Bank-Chef Anshu Jain: Neue Vorwürfe

Ähnliche Beiträge

Nike-Aktie nach Absturz: Ein gefundenes Fressen für Value-Anleger

Brennende Öltanker in der Straße von Hormus – der Iran-Krieg sorgt für steigende Ölpreise und eine große Unsicherheit.…

12. März 2026

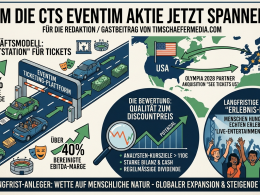

CTS Eventim: Die „Mautstation“ der Erlebnisgesellschaft – Warum die Aktie gerade jetzt ein Basisinvestment ist

Wenn es eine Sache gibt, die wir in den letzten Jahren gelernt haben, dann diese: Die Menschen sind…

11. März 2026

McDonalds, Chipotle, Sweetgreen: Fast-Food-Ketten leiden

Den Konsumenten fehlt das nötige Kleingeld. Fastfood-Konzerne spüren das. Selbst gesunde Kette wie Cava, Chipotle oder Sweetgreen leiden…

9. März 2026

Krieg im Nahen Osten, Ölpreis-Schock und Börsenpanik: Warum ich trotzdem stur investiert bleibe

Die Nachrichten überschlagen sich. Der Tod von Khamenei, fallende Bomben im Nahen Osten und die ständige Angst, dass…

1. März 2026

Als Ergänzung noch ein interessanter Bericht der ARD

http://www.ardmediathek.de/das-erste/reportage-dokumentation/verzockt-und-verklagt-die-guten-geschaefte-der-deutschen?documentId=10592810

An Anlehnung an das bekannte Zitat „Stell Dir vor, es ist Krieg und keiner geht hin“

Stell dir vor, eine Bank verkauft miserable Produkte und keiner kauft sie.

Nur fehlt dazu leider das Finanzielle Wissen, das dem durchschnittlichen Bürger nie (unabhängig) vermittelt wird.

@ Jack, danke für den kritischen Zusatz.

Die Dokumentation über die Geschäfte der Deutschen Bank ist ziemlich spannend gemacht.

Für Anleger gilt grundsätzlich: Kaufe nur, was Du verstehst. Wenn Du etwas nicht verstehst, lass die Finger besser weg.

Allein schon mit Blick auf die Kosten blicke ich bei vielen Fonds und anderen strukturierten Produkten ehrlich gesagt überhaupt nicht durch. Daher kommen für mich nur solide Dividendenaktien ins Depot. Nichts anderes machen die Aktienfonds. Nur das sie dafür Gebühren verlangen.

Hallo,

ich hätte da noch einen ganz anderen Vorschlag: Für das erste Geld, was man anzulegen gedenkt, sollte man sich Bücher zu diesem Thema kaufen. Kostolany z.B. ist immer noch lesenswert, einige psychologische Grundkenntnisse schaden auch nichts.

Auch sollte man nicht dem Wahn oder Übermut verfallen und denken, was wollen denn die alten Herren uns noch sagen, aber bei 50 Jahren Börsenerfahrung sind ist manches schon mal dagewesen.

VG

Anna

Hi Anna,

vollkommen richtig. Ich stimme zu, die Geschichte wiederholt sich. Man kann von den Börsenaltmeistern sehr viel lernen.

Viele Grüße

Tim

Heute kam auf ntv oder n24 auch so ein kurzer Bericht über Anshu Jain und seine Mannen. Das ganze war sehr negativ und es klang sehr nach Mafia-Methoden.

Also der wird noch an seinem Image feilen müssen ;) .

Hallo Ulrich,

nun von „Mafia-Methoden“ würde ich jetzt nicht sprechen. Die Deutsche Bank hat minderwertige Anlagen vor dem Platzen der Immobilien-Blase im großen Stil verkauft – ich denke, das streitet niemand ab. Jedenfalls sind deren „Edelstein“-Fonds so gut wie wertlos.

Die Frankfurter waren ja auch nicht die einzigen, die sich in dem Subprime-Markt getummelt haben. Da haben viele Banken mitgemacht.

Jetzt muss es darum gehen, das Vertrauen zurück zu gewinnen. Das ist ein steiniger, langer Weg. Es wird mehr Transparenz nötig sein. Mit den Kunden muss intensiver und fairer kommuniziert werden. Ich glaube, die Deutsche Bank kann es durchaus schaffen, das Image erheblich zu verbessern.