- Sie können mit einem normalen Einkommen ein großes Vermögen aufbauen.

- Sie brauchen Qualität im Depot. Dividenden. Mit Dividendenmaschinen wie Procter & Gamble oder Colgate-Palmolive ist so etwas möglich. Oder Indexfonds bzw. ETFs.

- Der Zinseszins bewirkt mit den Jahrzehnten Wunder.

- Die Zeit sollten Sie nicht unterschätzen. Sparen Sie langsam, aber stetig ein Vermögen an.

- Leider hat die Bundesregierung nicht attraktive Sparmöglichkeiten für die Rente über den Kapitalmarkt geschaffen.

- Washington fördert das steuerbefreite Aktiensparen für den Ruhestand. Jeder Bürger kann ein „401(k)-Depot“ für die Rente bei jeder Bank einrichten und mit dem Sparen beginnen.

- Ich stelle Ihnen im Artikel acht US-Bürger vor, die mit einem kleinen Einkommen reich wurden. Ich zeige Ihnen, wie das in den USA funktioniert.

Ich habe schon etliche Male gewöhnliche US-Bürger in diesem Blog vorgestellt, die mit einem „normalen“ Einkommen ein Millionenvermögen angehäuft haben. Sie haben alle stur jahrzehntelang in starke Dividendenpapiere investiert. So konnten die Amis vom Zinseszins profitieren. Überm großen Teich besteht der Vorteil, dass Arbeitgeber das Aktiensparen ihrer Mitarbeiter für die Rente fördern. Washington greift Bürgern zusätzlich steuerlich unter die Arme, wenn sie in ein „Aktiendepot für die Rente“ investieren.

Jeder Bürger trifft in den USA seine eigenen Entscheidungen, wie er das Depot am besten bestücken möchte: Aktien, Fonds, Indexpapiere, ETFs… Durch das Vorhandensein der staatlichen Förderung ist das Wissen über den Kapitalmarkt in den USA viel stärker ausgeprägt als in Europa.

In Deutschland ist das leider in dieser Form nicht möglich. Wir haben in Berlin einen Renditekiller mit dem Namen „Riester Rente“. Es ist ein Produkt aus der Vergangenheit, das nicht mehr in die heutige Zeit passt: Zu viel Bürokratie, zu viele Gebühren, versteckte Kosten und komplizierte Regeln. (Es gibt einzelne Riester-Anbieter und Produktkategorien, die sich wohlgemerkt rechnen.)

Ich schrieb zu den unterschiedlichen Altersvorsorge-Ansätzen in Amerika und Deutschland vor einiger Zeit einen Kommentar. Wir Deutsche haben die Rendite-Töter „Riester“, Amerikaner haben die Rendite-Könige. Die einen leben finanziell betrachtet in der Steinzeit, die anderen in der Moderne.

Genug des Klagens. Schauen wir uns ein paar positive Beispiele aus den USA an. Also Bürger, die das Aktiensparen konsequent durchgezogen haben. Bei allen Beispielen fällt deren sparsame Grundeinstellung auf.

Es trifft eben das zu, was ich schon mehrfach hier im Blog geschrieben habe: Es kommt zu 80 Prozent auf das eigene Verhalten an. Allenfalls 20 Prozent entfällt auf das Einkommen. Niemand muss wie ein Weltmeister verdienen. Niemand muss Manager sein, um ein bequemes Finanzpolster aufzuschichten.

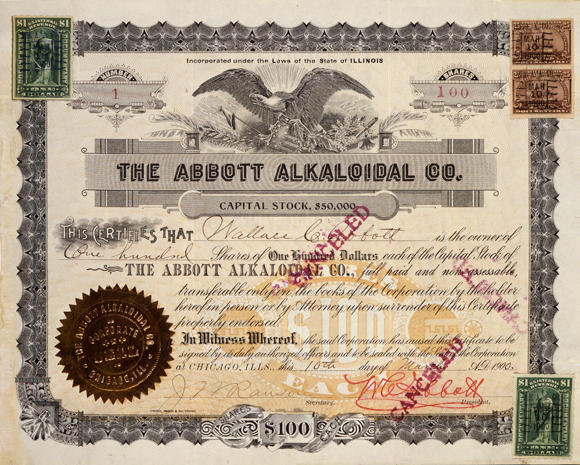

Das erste Beispiel ist Grace Groner. Sie wuchs während der Großen Depression auf. Als sie Sekretärin beim Pharmakonzern Abbott Laboratories wurde, kaufte sie ein kleines Aktienpaket (drei Aktien á 60 Dollar) ihres Arbeitgebers und begann, ihre Dividenden zu reinvestieren. Als Groner starb, hatte sie sieben Millionen Dollar hinterlassen. Viel Geld für einen guten Zweck. Sie lebte immer bescheiden in einem kleinen Holzhaus.

Zweites Beispiel ist die New Yorker Finanzbeamtin Anne Scheiber. Sie kaufte grundsolide Blue Chips. Und ließ die Aktien weitgehend liegen. Als Scheiber im Alter von 101 Jahren starb, hinterließ sie 22 Millionen Dollar.

Mein drittes Beispiel ist der Parkplatzwächter mit dem Spitznamen „Mr. Earl“. Er häufte mit Aktien und Aktienfonds eine halbe Million Dollar an, obwohl er nur 20.000 Dollar im Jahr verdiente. Der Familienvater ist stolz auf sich.

Mein viertes Beispiel ist Theodore R. Johnson. Er arbeitete für den Paketdienst UPS. Johnson verdiente nie mehr als 14.000 Dollar im Jahr. 1952 ging er in Rente. Da war er 52 Jahre alt. Wie konnte er nach nur 28 Arbeitsjahren beim Logistiker schon in Rente? Er investierte stets konsequent 20 Prozent seines Einkommens in UPS-Aktien. Seinerzeit handelte es sich um ein privat-geführtes Unternehmen, dessen Aktien nicht an der Börse gehandelt wurden. Johnson wusste aber, dass es sich um ein erfolgreiches Unternehmen handeln musste – allein aufgrund der vielen UPS-Autos in den Straßen. Sein Aktienpaket war schließlich 700.000 Dollar schwer, als seine Frührente begann. Damals war das viel Geld. Er reiste mit seiner Frau. Genoss die goldenen Jahre. Er war auf dem Golfplatz. Er ließ sein Depot weiter gedeihen. Er lebte zum Großteil von der gesetzlichen Rente. Als Johnson 90 Jahre alt wurde, hatte er unglaubliche 60 Millionen Dollar im Depot. Er begann, wie ein Weltmeister zu spenden. Ein Jahr später starb er.

Fünftes Beispiel: Die 97-järhige Krankenschwester Stephanie Mucha aus der US-Stadt Buffalo schuf sich mit Aktien ein Vermögen von 5,5 Millionen Dollar. Sie verdiente 2.500 Dollar im Monat – kurz bevor sie in Rente ging. Sie spendete drei Millionen für polnische Immigranten. Und will noch mehr spenden.

Sechstens: Die Wäscherin Oseola McCarty arbeitete und sparte hart – ihr Leben lang. Sie erhielt massenweise Ehrungen und Medaillen. Obwohl sie nie über 9.000 Dollar im Jahr verdiente, schaffte sie es, eine Viertel Million Dollar mit Sparprodukten anzuhäufen.

Siebtens: Das Ehepaar Golda und Gilmore Reynolds. Golda war eine Lehrerin, Gilmore betrieb kleinere Firmen, darunter war ein Autohändler und ein Tabakladen im US-Bundesstaat Indiana. Sie liebten Aktien. Sie lasen stets das „Wall Street Journal“ und erstellten Listen mit ihren Aktienpositionen. Obwohl sie sehr sparsam lebten, gönnten sie sich ein Ferienhaus im warmen Florida. Das Ehepaar spendete 23 Millionen Dollar an ihr Dorf Osgood. Sie legten großen Wert darauf, dass ihre Spende anonym erfolgte.

Mein achtes Beispiel ist der ehemalige Lehrer Thomas Drey Jr. Sein Hobby war die Bostoner Bibliothek. Dort las er stundenlang Finanzbücher und Geschäftsberichte. Er breitete seine Lektüre auf dem Boden in einer ruhigen Ecke aus und saugte das Wissen regelrecht auf. Als er 1997 im Alter von 73 Jahren an Krebs starb, stiftete er per Testament 6,8 Millionen Dollar an seine geliebte Bibliothek. Er kannte sich im Investieren aus. Er schrieb das Buch „America’s 100 Best Growth Stocks„. Über seinen Reichtum schwieg er – wie die meisten hier wie ein Grab.

Alle heimlichen Millionäre hatten ein riesiges Herz. Sie wollten immer anderen helfen. Sie lebten unterhalb ihrer Verhältnisse. Sie haben die Welt, wie ich finde, verbessert. Sie haben ein Signal gesendet.

Fazit: Leider fördert die deutsche Bundesregierung das Aktien- bzw. Indexfondssparen nicht wie Washington. Mit Riester-Produkten wird in meinen Augen sehr viel Rendite verschenkt. Es werden Steuergelder in Milliardenhöhe vernichtet. Ja, wir Deutschen sparen viel, aber das Geld ist nicht sehr rentabel angelegt.

hallo tim,

Diese tollen Stories geben uns Dividendensammmler Mut.

Danke für deine Recherchen, weiter so. Hoffe auf weiterer solcher Geschichten.

Schade das wir kein 4 k Programm in Germany haben.

lg dieter

Hi Dieter,

ich weiß, Du hast immer wieder darum gebeten, solche Geschichten zu bringen. Du warst, glaube ich, von Grace Groner und Anne Scheiber begeistert. Den Blogbeitrag habe ich auf Deinen Wunsch hin recherchiert. Es gibt so viele edle Spender, die nie publik werden. Im Endeffekt basieren diese Storys auf Geduld mit Wertpapieren, Bodenständigkeit und Herzlichkeit. lg Tim

Tim: „Mit Riester-Produkten wird in meinen Augen sehr viel Rendite verschenkt.“

Das ist noch schmeichelhaft formuliert. Die Riesterrente ist ein Beispiel dafür, dass das Volk schlichtweg VERARSCHT wird. Diejenigen, die diese Produkte entwerfen, sind gut ausgebildete Finanzexperten, die ganz genau wissen, was dieser Müll für den Verbraucher bringt, nämlich nichts!

Danke Tim, gerade in Zeiten eines „Sell Offs“ wie er diese Woche begonnen hat ein schöner mutmacher.

vielleicht werden wir in 10-20 Jahren sagen „man wie günstig waren Öl- und rohstoffwerte 2014/15.“.

andere Länder in Europa wie uk begünstigen ebenfalls das aktiensparen.

Man muss täglich danken, dass Tim Schäfer (und andere Blogger) immer wieder eindringlich bewusst machen, dass das Zügeln der Ausgaben und das Durchhaltevermögen bei Unternehmensbeteiligungen entscheidend sind.

Ich beispielsweise werde regelmäßig angefeindet oder man verweist auf jüngste Kursrutsche (wie jetzt am Freitag), wenn ich schreibe, dass das stetige Investieren in Aktien eine renditestarke und sogar eine relativ sicherere Sache ist. Beispiele wie Earl Crawley brachte ich auch schon. Man darf nicht vergessen, dass der neben der halben Million in Aktien auch noch ein Haus hat. Da erntete ich noch mehr Anfeindungen. Earl Crawley ist der beste Beweis, dass die deutschen Jammerer falsch liegen.

Ich habe Kollegen, die jammerten vor zwei Jahren, sie könnten sich nicht vorstellen, ein Haus ihr Eigentum zu nennen. Es sind Akademiker und sie bekommen mehr als ein Parkplatzwächter. Nichtsdestoweniger haben die sich doch in das Abenteuer Hausbau gewagt, wo sie dann mindestens 20 Jahre einen Kredit abstottern dürfen.

Es ist also noch viel zu tun, das ABC des Sparens und Investierens . Ich bin seit wenigen Wochen auch bei finanz-forum.de unterwegs. Die halten sich für Experten und wenn die Sprache auf die Riesterrente kommt, heißt es, es gäbe immer noch Fälle, in denen sie sich lohne. Und man bekommt von denen die Zusicherung, dass sie selbst gar nichts an Riester verdienen, sondern edelsten Finanzberater zwischen Nordsee und Alpen wären. Ich selber werde dort angefeindet, weil ich das Ergebnis des Aktiensparens über viele Jahre einfach vorrechne. Dabei nutze ich die konservativen 8 % Rendite, die Tim Schäfer auch gerne nimmt.

@Matthias

Zumindest wird mit Riesterprodukten die Altersvorsorge der Mitarbeiter der Emittenten und Verkäufer dieser Produkte gesichert.

Um Christian Kirchner zu zitieren:

„Dass Politik und viele, viele Interessensverbände jahrzehntelang alle Mühe gegeben haben, den Menschen die Vorzüge des konservativen Sparens nahezubringen und Aktien zu stigmatisieren, hinterlässt entsprechend bis heute Spuren. Es mussten ja Aufrüstungen, Weltkriege und der Wiederaufbau über den Umweg von Sparbüchern und Staatsanleihen finanziert werden. Wenn von dieser Einstellung mal abgerückt wurde – und das tut der Staat nur ungern, schließlich profitiert er immens von niedrigen Zinsen und konservativen Anlagen – dann auch noch zu einem unglücklichen Zeitpunkt. Es wird vermutlich noch lange dauern, bis sich das ändert.“

Super Artikel!

Gute Idee mit den Geschichten..gerne mehr davon!!!!

Schöne Beispiele, anrührende wie die Weihnachtsgeschichte. Einzelfälle gibt es natürlich, wie diejenigen, die den 60 Millionen Jackpot holen usw. immer; sie sagen jedoch nichts über das Funktionieren des Gesamtsystems aus. Zwei Dinge gebe ich deshalb zu bedenken:

(1) Alle 8 Personen haben bis zum Tod arm und sparsam gelebt und ihre nicht unerheblichen Depots dann gestiftet. Also nicht mal für die eigenen Kinder angespart, sondern für eine (abstrakte) Institution (insbesondere die Kirchen lauern bei alten Menschen darauf wie die Geier). Das ist nicht mein Lebensmodell.

(2) M.E. funktioniert das amerikanische Rentensystem noch schlechter als das deutsche. Die paar Mal, die ich in den USA war, habe ich grassierende Armut gerade auch von alten, meist farbigen Menschen gesehen wie ich sie in der Masse in Deutschland nicht kenne. Es gab auch viele Alte, die irgendeinen Hilfsarbeiterjob nachgingen und wie’s aussah, haben sie das nicht zu ihrem Vergnügen gemacht.

Gerade beim Rentensystem ist es nicht hilfreich, wenige Superreiche und viele Bettelarme zu produzieren. Weder braucht ein 80 Jähriger ein mehrstelliges Millionenvermögen, um seine restlichen Tage in Würde verbringen zu können, noch sollte ein alter Mensch auf barmherzige Lebensmittelgaben angewiesen sein.

Super Artikel!

Gute Idee mit den Geschichten…gerne mehr davon!!!!

@Felix

Das sind Verhältnisse, die es in Deutschland auch früher oder später geben wird. Trotz (Zwangs)Einzahlunng ins Sozial- und Rentensystem.

Bereits für die Jahre 2025-2030 geht man (=Bundeswirtschaftsministerium) davon aus, dass mehr als 45% der Rentner eine Rente auf Grundsicherungsniveau (=Hartz IV) erhalten werden.Wer ist das? Das sind die jenigen, die heute bereits Einkommen als Krankenpfleger(in), Erzieher(in) etc. beziehen. Also durchaus Leute, die einen wichtigen Beitrag für unsere Gesellschaft leisten.

Man könnte auch sagen, dass ein immer kleiner werdender Teil bis dahin noch reicher geworden ist.

Nur darf man in diesem Zusammenhang natürlich nicht die Worte „gerechtere Einkommen“ oder „Umverteilung“ verwenden sonst wird man schnell in die Linke Ecke gestellt in Deutschland.

Ich werde wahrscheinlich nicht mehr erleben, dass Einkommen nach ihrem (sozialen, wirtschaftlichen etc.) Nutzen gezahlt werden. Das würde wohl zu erheblichen Einkommenskürzungen im Banken- und Versicherungsbereich sowie bei Profisportlern führen.

Hey Tim,

mich würde mal interessieren, wie du und die anderen hier im Blog sparen (im Sinne von Kosten senken). Vielleicht kann man mal einen Beitrag darüber machen und es schreiben alle in den Kommentaren.

Meine Freundin hat neulich mal Wasser von Vittel (Nestlé) gekauft. Ich habe anschließend mal nachgerechnet: bei ca. 1000 Liter Wasser pro Jahr (2 Personen) kostet es mit Vittel ca. 550€. Zum Vergleich: 1000 Liter Leitungswasser kosten (FESTHALTEN!) nur 5€!!! Anschließend kam der Geschmackstest und wir konnten beide keinen gravierenden Unterschied feststellen. Die Qualität soll in Dtl. ja auch bedenkenlos sein. Also ab sofort nur noch Leitungswasser und die gesparten 545€ ins Aktiendepot ;-)

@Timmy

Nach wirtschaftlichem Nutzen wird in den Firmen bezahlt denn jeder Gehalt muss erst verdient werden!

Nach sozialem Nutzen wird in der Politik bezahlt, die bestimmen ihr Gehalt selber (und auch ihre Steuern) und Geld ist immer genügend vorhanden!

So kommt es zu „Gehältern“ im Selbstbedienungsladen wie der Buchhändler mit der grossen Schnauze eines hat: 24.000 pro Monat steuerfrei.

Oder von Rompuy geht in Pension und kostet mal eben 750.000 die nächsten 3 Jahre.

DU lebst also bereits im Paradies!

Für alle anderen wird es hart, Zwangsbeiträge in ein System welches einen einfach später hängen lässt, Enteignung von Besitz bevor es überhaupt zu einer Leistung kommt, Selbstkostenbeiträge die woanders schon die gesamte Leitung abdecken würde und viele Gemeinheiten mehr.

Der faulen roten Plage fällt sicher noch genug ein!

Achja demnächst wird ja entschieden in der Klage gegen die Enteignung über die Erben, Firmenerben die plötzlich „Dank“ Erbschaft mit Schulden bis über beide Ohren dastehen! Also investieren in Europa für die Rente sollte man sich wirklich gut überlegen, Buy and Hold ist da kein vielversprechendes Konzept wenn die Firma plötzlich zerschlagen werden muss um die Steuer zu zahlen!

Nette einzelne Beispiele…

Gibt es denn Vermögenstabellen, die alle Rentnervermögen z. B. weltweit vergleichen?

Ist ein US-Rentner trotz 401 k im Schnitt reicher als ein deutscher Rentner?

Das sind natürlich Extrembeispiele, was man erreichen kann. Ich bin froh, wenn ich meine Rentenlücke schließen kann und es mir als Rentner nicht schlechter geht als derzeit. Momentan bin ich sehr zufrieden.

@Matthias

Wenn meine Frau Vittel kaufen würde, dann könnte sie sich einen ziemlich langen Vortrag anhören ^^. Ich trinke übrigens auch viel Leitungswasser, nicht aus Sparsamkeit, einfach weil es mir taugt. Kohlensäure mag ich eh nicht so.

@ Matthias

Danke für den Vorschlag, einen Blogeintrag dazu zu schreiben, wie wir alle sparen: Ich habe kein Auto. Gehe zum Landwirt auf dem Wochenmarkt Einkaufen, gehe selten ins Restaurant. Habe uralte Möbel. Ich saufe und rauche nicht. Ich habe ganz wenige Dinge.

Nun zu den Plastikflaschen (Cola, Sprite, Fanta, Vittel…) und Dosen: Das ist nicht gesund. Es bestehen Gesundheitsrisiken: Der Blutdruck geht rauf. Die Chemikalien lösen sich offenbar in der Flüssigkeit. Jedenfalls zeigen das Studien. Also besser den Kram in Plastikflaschen/Dosen nicht trinken. Leitungswasser ist gesünder, sicherer, billiger:

http://nyti.ms/1G7TsU1

Säfte und die Soda-Drinks sind alle Kalorienbomben. Kalorienfreie Soda-Getränke bergen ein hohes Risiko in sich, an Diabetes zu erkranken: http://care.diabetesjournals.org/content/32/4/688

Was ich auch nicht verstehe: Das Rauchen und Koma-Saufen. Das ruiniert langfristig die Gesundheit und kostet ne Stange Geld.

In den USA ist das Elend nicht mehr, sondern nur sichtbarer. Bei uns bekommt jeder eine auskömmliche Rente, die er dann in einer warmen Bude vor dem Fernseher versaufen kann. Wir Deutschen sind nur schockiert, wenn wir in den USA richtig kranke Menschen sehen.

Die Frage ist, was besser ist. Langfristig gesehen halte ich das Modell USA besser. Hierzulande darf man aber sowas nicht sagen; da bekommt man gleich als Faschist oder Sozialdarwinist abgestempelt. Denn was passiert in den USA? Wer dort ohnehin einen Schaden in der Birne hat, bekommt klargemacht, dass er sich bessern muss. Bei uns bekommt er Hartz IV, was er als Belohnung versteht. Und dann pflanzen die sich fort. Das ist das eine. Und was es mit Menschenwürde zu tun hat, dass wir Alkoholiker finanzieren, muss verstehe ich nicht. Das Geld ist weg, seine Würde bekommt der Alki aber nur durch Abstinenz zurück und nicht durch Sauferei. Mir ist der Preis recht hoch, nur damit ich das Elend nicht sehen muss.

Übrigens unterstützen die Amerikaner Behinderte gut im Vergleich zu Deutschland.

Hallo Tim,

meinst du du schaffst die Millionen? Ich habe es mal durchgerechnet: Ne Millionenen zu erreichen ist echt schwer. 500k kann man aber schaffen.

Interessant wird es dann aber der Rente. Wenn man keine Kursgewinne machen möchte sondern nur von Ausschüttungen leben möchte. Meinst du da reichen 500k + Dividendenstrategie? Hast du da n guten Beitrag für mich? Vorallem interessieren mich da auch die steuerlichen Aspekte in Verbindung mit der gesetzlichen Renge.

Das ist doch eig. ein rießen Vorteil, dass man keine 25 % Abgeltungssteuer hat, sondern der Prozentsatz an das Einkommen angepasst wird.

Christian

Ich meinte natürlich keine Kursgewinne auszahlen. Man möchte natürlich weiterhin Kursgewinne machen und somit viel. noch die Millionen knacken. Aber da fällt mir gleich wieder ein, dass ich in dem Alter nicht 100 % meines Vermögens in Aktien halten möchte ….

In neuem Finanztest der Stiftung Warentest wurde die Rendite der Riester Rente fast auf 5% ausgerechnet. Ob im Finanztest und im Warentest noch viel mehr als bei ADAC gelogen wird? Andere Experten haben ausgerechnet, dass die Zinsen der Riester Rente maximal 2,2% erreichen und nur dann, falls man 103 Jahre alt wird.

Tim Schäfer

Mehr auf Value Investing achten! Mehr auf die Bewertung achten! Die relative Stärke ignorieren! Gute Dividende suchen!

Im Euro am Sonntag von 6.12.2014, Seite 30 schreibt Tim Schäfer „Die Aktie Ross Stores ist ein solides Langfristinvestment.“ und „Die Aktie stieg in 10 Jahren mehr als 500%.“ Doch es ist kein solides Investment. Die Aktie Ross Stores ist heute mit KBV 8,8 dreimal bis achtmal überteuert. Und die Dividendenrendite 0,9% ist zu niedrig. Wir wissen fast alle, dass B. Graham kaufte die Aktien mit KBV unter 1,5. W. Buffett kaufte 1988 die Coca Cola Aktie mit KBV 4,8 zweimal bis dreimal zu teuer. Und du meinst, dass es gut sei, auch bei KBV 8,5 zu kaufen. Das ist falsch, genauso wie die relative Stärke, Momentum und TSI (Der Aktionär) zu beachten. Viele von uns haben 2000-2003 festgestellt, dass man immer die günstige Bewertung beachten muss und das vergangene Kurswachstum – relative Stärke – Momentum ignorieren. Weil wenn man 2000 die relativ starke Aktien mit Momentum kaufte und die Bewertung ignorierte (nach der Empfehlung von Uwe Lang, Michael Mros und anderen Buchautoren), hatte man bis Oktober 2002 oder bis März 2003 die Aktien auf 1/10 gefallen = D.Telekom, Nokia, Ericsson, EMC, Corning, Sun Microsystems, Micron Technologie und viele andere Aktien auch.

Also immer auf KGV unter 15, KBV unter 3, KUV unter 3, Dividendenrendite über 3% und erwartetes Gewinnwachstum achten! Dass die Aktie in letztem Jahr oder in letzten Jahren stark gestiegen ist, dass muss man ignorieren.

@Ben

Naja, die Stiftung Warentest ist ein staatliches Unternehmen. Von daher besteht ein gewisses Interesse an „passenden“ Ergebnissen zwecks Wirtschaftsförderung ;)

[…] Wie acht US-Bürger mit kleinem Einkommen steinreich wurden (Deutsch, timschäfer) […]

@ Christian

Ja, ich denke, 1 Million Dollar im Depot ist eine feine Sache. Es gibt dem Anleger grob 25.000 Dollar an Dividenden im Jahr. Im Monat sind das rund 2000 Dollar Dividenden. Zusätzlich muss das Eigenheim abbezahlt sein. Es dürfen keinerlei sonstige Schulden vorhanden sein. Das wäre wohl ein recht guter Start in den Ruhestand. Hinzu käme ja die gesetzl. Rente als Einnahmequelle.

@ Ben

Die Bilanzanalyse ist etwas schwieriger hier. Es ist nicht so einfach, wie Du es schilderst.

Wenn Du Konzerne wie Ross Stores hast, die aggressiv die eigene Aktie zurückkaufen, ist das Kurs-Buchwert-Verhältniss (KBV) keine gute Kennziffer. Warum? Weil die Aktienrückkäufe den Buchwert senken. Somit hat das KBV keine Aussagekraft. Es führt eher zu Verwirrung. Ich gebe Dir ein anderes Beispiel: Bei IBM ist das ähnlich. IBM kauft ebenfalls aggressiv die eigene Aktie zurück und daher beträgt das KBV 11. Trotz des „teuren“ KBV ist Warren Buffett von der günstigen Bewertung bei IBM hellauf begeistert und kauft den IT-Riesen.

Ross Stores ist eine der besten Einzelhandelsaktien in den USA. Ich habe in Kalifornien, Texas und NYC mehrere Filialen besucht. Immer voll. Das Geschäft brummt. Der Discounter kauft Lagerbestände von Fabrikanten extrem billig auf. Ware, die einfach liegen geblieben ist. Meist handelt es sich um Markenartikel. Kleidung, Schuhe, Spielzeug, Naschzeug, Schmuck… Die Margen sind saftig. Das KGV ist mit rund 20 gewiss nicht mehr billig. Das gebe ich zu. Aber Qualität hat seinen Preis. Gute, stabile Aktien sind immer etwas teurer.

Bitte bei allem Nachrechnen wieviel Geld man braucht um von Dividenden leben zu können nie außen vorlassen, welche Rolle die Politik dabei spielen kann.

Bei einem Crash der Eurozone, an den ich fest glaube, bei einer Explosion der Staatsschulden durch steigende Zinsen…, werden die Politiker nicht bei 25% Abgeltungssteuer bleiben.

Da werden wir als Sparer und Anleger sehr schnell in die Ecke der bösen Spekulanten gestellt werden und die vorauserrechneten möglichen Dividendeneinkünfte werden wie Schnee in der Sonne zusammenschmelzen.

@ Frank

siehe Post auf Zendepot:

„Warum dich Crash-Phantasien bei der Vermögensbildung nicht weiterbringen“

@ Felix,

gute Seite, danke für den Tip.

Ich glaube nicht an den Untergang des Finanzsystems, sehe aber viele Dinge die mich zu dem Schluß kommen lassen meine Cash und Goldquote zu erhöhen. Wir alle hier haben blendende Gewinne in den letzten Jahren gemacht, für mich ist die Zeit der Ernte nun gekommen. Meine Positionen von vor 2009 werde auch ich wegen der Steuerproblematik nicht veräußern, ich glaube aber viele Aktien ( ich bin und bleibe Aktienfan) künftig deutlich billiger zu bekommen.

Wenns anders kommt bin ich wenigstens selbst dafür verantwortlich.

Ich bin bis jetzt aber immer gut damit gefahren auf meine innere Stimme zu hören.

Christian

Warum sollte ich nicht 100% in Aktien halten, wenn ich alt bin?

Wenn ich davon ausgehe, dass die Weltwirtschaft nicht komplett den Bach runtergeht, sondern „normal“ mit den ganzen Auf und Abs weitergeht, dann ist nur die Frage, ob ich Kapital verzehren muss oder nicht. Angenommen, eine meiner Aktien liefert mir 20%, 30% oder gar 40% Dividende jedes Jahr (bezogen auf das Investierte Kapital), warum soll ich die verkaufen?

Wenn die Rente + Dividende zum Leben langt, sehe ich jedenfalls keine Veranlassung nur ein Teil herzugeben. Angenommen ich brauche 2.000 € nach heutigen Maßstäben und habe 3.000 € Einnahmen im Monat, ist doch alles bestens. Da spielt es übrigens auch keine Rolle, ob ich 500k oder eine Mio Depotwert habe.

Meine Frau, die viel besser im Anlegen ist als ich, hat inzwischen eine Aktie, die liefert ihr 23% Dividende im Jahr. Sie liegt bei über 7% netto Dividendenertrag mit ihrem Depot.

Toller Artikel mit guten Beispielen Tim,

ich finde solche Geschichten unglaublich motivierend, um die eigene Strategie über einen längeren Zeitpunkt durchzuhalten. Gerade in schwierigen Zeiten ist es wichtig sich diese Beispiele immer vor Augen zu rufen. Das stärkt den Durchhaltewillen.

Ich habe auf meiner Seite im Juni diesen Jahres einen ähnlichen Artikel geschrieben und dabei auf das Wunder des Dividendenwachstums hingewiesen. :)

Auf erfolgreiche Investments

Sind die ganzen Dividendenjunkie`s nur verkappte Bond Investoren ??? ;-)

Rebalancingverkäufe in der Rentenphase sind evtl. in der Rentenphase überlegen…

100 % in Dividendenaktien… 100 % Ami-Titel…

Wenn man nicht mal 1 x im Monat oder Quartalsweise in der Rentenphase verkaufen kann, wie managet man ein größerers Depot und seine Finanzen???

Die Allocation bringt mehr Rendite als irgendeine Stilrichtung, die gerade ein paar Jahre Hype mitmacht.

[…] Lesen Sie sich einfach den guten Artikel von Herrn Schäfer durch und die 8 Geschichten von einfachen Arbeitern aus Amerika. Mit wenig Mitteln haben die es geschafft, ohne Probleme den Lebensunterhalt zu bestreiten! Artikel: http://timschaefermedia.com/wie-acht-us-buerger-mit-kleinem-einkommen-steinreich-wurden/ […]

Hallo Tim,

danke für die schönen Beispiele. Das macht das Thema Sparen greifbarer. Ich wünsche mir auch so etwas wie 401(k)-Pläne in Deutschland. Die Briten haben in den letzten Jahren ebenfalls so ein System eingeführt.

Letzendlich geht es darum Geld vor der Besteuerung in einen Spartopf umzuleiten. Dort kann sich das Geld dann steuergechützt vermehren. So könnte jeder nach seinem Gusto sparen. Die einen kaufen Aktien-ETF, die anderen setzten lieber auf Anleihen. Alles ok und in meinen Augen besser als das paternalistische Riester-Prinzip.

Riester sagt doch im Endeffekt aus: Liebe Bürger, ihr seid zu doof um Euch selbst kompetent um Eure Zukunft zu kümmern, Papa Staat übernimmt das jetzt mal.

Gruß

Finanzwesir

Hallo Finanzwesir,

das stimmt. So macht der deutsche Staat das. Das Problem ist, dass emsig Sparbeiträge und Subventionen verschwendet werden. Für Gebühren, Provisionen, Verwaltungskosten. Das Geld wird aufgefressen. Ohne vernünftige Rendite kann doch niemand eine Versorgungslücke im Alter schließen.

Ich verstehe das deutsche Riester-Modell nicht. Wenn Menschen mit Gebühren abgekocht werden, haben sie doch keine Motivation zu sparen. Die Gebühren beeinflussen die Rendite. Wie kann eine Bundesregierung diesen Grundsatz übersehen haben?

Das Kauderwelsch in den Verträgen versteht kein Mensch. Es weiß niemand, wie das alles exakt funktioniert beim Vertragsabschluss. Wer kassiert welche Provision? Was kostet mich das? Wie sieht die Rendite aus? Wenn ich etwas nicht verstehe, ist das ein Warnsignal für mich. Transparenz und Verständlichkeit sind das A+O. Und natürlich kommt es am Ende auf die Rendite an. Wenn nach 30 Jahren Sparen keine Rendite hängen bleibt, ist das eine Lachnummer.

Hallo Tim,

super Beispiele und danke fürs ausfindig machen :-) Solche Beispiele motivieren und animieren wirklich möglichst früh mit dem sparen zu beginnen und die notwendige Konsequenz an den Tag zu legen.

Das Beispiel von Mr. Earl hat mich direkt für meine letzte Podcast Folge inspiriert, http://www.geldbildung.de/sparmeister , ich habe im Beitrag auch auf Dich verlinkt und Dich in der Podcast Folge erwähnt!

Beste Grüße

Stefan

@ Stefan

Danke für den Link und den Kommentar. Sehr gut. Ich müsste auch mehr auf Blogger wie Dich verweisen. Diesbezüglich habe ich Nachholbedarf.

Der grundsätzliche Denkfehler, den wir als Gesellschaft haben (mich eingeschlossen), ist doch, dass wir unser Leben damit verbringen, Geld anzuhäufen, um dann irgendwann, irgendwas zu machen. Wir rechtfertigen damit eigentlich nur, warum wir nicht jetzt das Leben leben, das wir angeblich wollen. Genauso, wie es einfacher ist, morgen mit dem Rauchen aufzuhören, als heute.

Wenn ich mir die Beispiele anschaue: Lebten sehr sparsam und hinterließen nach ihrem Tod x Millionen, dann würde ich – bewusst provokant – sagen: Alles falsch gemacht.

Es muss irgendwo die Mitte sein. Niemand braucht Millionen, um glücklich leben zu können. Ein gutes Polster reicht und verschafft Sicherheit.

Aktien sind wichtig – keine Frage. Aber in dem Beitrag klingt es wie das Allheilmittel. Die Investition in UPS oder Abbott hätte auch schief gehen können. Und geht man mitten in einer mehrjährigen Rezession in Rente, kann das auch problematisch sein, wenn 100% in Aktien sind.

Und schließlich brauchen wir eine Lösung, die für möglichst viele funktioniert – für den Einzelnen ist das natürlich egal, aber in dem Beitrag wird auch gesamtgesellschaftlich argumentiert. Wenn aber alle in Aktien für ihre Rente investieren, wird das nicht funktionieren. Dann steigen die Kurse und die Rendite sinkt. Sind alle sparsam, fehlt das Geld, um die Unternehmensgewinne zu erzielen für die Divdende. Und es müssen an der Börse auch Leute Verluste machen, damit andere Gewinne machen, oder nicht?

Das Ziel sollte gesellschaftlich sein, Arbeiten zu machen, die einem Spaß machen, bei denen man vernünftig bezahlt wird und im hier und jetzt die Dinge zu tun, die einen wirklich glücklich machen (im Zweifel ist das nicht das achte Paar Schuhe)

[…] regelmässig die Dividenden. Damit ist das Papier ein Dividendenkönig. Die Aktie hat schon viele Langfristanleger wie die Sekretärin Grace Groner reich gemacht. Aktuell bringt Abbott 2,1% Dividende, das KGV erscheint mit 22 moderat zu […]