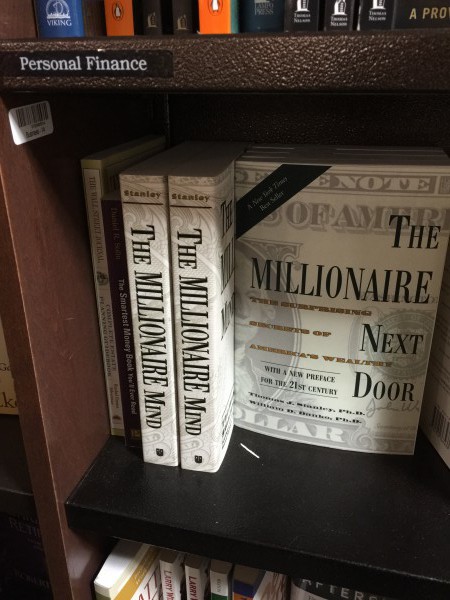

Die Mehrzahl der Millionäre lebt sparsam. Sie fahren alte Autos, wohnen in bescheidenen Häusern, tragen günstige Kleidung. Darüber schrieb Wissenschaftler Dr. Thomas Stanley mit einem ehemaligen Studenten den Bestseller „The Millionaire Next Door“. Sie werteten Statistiken aus, befragten einige Millionäre. Das Buch machte beide selbst sehr reich. Autor Stanley kam am Samstag in einem Autounfall ums Leben. Die „New York Times“ würdigte Stanley für sein Lebenswerk.

Prominente Millionäre, die wir aus Funk und Fernsehen kennen, sind Ausnahmeerscheinungen. Sie leben meist auf großem Fuß: Fussballer, Modeschöpfer, Sänger. Das Protzen kann Teil ihrer „Marke“ sein.

Manchmal ist es mehr Schein als Sein. Ich frage mich, warum Familie Geissen ihre schöne Protz-Yacht verkaufen möchte? So eine Yacht ist ziemlich teuer im Unterhalt. Es nagt nebenbei ein stetiger Werteverlust an solchen Dingern, sofern es sich um kein Sammelobjekt handelt.

Jetzt wirbt TV-Star Robert Geiss mit einem Dividenden-Fonds, der umstritten ist. Die Idee ist klasse mit dem Fonds, der quartalsweise ausschüttet. Nur scheinen die Gebühren zu teuer zu sein. Das ist jedenfalls die Meinung von „Stiftung Warentest“. (Vielleicht bessert der Fonds nach?)

Leute, die schnittige Autos fahren, in großen Heimen leben, in Luxusurlaube düsen, haben meist leere Depots. Denn das Einkommen muss für die hohen Ausgaben bluten. Sie wollen andere beeindrucken – und zahlen dafür. Zu viel Protzerei samt hoher Schulden führt notgedrungen zu leeren Kassen. Eine Privatinsolvenz ist zuweilen die Folge.

Wer gutes Geld verdient, sollte Rückladen bilden. Amerikaner haben den Spruch: „Put something away for a rainy day.“ Übersetzt heißt das: Lege Geld für einen regnerischen Tag zurück. Das macht Sinn. Das sollte jeder tun. So wie es die Eichhörnchen machen. Sie sammeln das ganze Jahr für den Winter. Die cleveren Tiere verstecken vorausschauend Vorräte. Sie lehren uns Menschen: Wir sollten nicht von der Hand in den Mund leben.

Zumal wir Menschen nicht mit „Dingen“ glücklich werden, sondern eher mit Erlebnissen. Das sagt jedenfalls die Forschung.

Millionäre leben meistens NICHT sparsam

UBS-Studie: „Im Schnitt geben die Superreichen dieser Welt im Jahr 1,1 Millionen Dollar (rund 880.000 Euro) für Luxusgüter aus, vor allem für teure Reisen, Autos, Kunst und Schmuck.“

(http://www.focus.de/finanzen/news/globaler-geldatlas-wie-man-in-deutschland-zum-multimillionaer-wird_id_4291699.html)

Zu diesem Thema gibt es sicher viele verschiedene Studien. Kommt halt darauf an, wer was mit dieser Studie zeigen möchte ;)

@ Ulrich

Nun die UBS-Studie hat die „Ultra High Net Worth“-Reichen beleuchtet. Das sind Extrem-Reiche. Laut der Studie mit über 24 Millionen Euro. Diese Leute leben typischerweise in Monaco oder auf der Park Avenue.

Der Wissenschaftler Dr. Stanley hat aber mehr die „normalen“ Millionäre beleuchtet, die grob 1 bis 4 Millionen Dollar haben. Eben der Nachbar, der Arzt, Restaurantbesitzer, Anwalt oder Chef der Reinigung ist. Wenn ein Metzgermeister zwei Millionen Vermögen hat, kann er kaum jährlich 1 Million ausgeben. Das geht langfristig nicht. Sonst ruiniert er sich.

Reichtum lässt sich nur aufbauen, wenn man weniger ausgibt, als man einnimmt.

Der kleine Metzger oder Gastwirt, der auf dem Papier Millionär ist, wird natürlich nicht mit Geld um sich werfen, weil die Kohle in seinem Betrieb steckt. Binsenweisheit.

Das erklärt auch warum so viele Fussballer bald nach Karriereende wieder pleite sind.

Die kommen halt sehr jung zu zuviel Geld. Da drehen die ab…

Mich widert Geprotze mittlerweile regelrecht an. Wenn man Bilder von Syrien usw sieht wo Kinder allein ums nackte Überleben kämpfen, dann muss man sich doch schämen so oberflächlich und egoistisch irgendwelche scheiss Luxusgüter zu kaufen. Nur um sein Ego zu befriedigen.

Ich meine jetzt nicht den Fall, dass sich ein „Reicher“ was gönnt. Ein schönes Auto hat. Ich rede von Gestalten wie diesen Prinz Marcus, Boxer Floyd Mayweather, Geiss, Ronaldo, Tyson, Nicholas Cage usw. Die protzen nur um sich über andere zu erheben. Das Gute ist, dass die oftmals die Quittung kriegen.

Off-Topic!!!

Lieber Herr Schäfer, Matthias Schneider, alexander, willihope et al!

Was haltet Ihr von meiner Idee, neben ETF’s mit Anlagewert von ca. EUR 30.000 (Stand heute) folgende Aktien für einen Zeitraum von 25 – 30 Jahren (ab heute gerechnet) zu kaufen und bis dahin OHNE ZU VERKAUFEN diese „entwickeln“ zu lassen?

General Electric zu EUR 7.300,-

Procter&Gamble zu EUR 5.000,-

Du Pont zu EUR 7.300,-

Eli Lilly zu EUR 5.000,-

Coca Cola zu EUR 7.300,-

Ist das ein Vorschlag, mit dem Ihr Euch auch „anfreunden“ könntet?

Vielen lieben Dank für Eure Vorschläge bzw. Informationen schon vorab

hasta

@hasta

Das wäre denke ich im Sinne der Buy & Hold Strategie, die Herr Schäfer hier ja vertritt. Das entspricht im Übrigen auch meiner Strategie – nur das ich monatlich kaufe und mich grundsätzlich nicht auf eine so enge Auswahl einschränken würde.

Für so eine Einschränkung ist die Auswahl viel zu interessant und abundan gibt es auch mal ein Schnäppchen.

@Fruchtwein

Eine große Bitte, liebe(r) Fruchtwein: wieviele unterschiedliche Aktien würden Sie über so einen langen Zeitraum denn veranlagen, sprich, wie hoch ist Ihre Anzahl an verschiedenen Aktien?

Vielen Dank, hasta

Mein persönliches Ziel sind 20 – 30 Unternehmen auf verschiedene Branchen verteilt. Da ich nur Dividendenaktien kaufe versuche ich den Cashflow eher zu steuern als die Unternehmenswahl. Im Moment habe ich folgende Unternehmen: PSEC, PEP, DLR, ARLP, O, IBM, T, CVX und eigentlich sind alle für die Ewigkeit gekauft (kann meine Tochter dann mal erben), wobei ich bei ARLP (da eine MLP) aus Steuergründen über einen Verkauf nachdenke.

Mein aktueller Cashflow sieht so aus:

Da fehlen aber noch ein paar wichtige Branchen, wie Konsumgüter, Gesundheit, Handel, etc.

Ich hatte mal gelesen, dass die Diversifizierung ab 20 Unternehmen ausreichend sein soll. Bei den US Bloggern sieht man aber teilweise 50+ in den Portfolios.

Bzgl der Mischugn ETF und Aktien muss man aber aufpassen, dass man sich nicht zu sicher fühlt da je nach ETF & Aktien unter Umständen die gleichen Unternehmen doppelt im Portfolio sein können.

Lieber Fruchtwein,

haben Sie vielen herzlichen Dank für Ihre für mich sehr wertvollen Informationen und Tipps.

Ähm, gibt es weitere Blogs – ausser diesen hier – welchen Sie mir empfehlen können? Wie Sie aus meinen Posts hier ja erkennen können, will ich eigentlich nur in amerikanischen Werten investieren.

hasta

@ hasta

Der Ansatz ist richtig mit „Buy and Hold“. Es ist weitaus besser, als vor dem TV oder PC zu sitzen und zu traden. Denn das Traden zahlt sich auf Dauer nicht aus. Welche einzelne Firmen Sie am besten auswählen, das weiß ich nicht. Es muss zu Ihnen passen. Sie müssen ja mit denen durch dick und dünn, wenn Sie „Buy and Hold“ betreiben. Diese Entscheidung kann ich Ihnen nicht abnehmen. Ihre Auswahl klingt ganz gut. Oder nehmen Sie den Index.

@ hasta la proxima

Die USA sind zwar die größte Wirtschaftsnation und haben die größte Marktkapitalisierung; sie sind aber nicht die Welt. Mir wäre ein reines USA-Depot zumal als Europäer zu dollarlastig und einseitig.

Auch Europa hat Weltfirmen, nicht zuletzt auch Deutschland. Über chinesische Firmen, weiß ich nicht viel; Russland würde ich meiden. In Japan gibt es auch jede Menge international agierende Konzerne.

Zudem: Kein Energiewert (Öl), keine HighTechs, nur Cola im Bereich Food, keine Finanztitel?

@Felix

Zu Ihren Informationen und Fragen: Deutschland ja; Russland, China, nein; Japan, eventuell. Ich hab auch an GB gedacht – mit Tesco bin ich da massiv reingefallen.

Ölwerte: natürlich, hatte hier Exxon im Blickfeld, aber jetzt, wo Warren B. angeblich aussteigt; naja, dann ConocoPhilips oder Chevron, mal sehen. Bei Hightechs bin ich massiv misstrauisch. Verstehen Sie mich nicht falsch, ich rede hier von einem Investment über mehrere Jahrzehnte (so wie Blogger „Fruchtwein“ denke ich hier auch an meine Tochter ;-) ). Und neben Coca-Cola im Bereich Food denke ich hier vor allem an Procter&Gamble, eventuell Nestle bzw. Unilever. Tja, und dann gäbs da noch so ein paar eh schon bekannte Dividenden-Säue (York Water etc.). Wo ich mich überhaupt nicht recht entscheiden kann sind die Finanztitel. Ich weiß, dass man welche braucht, gerade im Hinblick auf meinen Anlagezeitraum, aber welche?

Wie Tim Schäfer weiter oben schreibt … „es muss zu einem passen“. Vielleicht ja doch einen erklecklichen Betrag in einen Aristocrats ETF.

hasta

HighTechs sind möglicherweise nicht für die Ewigkeit. Man weiß aber auch nicht, ob nicht bei P&G in fünf Jahren ein Idiot oder Kimineller ans Ruder kommt und die Firma gegen die Wand fährt. Niemand kann 10 Jahre oder gar 20 oder 30 Jahre in die Zukunft schauen.

Was war Eon für ein schöner Wert für die Rente. Dann kam Fukushima, wer wollte das voraussehen oder irgendeinen Lebensmittelskandal bei Cola. Dann hat man Pech gehabt und muss reagieren. deshalb fühle ich mich auch erst ab ca. 20 Titeln einigermaßen. Ein Totalausfall würde dann 5 % bedeuten. Das ist zu verkraften.

Nichtsdestotrotz halte ich die Digitalisierung auf Sicht der nächsten 20 Jahre für einen der alles durchdringenden Megatrends. Deshalb gehören für mich eine Cisco, eine Microsoft und eine Apple oder Google in ein ja auch Langfristdepot.

@hasta la proxima

Wenn man auf die Namen der Schreiber mit der Maus fährt, dann sieht man schön, wer gleichzeitig einen Link auf eine HP oder einen Blog hat. Geht z. B. bei mir *Werbung^^*

Ich habe aktuell 20 Werte im Depot, einige als den harten Kern, der die nächsten Jahrzehnte drin bleiben soll und einige „Newcomer“, die etwas Pep bringen sollen. Ich denke langfristig langen 12 – 15 Werte vollkommen aus. Erst mal die Bereiche definieren, die schwankungsarm sind und immer gebraucht werden. Getränke, Nahrung, Rohstoffe (Öl), Pharma und inzwischen auch Technik.

Es spricht auch nichts dagegen, einen Wert raus zu schmeißen, wenn die Insolvenz praktisch sicher ist. Bei Werten wie Coca-Cola, P&G, J+J, IBM, Chevron könnte ich mir die nächsten Jahrzehnte gut vorstellen. Einfache Bereiche wählen, die man versteht, vielleicht nicht gerade Bio-Tech. Baumärkte, Restaurants kann ich besuchen, das verstehe ich.

Zu den Millionären. Der Geiss hat angeblich 74 Mio für seine Firma bekommen und die Selbstvermarktung und Fernsehwerbung machen die bestimmt nicht für lau. Also die können vermutlich im Jahr eine Mio. auf den Kopf hauen.

@ Felix

Guter Punkt! Jede Firma kann aus einem Grund sich deutlich schlechter entwickeln: Bilanzskandal, Strukturwandel, Mismanagement oder oder oder. Gibt genug Gründe und daher muss man bei Einzelwerten breit streuen, am besten 30+!

Persönlich habe ich bei Versorgeraktien Geld verloren, obwohl die letzten Jahre toll liefen. Alleine bei RWE habe ich fast 4k minus eingefahren. Insgesamt habe ich alleine mit EON und RWE insgesamt sicherlich 10k Minus eingefahren und das muss auch erstmal durch andere Positionen ausgeglichen werden, was zwar die letzten Jahre ohne Probleme geklappt hat, aber trotzdem ist es eine Hausnummer!

http://www.geldbildung.de/einzelwerterisiko-rwe/

Genau aus diesem Grund bin ich ein Fan von sehr breiten Indizes und ETF Investments, da fast jeder Buy and Hold Investor auch immer Nieten im Portfolio haben wird – ich glaube das wird niemand bestreiten :-)

viele Grüße

Stefan

Halte es mit Etfs. Dax, SP 500, Europa, Emerging, Nikkei, China….. Da koennen sogar Laender pleite gehen. Wichtig sind in De versteuerte Etfs mit geringen Gebuehren

Liebe Bloggergemeinschaft,

ich möchte mich für Ihre Antworten und Informationen nochmals sehr herzlich bedanken.

Mir gibt das sehr, sehr viel; sogar etwas mehr Sicherheit.

Beste Grüße

hasta

@Hasta…

Es wurde ja schon einiges geschrieben. Die Auswahl der Titel sind natürlich alles prima Firmen. Ich würde allerdings aus meiner Sicht diese jetzt nicht als Einmal-Anlage kaufen.

Ich sehe mehr Risiko, dass diese Titel die nächsten 10 oder 15 Jahre bestenfalls auf dem Niveau bleiben, als dass sie weiter steigen. Und da sie keine attraktive Dividenden zahlen, ergäbe sich für mich kein Sinn.

Beispiel Coca Cola oder Lilly, die waren 1998 schon mal so teuer wie heute. Wenn man damals eingestiegen ist, hat man 17 Jahre wieder auf seinen Kurs gewartet, und das bei niedriger Dividendenrendite.

Ich selbst will ja keine besonderen Kurssteigerungen, sondern einfach nur stetige gute Zins- oder Dividendenrendite. Deshalb interessieren mich eher die Income-Strategien. Ein sehr guter Helfer ist da der „Yield Hunter“ (Tim McPartland). Das aber nur, wenn man sich aus dem beschränkten deutschen Raum heraus bewegen will mit den Möglichkeiten eines außerhalb von DE geführten Depots).

Für die sehr konservative Art würde ich unbedingt empfehlen, dem Dividenden-Sammler zu folgen. Der Karl Napf dort, liefert kostenlos Datensätze und Unmengen an Arbeitsstunden zu diesen „Allerwelts-Werten“ (sage ich mal). Der neueste Kauf des Michael war jetzt EMR (Emerson Electric) nach Abstimmung. Den Wert finde ich auch prima, nur eben nicht mein Konzept. Ich habe mir vorgenommen, wenn ich mal 1000 $ monatlich Dividende bekomme, dann stecke ich die in solche Werte.

Guten Erfolg

MS

@Tim

Genau so sehe ich es auch. Die Investments müssen sich „gut“ bzw. „richtig“ anfühlen. Und stures Abgucken bei anderen macht auch wenig Sinn, da man schnell in unsichere Gewässer kommt. Man muss „hinter seinem Investment stehen können“.

Etwas anderes, eher technisches zu den Kommentaren hier. Ich hatte in meinem Beitrag von 17:26 Uhr ein Bild über die Funktion verlinkt – das wird aber leider nicht angezeigt?

@Hasta

Auch wenn ich im Moment selber nur US Aktien halte, gucke ich trotzdem nach Kanada, Australien oder Europa. Meine Strategie ist es Dividenden zu kassieren, daher scheidet leider vieles in Europa aus. Grundsätzlich würde ich aber, wie Felix schriebt auch mal nach Russland oder China gucken. Evt. nicht mit einem direkten Kauf von Aktien, aber evt. über einen passenden ETF sollte man die Schwellenländer oder Grenzmärkte mitnehmen.

Gerald Hörhan sprich tja von „Digital Literacy“, also dem Verständnis der New Economy und da gehören Techs unbedingt dazu. Die Zukunft ist digital und vernetzt, man sollte gucken, dass man partizipiert. Natürlich ist nicht alles Gold was glänzt, aber die von Felix genannten Titel sind sicher keine schlechte Wahl.

Mein Anlagehorizont geht definitiv über meinen Tod hinaus. Auch meine Tabellen rechnen mit einem fiktiven Alter von 110 Jahren. Ab dem 50. Lebensjahr ohne aktive Einzahlungen und nur eine bedingte Entnahme, aber meine Tochter soll mehr Erben, als ich zu meinem 50. besessen habe. So zu mindestens der Plan.

Bei Finanztitel bin ich vorsichtig – ich verstehe teilweise die Geschäftsmodelle nicht und PSEC ist mein kleines „Sorgenkind“. Aber das ist wieder das persönliche, was ja schon oben angesprochen wurde.

@Alexander

Über den Herrn Geiss kann man ja denken, wie man will, aber in finanziellen Dingen halte ich ihn nicht für Blöd. Er hatte sich ja mal in einem Interview zu so Sachen wie kaufen von Wohneigentum und ähnliches ausgelassen und entweder er versteht etwas davon oder hat einen guten Berater.

Ansonsten muss ich ehrlich sagen, gucke ich die Show ganz gerne. :) Fremdschäm-Faktor und so…

@Stefan

Klar, jeder zieht die Nieten. Man muss lernen damit umzugehen. Persönlich hatte ich bisher ein glückliches Händchen (glücklich, weil das Market Timing anscheinend nicht allzu schlecht war). Aber auch bei ETF kann etwas schief laufen, wobei dann schon gewaltig was schief laufen muss.

@Fruchtwein

Ihr Plan klingt sehr verlockend und plausibel.

Bitte bleiben Sie weiter diesem Blog treu und schreiben soviel Sie nur können.

Hochachtung

hasta

@ Fruchtwein

Ein Bild verlinkt? Ich kann keins finden. Welche Funktion? Wo soll das sein?

@hasta

Du musst das kaufen was dich ruhig schlafen lässt! Nützt dir nichts wenn du wo 1% mehr Dividende hast aber dafür nicht mehr schlafen kannst.

Auf alle Fälle nicht kleiner als 5000.- pro Aktie kaufen denn bei der Dividendenstrategie willst ja was davon haben und bei den US-Aktien zahlen sehr viele quartalsweise! Also wennst nur um 1000.- kaufst und dann gibt es 35 Euro pro Jahr/4 = 8 Euro pro Quartal, davon nimmt aber der Broker vielleicht auch noch 4 Euro dann bleibt dir fast nichts denn 25% KEST kommt auch noch weg!

Du könntest dich umschaun wo du DRIP’s Möglichkeiten (Dividenden reinvestment plan) hast, dann werden die Dividenden reinvestiert und du bekommst einfach neue Aktien eingebucht. Vergössert allerdings dein Klumpenrisiko, möglicherweise willst du das nicht.

Sonst kaufst du mit den Divis einfach neue Aktien aber von anderen Firmen, so wächst deine Depotbreite und irgendwann hast du den ganzen DOW im Depot. :-)

DRIP hatte ich einige Zeit bei Shell, BP und Baco Santander, beim Verkauf fällt dann erst die Steuer an, Risiko ist natürlich man weiss heute nicht was den Räubern steuermäßig alles einfallen wird, weniger wird es wohl kaum werden in der Zukunft. :-(

Sollte deine Tochter aber dann im Ausland leben könnte sie die Gewinne brutto genießen, vielleicht, kommt drauf an ob die Schäubles Europas den anderen ihren Willen aufzwingen können.

@willihope

man muss natürlich seinen Frieden finden beim Anlegen, aber ich wüsste nicht, wieso ich min. 5.000er Größen nehmen sollte. Ich scheu mich nicht, auch für paar Hunderter zu kaufen.

Ich hatte gerade auf dem Konto noch 719 USD an Dividenden. Gestern wollte ich dafür eigentlich schon 100 Stück AWP. Da ich aber zu spät aus dem Kurzurlaub kam, habe ich keinen Stress mehr wollen. Gestern hätte ich 682 USD zahlen müssen. Vor ein paar Minuten habe ich sie nun für 673 USD gekauft. Da habe ich also die 5 USD Brokerkosten schon gegenüber gestern gewonnen, und 4 USD gespart dazu. ;-)

MS

@ Schneider:

Du kaufst aber echt komische Sachen ;-)

Ich würd auch nicht unter 5.000 € kaufen. Drunter lohnt sich nicht.

@ willihope

Geht das mit dem DRIP denn auch wenn die Aktien in nem deutschen Depot liegen? Oder braucht man da ein US Depot?

@Wolfi,

nicht gleich alles „komisch“ finden, was man nicht kennt. Der Schlüssel ist die Beseitigung der eigenen Unkenntnis.

Es handelt sich um einen Investment-Fund mit Real Estate (Immobilien) Werten, weltweit gestreut, von Alpine Funds.

Die Top 10:

Colony Financial, Inc. 4.43%

Simon Property Group, Inc. 4.06%

Regus PLC 4.03%

Entra ASA 2.85%

Starwood Property Trust, Inc. 2.68%

Kenedix, Inc. 2.61%

Mitsui Fudosan Co., Ltd. 2.53%

Two Harbors Investment Corp. 2.44%

Green REIT PLC 2.39%

DR Horton, Inc. 2.20%

Wenn man sich ein klein wenig beschäftigt, kennt man eigentlich schon den Großteil vom Recherchieren.

Simon Property Group ist ein 57 Mrd Cap, und so ziemlich einer der größten Retail-REITs. Dr. Horton ist ein Häuslebauer, Starwood ist ein mREIT, Two Harbors und Colony ebenfalls Finanz-Buden usw.

Das alles zu einem Fund gebündelt und mit netter Dividende versehen, weiß nicht, was daran komisch ist? Weil nicht Deka oder Volksbank für den deutschen Anleger-Michel dran steht?

MS

@Wolfi

Da musst du deinen Broker fragen! Ändert sich ja andauernd was.

@Matthias

Ich glaub du hast was entscheidendes übersehen! Ich schrieb ja was von Brokerkosten für das Einbuchen der Dividende, wenn du jetzt um 700 kaufst und 4% Dividende mit quartalsweiser Asuschüttung hast – was bleibt dann bei einer Einbuchung von den 7 Zwetschken über? Die Direktanlage nimmt 2 Euro und KEST ist auch noch 25%!

Hasta will ein Dividendendepot aufbauen und da soll es quartalsweise richtig rumpeln soviel ich verstanden habe. :-)

Welchen Broker und welche Kosten er hat wissen wir ja beide nicht (vermutlich) und so meinte ich dass kleine Posten unökonomisch wären.

@willihope

Dann ist man eindeutig beim falschen Broker.

NATÜRLICH dürfen außer Quellensteuer bzw. der unumgänglichen Versteuerung KEINE Kosten beim Einbuchen der Dividenden anfallen. Das ist mir auch nur von Flatex bei ausländischen Dividenden bekannt. Aus genau dem Grund bin ich ja mit den US- und Kanada-Werten usw. zu Lynx (IB) gegangen.

MS

Lieber willihope & Matthias Schneider,

habe ich das richtig verstanden, dass beim Einbuchen einer Dividende von den Brokern Gebühren verlangt werden?

Ich habe ja in diesem Forum die Frage gestellt, welche Broker ihr empfehlen könnt. Von Captrader, Lynx, Banx und sogar vom Broker meiner Hausbank habe ich Angebote erhalten. Derzeit tendiere ich zu Captrader, wobei Lynx nicht viel teurer sein dürfte. Ein Mitarbeiter von Captrader wird sich diese Woche bei mir noch telefonisch melden und dann werde ich den Herrn fragen, ob das mit den Dividenden auch bei denen so gehandhabt wird. Das wäre für mich wirklich sehr enttäuschend. Beim ersten Kontakt mit Captrader habe ich die Dame am Telefon folgendes gefragt: ich will 100 GE-Aktien kaufen und diese Aktien dann 25 Jahre NICHT verkaufen – wieviele Gebühren fallen an? Darauf hat Sie mir geantwortet, dass Captrader keine Inaktivitätsgebühr verrechnet und somit nur bei Kauf und Verkauf Gebühren anfallen. Von den Dividenden hat Sie allerdings nichts gesagt.

Und ja, natürlich wäre es schön, wenn quartalsweise die Dividenden nur so spriessen, aber ich will das mal mit buy-and-hold versuchen. Diese Investmentform dürfte wirklich die beste sein.

Beste Grüße

hasta

@Hasta…

Ich weiß es definitiv nur von Flatex. Da werden bei Auslandsaktien bei Dividenden Gebühren abgezweigt. Das steht dort im Preisverzeichnis:

“ Provision je Dividendenzahlung 1,50 EUR (Gegenwert kleiner 15 EUR) Provision je Dividendenzahlung 5,00 EUR (Gegenwert größer 15 EUR)“

Wenn man also eine Dividendenzahlung von 15,01 Euro bekommt, dann behalten die 5 Euro ein.

Das war für mich natürlich ein absolutes Unding. Ich habe ja einige US- und Canada-Werte, die monatlich Dividende zahlen. Deswegen habe ich alle Auslandswerte nach Lynx umgesiedelt (damals gab es CapTrader noch nicht). Bei Flatex habe ich jetzt noch meine deutschen Werte und iShares-ETFs. Auf ETFs werden keine Gebühren fällig.

Ich find bei CapTrader kein PDF als komplettes Preisverzeichnis. Aber ich denke, da gibt es keine Gebühren, wie woanders auch bestätigt.

Man muss bei Kontoeröffnung beachten, dass man das W8-Formular abgibt. Ist gleich gemacht. Bei Lynx geht das online. Damit man keine 30% sondern 15% Quellensteuer zahlt.

Ansonsten muss eine Order von 100 GE zu 23,50 EUR, also 2350 x 0,10%, bzw. 4 Euro kosten. Also 0,10% gleich 2,35 Euro, aber es greift der Mindestpreis von 4 Euro. Das gilt für Börsen in Deutschland wie Österreich.

Wenn man aber stattdessen USD als Cashposition führt, dann kosten die 100 GE in USA nur 2 USD.

Ich würde mich also trotzdem noch nach einem ausführlichen Preisverzeichnis erkundigen, bzw. nach Gebühren für Dividendenzahlungen erkundigen. Aber ich denke zu 99,99%, dass keine anfallen.

MS

Im Depot der DKB sind Dividenden auch gebührenfrei – nur DRIP würde Gebühren verursachen, da das als Kauf gesehen wird. Das ist meine Hausbank, daher hatte ich da auch mein Depot, aber ca. 10,- pro Kauf oder Verkauf sind dann einfach zu viel und ein absoluter Renditekiller.

Über Lynx liest man im Internet viel Gutes – lassen aber genauso wie die anderen in Deutschland ansässigen Broker keine Eröffnung aus dem Ausland mehr zu. Die Gebührenstruktur bei Lynx ist gut und nachvollziehbar, bei IB dann aber nochmal besser. Klar, Lynx ist ja auch der Ableger dazu, wenn ich mich nicht irre.

Ach ja und bezüglich unter oder über 5.000,- EUR kaufen. Das hängt halt total mit den Gebühren zusammen. Zahle ich 1,- USD pro Trade, dann kann ich mir auch eine IBM kaufen und dann noch ein paar andere Einzelaktien. Zahle ich aber 10,- EUR muss ich warten, bis es sich lohnt.

Kosten sollten meiner Meinung nach 1% nicht übersteigen, lieber weit darunter. :)

@Matthias Schneider

Jetzt bin ich schon ein wenig neidisch auf Sie und Ihr Detailwissen :-)

Bitte bleiben Sie auf diesem Blog auch weiterhin; von Ihnen – und natürlich auch von allen anderen – kann man sehr, sehr viel lernen (und ich krieg diese wertvolle Informationen umsonst, beachtlich!!!)

Ich kann es nur wiederholen – vielen, vielen Dank an alle

hasta

@Matthias Schneider,

Sie sagen, dass Sie einige Werte aus Kanada besitzen.

Ich bin stark in US-Werte investiert, vor der Investition in kanadische Werte habe ich mich bis jetzt jedoch etwas gescheut, da die Quellensteuer dort zurückerstattet werden muss.

Wie läuft die Quellensteuerrückerstattung und wie lange dauert es?

Mover

Hallo Leute,

Also ich bin auch bei Flatex und hab mir lange überlegt, ob ich wechseln soll. Für mich relativieren sich 5 Euro pro Dividendenzahlung ausländischer Werte sehr schnell, wenn die Dividenden pro Firma anwachsen. Es wird auch immer 5 Euro abgebucht….Egal wie hoch die Dividende ist. Dafür ist Flatex von Gebühren mehr mit 5,90 Euro pro Order unschlagbar. Dabei ist es egal, ob die Order nur 1000 Euro Wert hat oder 100.000,00 Euro……..In meinem Augen macht Flatex richtig Sinn, wenn Dividendeneinnahmen pro Wert steigen bzw. hoch sind. Da ich die Dividende immer wieder reinvestiere kommen mir die kleine Ordergebühren sehr entgegen……Ich muss auch zugeben, dass ich relativ großes Depot hab und die Dividende pro Fa. von daher auch recht hoch ist….Reinvestionsgebühren der Dividende bzw. Nachkauf würde mich bei LYNX und CT mehr kosten als bei Flatex……

Gruß

@Mover

Bei mir sind Kanada-Werte identisch wie US-Werte. Ich bekomme überall 15% Quellensteuer abgezogen bei Lynx. Ich weiß jetzt aber nicht, ob das bei einem deutschen Depot (z.B. Flatex) anders wäre. Da hatte ich nie welche. Ich habe auch kein extra Formular für Kanada ausfüllen müssen.

Ich halte aber alle US- und Canada-Werte direkt in dieser Währung, was aber auch keine Rolle spielen kann. Ich mache das, weil man einfach an den Heimatbörsen die besseren Preise und Liquidität hat, und die Order viel billiger ist; jeweils 5 USD oder CAD, statt 5,80 EUR. Außerdem will ich die Dividenden in der Originalwährung bekommen, und nicht auf einen Umtauschkurs nach Gutdünken der deutschen Depot-Bank angewiesen sein. Man sieht gerade wieder beim Dividenden-Sammler, wie unterschiedlich das bei den gleichen Dividenden von verschiedenen Banken gehandhabt wird.

@Hans Wurst

Flatex ist sehr einfach zu handhaben, und ich bin denen für ihre Rolle als Pionier des einfachen und kostengünstigen Brokerage für jedermann immer noch dankbar. Drum habe ich mein Depot dort noch. Man kann aber (nicht mehr) sagen, die wären unschlagbar. Eine Order in EUR kostet bei Laynx nur 5,80 und bei CapTrader sogar nur 4 EUR. UND ohne Dividendengebühren.

Wenn ich ein vermögender Anleger im 7-stelligen Bereich wäre, dann würde ich vielleicht sogar zu einem Private Banking Kunden einer Bank werden. Mir wäre der Komfort und die Behandlung gute Gebühren wert. Aber ich bin halt leider nur ein kleiner Knauser. ;-) Und bei meinen vielen kleinen Monatsdividenden ist das ein absolutes Muss, dass diese gebührenfrei eingebucht werden.

MS

Hallo Matthias,

du hast geschrieben „Eine Order in EUR kostet bei Laynx nur 5,80 und bei CapTrader sogar nur 4 EUR. UND ohne Dividendengebühren.“

Wie sieht es aber bei einer Ordergröße von über 5 Stellig aus..also größer 10.000 Euro oder noch mehr… Ich denke oder so wie ich es gesehen hab werden die Gebühren bei LYNX und CT prozentual berechnet. D. h. Je höher der Orderwert umso mehr kosten !?…….Bei Flatex kostet die Order bei ganz großen Beträgen immer 5.90 Euro…..

Gruß aus Köln

FF

@Hans Wurst

In der Tat rechne ich nie mit größeren Orders als maximal 2.500 Euro. deswegen hat das für mich praktisch noch nie eine Rolle gespielt, und ich denke, für die meisten Kleinanleger wird das ähnlich sein.

Tatsächlich werden aber Orders bei Lynx ab 4.150 Euro teurer als 5,80, weil 0,14% des Volumens berechnet werden. Eine Order über 10.000 Euro kostet demnach 14 Euro. Ich halte das für erträglich, wenn auch natürlich mehr als 5,90.

Zusätzlich muss man auf die Spezialpreise in Stuttgart und Frankfurt achten.

Dafür sind die europäischen Plätze billig. Hast Du schon mal was in Paris, Mailand, Madrid oder Amsterdam bei Flatex gekauft?

Hier muss sich einfach jeder Kleinanleger die Frage stellen, was für ihn sinnvoller ist.

Für mich ist das Gebührenmodell von Lynx bei weitem sinnvoller. Was ich dort an Dividendenverlust hätte, daran darf ich gar nicht denken. Das würde meine ganze Strategie sinnlos machen.

Gruß aus München zurück

MS

Hallo Matthias,

vielen Dank für deine Antwort. Ich muss zugeben ich hab kaum Europäische Werte. Von daher hab ich auch bis jetzt nicht in Paris, Mailand Madrid usw nicht gekauft.

Gruß

FF

@ hasta

Mache alles aber nicht Buy and Hold und schon dreimal nicht bei einem schlecht / nicht diversifizierten Portfolio.

Wenn du keine Lust hast die Unternehmen zu analysieren, dann empfehle ich dir nur ETF`s zu kaufen und keine Einzelwerte.

Es gibt auch Dividenden ETF`s bspw. von Vanguard.

Grüße

Hallo,

ich habe auch ein Depot bei Flatex. Bin damit im Großen und ganzen auch sehr zufrieden jedoch ärgern mich auch die Gebühren für Dividendenzahlungen. Diese Unart gibt es auch bei der Aktionärsbank, welches zu dem gleichen Unternehmen wie Flatex gehört.

Ich habe auch schon daran gedacht zu Lynx zu gehen doch würde mich nerven, daß ich mir die Arbeit in der Steuererklärung mit der Abgeltungssteuer machen muß. Sie werben zwar damit, daß man weiter mit dem Geld arbeiten kann doch muß man sich eben selbst um Angabe und Verrechnung der Abgeltungssteuer kümmern. bei CAPTRADER ist es genauso.

Hat jemand Erfahrung damit?

Ich finde es übrigens auch Quatsch, wenn jemand sagt, daß Aktienanlage erst ab 5000,- Euro Sinn macht. Bei den heutigen Gebühren, vorausgesetzt man sucht sich den richtigen Broker, kann man auch mit erheblich weniger Geld schöne Rendite einfahren.

Grüße u. schönes Wochenende!

…was ich ebenfalls nicht gut finde, daß es sowohl bei CAPTRADER als auch bei LYNX Gebühren kostet, wenn man Realtime – Kurse haben möchte. Das ist, meines Wissens, bei Flatex kostenlos.

@Olaf

Na wenn du das Quatsch findest dann rechne uns doch mal vor:

Aktie gekauft um 1000

Dividende 3%

-Steuer

-deinen Kosten fürs Einbuchen bei Flatex

=Gesamtverlusst

Was bleibt denn da noch über? Dann rechnest alles mal mit 5000 Aktieninvest und denkst danach über Relationen nach.

Deine schöne Redite passt vielleicht nicht zum Anlagestil von hasta, der will nämlich langfristig und Dividenden.

@Olaf,

Flatex ist für deutsche Werte ganz prima. Deswegen behalte ich auch das Depot dort. Die Kurse sind nicht ganz kostenlos. Man bekommt ein Freikontingent Realtime-Abfragen pro gemachten Trade. So kenne ich es, vielleicht hat sich was geändert? Wenn man also das Kontingent ausschöpft, dann kosten die Abfragen paar Cent.

Diese Dividendengebühren auf ausländische Zahlungen habe ich dort mal bitterböse bemängelt. Als Antwort hat man sich rausgeredet, dass das die biw Bank als Depotbank so bestimmt. Jetzt hat es ja im eigenen Hause die Aktionärsbank. Aber statt es nun besser zu machen, wird der gleiche Unsinn gemacht, aber in die eigene Tasche geschaufelt. Tja…

Wenn ich bei Lynx was kaufe oder verkaufe, dann schaue ich parallel die Kurse bei Google Finance an. Das sind so ziemlich realtime Kurse, denke ich. Wenn ich dann in meiner Ordermaske Abweichungen sehe, dann richte ich mich nach den Google-Kursen. Oder ich fange einfach weiter unten an. Wenn ich also bei Google einen Kurs von 10.10 USD sehe, und in der Ordermaske sehe ich z.B: 10.00 zu 10.08, dann biete ich vielleicht Kaufpreis 10.08. Wenn das dann nicht ausgeführt wird, dann gehe ich hoch, bis es ausgeführt wird. In dem Fall wird es dann wahrscheinlich bei 10.10 ausgeführt.

Wenn man kein aktiver Trader ist, dann reicht das so. Wichtiger ist der Kurs m.E. beim Forextrade, wenn ich also EUR verkaufe. Dann schaue ich mir z.B. hier bei FXStreet den realtime Kurs (unten recht aus „Tick by Tick“ gehen). Wenn man z.b. einen kurzen heftigen Spike nicht bekommt, und ausgerechnet da zu viel zahlt, dann ist das ärgerlich. Wie neulich, als der Kurs am Do kurz auf 1,10 schoss von 1,065 oder so. Wenn man 2000 EUR verkauft, dann bedeuten 3 US-Cent mehr bekommen 60 USD geschunden. ;-) Das ist Geld für 12 Trades!

Abgeltungssteuer… das kann man sehen wie man will. Ich mache es mir recht leicht und habe bisher keine Probleme gehabt. Man bekommt in der Kontoverwaltung sehr ausführliche Excel und PDF Dokumente aller Trades usw. In der Jahresbescheinigung steht dann unten alles in Summe. Da drucke ich faulerweise einfach nur das aus, markere „total profit/loss“, die erhaltenen Dividenden und die einbehaltene Quellensteuer (tax). Und lege das so der Steuerbescheinigung bei. Man muss halt dann mit einer 10%+ Nachversteuerung der Dividenden, und 25%+ der realisierten Verkaufsgewinne rechnen. Bisher hatte ich das Gefühl, dass es eher vorteilhaft für mich war.

Ebenfalls schönes Wochenende

MS